Iron Condor

Strategie Iron Condor (IC) je tvořena ze dvou základních vertikálních spreadových pozic - Bull Put Spreadu a Bear Call Spreadu. To znamená, že pro otevření celé strategie je zapotřebí provést 4 základní opční strategie

- long put

- short put, které dohromady tvoří strategii Bull Put Spread

- short call

- long call, které dohromady tvoří strategii Bear Call Spread

Platí, že realizační cena u nakoupené put opce je nižší než cena u prodané put opce. Naopak strike nakoupené call opce je vyšší než v případě prodané call opce. Obvykle všechny opce volíme jako out-of-the-money (OTM).

Jelikož vypsané opce budou dražší než opce nakoupené, obdržíme po otevření této strategie na náš účet opční prémium, které zároveň představuje i maximální zisk z celého obchodu. Pokud se bude cena podkladového aktiva v době expirace opcí nacházet uvnitř intervalu ohraničeného cenami vypsaných opcí, všechny opce vyprší jako bezcenné a my si ponecháme prémium v plné výši. Pokud bude naopak cena při expiraci mimo pásmo dané striky vypsaných opcí, budeme realizovat omezený zisk nebo bude pro nás obchod ztrátový. Jelikož se jedná o spreadovou strategii, je naše maximální ztráta limitována.

Strategie Iron Condor může sice na první pohled vypadat složitě, nicméně pravý opak je pravdou. Lépe celou situaci pochopíte z následujících obrázků.

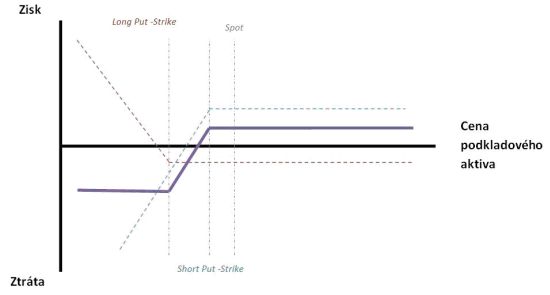

Bull Put Spread

Na prvním grafu vidíme spodní (levou) nohu IC, která je tvořena strategií Bull Put Spread. Skládá se z prodeje (výpisu) put opce a nákupu put opce s nižší realizační cenou. Oba striky volíme nejčastěji jako OTM, aktuální spotová cena by tedy měla být výše než zvolené realizační ceny u obou put opcí. Z teorie ocenění opcí vyplývá, že opce, která se bude nacházet blíže aktuální ceny, bude (za jinak stejných podmínek) dražší než vzdálenější opce. Z tohoto důvodu obdržíme po otevření této pozice na náš účet prémium, které představuje rozdíl mezi obdrženým prémiem z výpisu „vyšší“ put opce a nákladem na zaplacení nákupu „nižší“ put opce.

S touto strategií tedy spekulujeme na setrvání ceny pokladového aktiva nad strikem vypsané opce, v takovém případě realizujeme z obchodu maximální zisk.

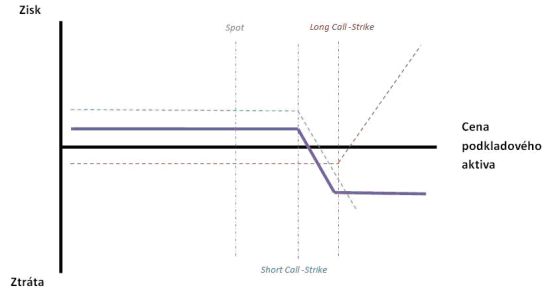

Bear Call Spread

Na druhém grafu je zachycena horní (pravá) noha pro strategii IC – tj. Bear Call Spread. V tomto případě budeme otevírat obchod výpisem call opce s nižší realizační cenou a nákupem call opce s vyšším strikem. Stejně jako v případě Bull Put Spreadu volíme obě opce nejčastěji jako OTM, spotová cena se tedy v době otevření bude nacházet pod striky obou opcí. I zde platí, že čím blíže bude strike opce vzhledem k aktuální ceně podkladového aktiva, tím dražší opce bude. Jelikož v tomto případě je strike u námi vypsané call opce blíže spotové ceně než strike nakoupené opce, obdržíme při otevření na náš účet opční prémium. Pokud se bude cena podkladu v době expirace opcí nacházet pod realizační cenou vypsané call opce, ponecháme si prémium v plné výši a realizujeme tak z této strategie maximální zisk.

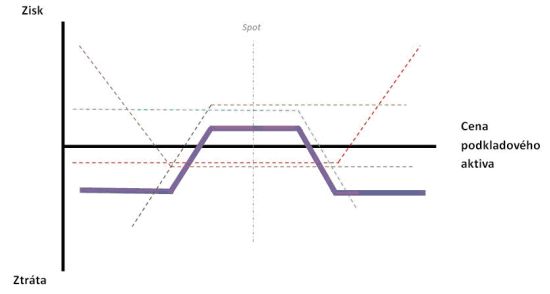

Výsledná strategie Iron Condor

Konečně poslední graf skládá obě výše uvedené strategie dohromady a představuje tak výslednou strategii Iron Condor. Čárkované linky představují všechny 4 základní pozice, fialová pak finální profil zisku a ztráty pro IC.

Výhody strategie Iron Condor

Nyní se podívejme, k čemu Iron Condor slouží a jaké jsou jeho výhody. Jak jsme již zmiňovali, pro investora je nejlepší, pokud se cena podkladového aktiva v rámci životnosti opce pohybuje někde v rozmezí striků short opcí, kdy strategie dosahuje maximálního zisku. To znamená, že nejlepší využití je v dobách stagnujících trhů, tzv. range trendů. Ve chvíli, kdy cena podkladového aktiva zůstane v době expirace opcí v rozmezí obou zmiňovaných striků, totiž vyprší všechny opce bezcenné a nám zůstane počáteční inkasovaný rozdíl obdržených a zaplacených prémií.

Je nutné si uvědomit, že pro otevření IC je potřeba složení určité výše marže, která je nejčastěji rovná právě hodnotě maximální ztráty z této strategie, která nastane v případě, že cena skončí v době expirace pod strikem nakoupené put opce nebo nad strikem nakoupené call opce. Matematicky lze maximální ztrátu vyjádřit (v případě symetrické verze IC) jako rozdíl mezi striky vypsané a nakoupené opce snížený o obdržené čisté prémium za otevření celého obchodu.

Zbývá ještě zmínit metodiku výpočtu bodu zvratu, tj. od které ceny podkladu se bude strategie nacházet v době expirace opcí v zisku a kdy naopak ve ztrátě. Pro strategii IC existují dva body zvratu – označme je jako horní a dolní. Hodnotu horního spočteme tak, že od realizační ceny vypsané put opce odečteme obdržené prémium za otevření strategie IC (v bodovém vyjádření). V případě kalkulace horního bodu zvratu musíme naopak obdržené prémium přičíst ke striku vypsané call opce. Strategii IC je vhodné obchodovat na některé typy širších indexů, které se většinou pohybují pomaleji než jednotlivé akcie nebo komodity (mají obvykle nižší volatilitu) a je zde tedy větší šance, že se v pásmu zisku udrží. Vhodnou volbou jsou například americké akciové indexy S&P 500, Dow Jones či Nasdaq.

Iron Condor se standardně využívá pro pravidelný příjem z opcí s tím, že investor zvolí zhruba 30-50 denní dobu expirace (samozřejmě je možno i kratší) a pravidelně strategii obnovuje. V případě, že se obchodníkovi daří IC správně řídit, může dosahovat výnosů až ve výši několika desítek procent za uvedené období.

Opční prémium závisí na řadě faktorů

Jako obchodníci chceme samozřejmě při otevření strategie IC obdržet co nejvyšší opční prémium, které je závislé na celé řadě faktorů – zejména pak na:

- vzdálenosti striků vypsaných opcí od aktuální spotové ceny podkladu – čím nižší tato vzdálenost bude (tj. opce budou méně OTM), tím vyšší bude i cena opcí a tedy i celkové prémium za otevření pozice;

- doby zbývající do expirace opcí – s blížícím se dnem expirace opcí bude klesat opční prémium;

- hodnotě volatility – čím vyšší úroveň volatility (kolísavosti ceny podkladového aktiva), tím vyšší bude i cena opcí.

Z tohoto výčtu je patrné, že při obchodování IC je zapotřebí zvolit vždy určitý kompromis – zejména pak s ohledem na šíři pásma mezi oběma vypsanými opcemi (short call a short put). Platí, že čím užší toto pásmo bude, tím vyšší prémium za otevření obchodu obdržíme (v důsledku vyšší šance, že opce skončí v době expirace ITM). My ovšem chceme, aby se vypsaná opce nedostala při expiraci „do peněz“ neboť v takovém případě již nedosáhneme maximálního zisku a v horším případě budeme realizovat ztrátu. Proto je zapotřebí zvolit určité rozmezí mezi výpisy obou opcí, které bude dostatečně široké natolik, aby byla šance, že opce skončí v době expirace právě v tomto pásmu (tj. vyprší jako OTM), ale zároveň abychom za otevření obchodu inkasovali dostatečnou opční prémii.

Ptejte se v online chatu na vše, co vás zajímá ohledně obchodování a opcí

- Jsou opce určeny jen profesionálům nebo jsou vhodné i pro začátečníky?

- Jaká výše kapitálu je optimální pro začátek?

- V jakých situacích na trhu lze opce nejlépe využít?

- Jak využít opcí při tvorbě obchodního portfolia?

- Jaké jsou nejčastější chyby začínajících obchodníků?

Na opce se můžete od 10.4. ptát v našem on-line chatu s odborníkem pana Jana Rohrbachera, account managera a dlouholetého opčního obchodníka společnosti X-TRADE BROKERS.

Jak již bylo zmíněno, doba do expirace se nejčastěji volí v rozmezí 30-50 dní, je možné samozřejmě zvolit i dobu kratší či delší. Je to ve většině případů dostatečně dlouhá doba natolik, aby přinesla zajímavá prémia pro otevření strategie a zároveň existovala solidní šance na setrvání trhu v rámci určeného pásma.

Velmi důležitý vliv na vývoj ceny opcí má také volatilita. Při vyšší volatilitě obdržíme za otevření strategie (s jinak stejnými parametry) vyšší prémium než v časech nízké volatility. Je velmi výhodné, pokud se nám podaří otevřít IC v době, kdy se nachází volatilita na vysokých úrovních a předpokládá se její pokles. Naopak rostoucí volatilita po otevření pozice již působí v náš neprospěch.

Přístupy řízení strategie Iron Condor

Pro řízení strategie IC existuje celá řada přístupů, které lze v zásadě rozdělit na dvě skupiny. První skupina obchodníků po otevření strategie IC již nijak do obchodu do doby expirace nezasahuje a pozici již dále neupravuje. Vychází přitom ze statistiky, že trhy se pohybují po většinu času spíše do strany – bez výrazného silného trendu a argumentují tím, že případné úpravy pozice by tedy spíše přispěly ke snížení ziskovosti celého systému.

Druhá skupina obchodníků se přiklání spíše k aktivnímu řízení strategie a má definována pravidla, která stanovují, co je třeba udělat v případě, že se např. vypsaná opce dostane „do peněz“ nebo ukazatel delta (více v dalším díle opčního seriálu) dosáhne určité hodnoty. Pokud nastane taková situace, obchodník může buď celou pozici zavřít s mírnou ztrátou nebo případně posunout celou ohroženou vypsanou nohu více OTM, což je ale také spojeno s vynaložením určitého nákladu. Na druhou stranu často tato skupina obchodníků nedrží strategii IC až do doby expirace a často celý obchod ukončí i v takové situaci, kdy je možné realizovat zisk ve výši např. 80% hodnoty obdrženého prémia.

Při obchodování strategie IC se budeme většinou potýkat s nepříznivým RRR (poměr risku a zisku), který však lze vylepšit pomocí techniky, která se nazývá „legging“. Nejedná se přitom o nic jiného, než že strategii neotevíráme najednou, ale po jednotlivých nohách (leg). Cílem je zvýšit celkovou hodnotu inkasovaného opčního prémia a tím i zlepšit poměr RRR. Nejčastější variantou leggingu je taková situace, kdy např. dojde k výraznému nárůstu ceny podkladového aktiva, která zvyšuje ceny call opcí. Protože neočekáváme, že by mělo mít posilování dlouhodobější charakter, rozhodneme se otevřít pouze „horní nohu“ strategie IC – tj. Bear Call Spread, za kterou v takové situaci obdržíme vyšší prémium. Pokud se naše předpoklady naplní a cena během dalších dnů poklesne, dojde naopak ke zvýšení ceny put opcí. V takové situaci se rozhodneme dokončit legging a otevřeme tedy druhou část strategie IC – tj. Bull Put Spread, inkasované prémium bude opět vyšší. Celá operace nám tedy vylepší RRR. Nicméně je dobré mít plán i pro takovou situaci, kdy cena pokladu bude v případě otevření Bear Call Spreadu dále posilovat – tj. mít stanoven plán pro situaci, kdy legging nevyjde (např. kdy uzavřít pozici, maximální dobu pro otevření „druhé nohy“, atd.).

Legging je již pokročilejší technika obchodování strategie Iron Condor, nicméně při správném použití dokáže vylepšit ziskovost systému i o desítky procent. V průběhu držení pozice lze také legging uplatnit. Pokud se například stane, že by jedna z nohou byla natolik OTM, že by neměla téměř žádnou hodnotu, je samozřejmě možné ji se ziskem uzavřít.

Klíčové charakteristiky pro strategie Iron Condor

| Maximální zisk | = Inkasovaná prémie z výpisu call + put opce – zaplacená prémie za nákup put a call opce |

| Maximální ztráta | = rozdíl mezi striky nakoupené a vypsané opce (v abs. vyjádření) – čistý kredit z otevření strategie |

| Bod zvratu | Horní bod zvratu = Strike short call opce + čistý kredit za otevření strategie (v bodovém vyjádření) Dolní bod zvratu = strike short put opce – čistý kredit za otevření strategie (v bodovém vyjádření) |

| Volatilita | Vysoká volatilita je pro nás výhodná pouze v době, kdy strategii otevíráme, jelikož inkasujeme vyšší celkovou prémii. V situaci, kdy již máme IC otevřen je naopak vysoká volatilita nevýhodná, protože se zvyšuje šance, že opce budou v době expirace ITM |

| Časový rozpad | Časový rozpad je pro nás příznivý, jelikož všechny opce ztrácejí na hodnotě a naším cílem je, aby vypršely bezcenné |

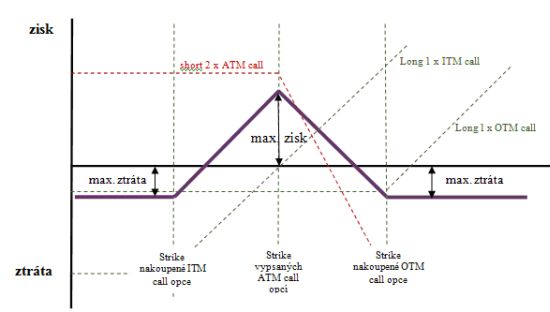

Butterfly

Okrajově si představíme i další, potenciálně velmi ziskovou strategii Butterfly. Název vyplývá z tvaru grafu, který připomíná malé tělo a velká křídla motýla. Long Butterfly je opět kombinace dvou spreadových strategií, nicméně je možné ji vytvořit ze tří opčních pozic. Je možné ji sestavit z call i put opcí, přičemž výsledný profil zisku a ztráty je pro obě varianty v podstatě identický. K sestavení obchodu je třeba použít Long Call/ resp. Put opce ITM, Short Call/resp. Put opce ATM ve dvojnásobném objemu a Long Call/ resp. Put opce s OTM strikem. Výsledný graf strategie pak vypadá následovně:

Výsledná strategie Butterfly

Strategie Butterfly je zde vyznačena fialovou čarou, zeleně jsou vyznačeny long call ITM a OTM opce a červeně pak short call opce se strikem rovným současné tržní ceně (ATM). Z výsledku je zřejmé, že strategie počítá s nízkou volatilitou a maximálního zisku dosahuje v situaci, kdy cena zůstane do konce životnosti opce na hodnotě při otevření opční strategie (v grafu Spot). Strategie má oproti Iron Condor sice užší pásmo, kdy je v zisku, nicméně RRR je v případě Butterfly mnohem příznivější. Long Butterfly se používá jako alternativa k Short Straddle, kdy při spekulaci na nízkou volatilitu dává jistotu omezené a předem známé výše maximální ztráty.

V dnešním díle jsme se seznámili s pokročilejšími, nicméně hojně využívanými strategiemi Iron Condor a Butterfly. Zejména IC by se měl stát součástí portfolia každého tradera a sloužit k dosažení pravidelných příjmů z obchodování s velmi vysokou pravděpodobností.

Autor článku z rubriky Opční edukační seriál působí jako analytik společnosti X-Trade Brokers.

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook