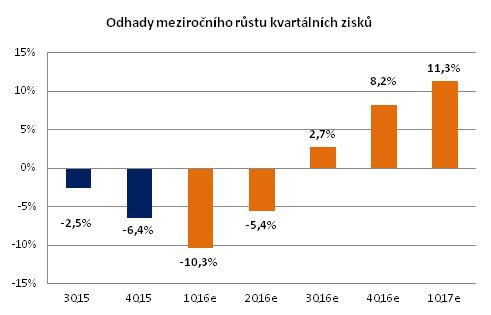

Aktuálně platné odhady počítají s tím, že se čisté zisky firem obsažených v indexu S&P 500 meziročně sníží o 10,3 %, přičemž na úrovni tržeb se očekává 2% pokles. Pokles čistých zisků je predikován v jedenácti z celkově šestnácti segmentech amerického korporátního sektoru, přičemž nejhorší vývoj se očekává v ropném a energetickém sektoru, následovat by měl průmysl a odvětví základních materiálů.

Půjde tak nejspíše již o čtvrtý kvartál v řadě, kdy budou firmy z S&P 500 reportovat pokles zisků. Příčin tohoto vývoje je hned několik, přičemž prim dál hraje negativní vývoj na trhu s ropou a stále ještě vysoká hodnota amerického dolaru, která zhoršuje postavení amerických exportérů na zahraničních trzích.

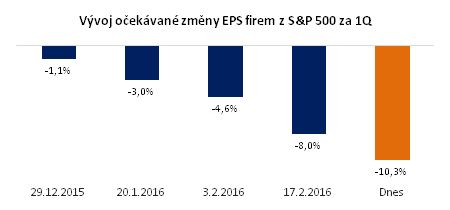

Analytické odhady se s blížícím se startem výsledkové sezóny postupně zhoršovaly a znovu se tak opakoval známý scénář z posledních kvartálů. Tentokráte je ovšem rozsah negativních revizí největší za poslední roky. Například ještě v prosinci loňského roku se předpokládalo, že zisky firem za 1Q 2016 poklesnou pouze o 1 % oproti aktuálním více než 10 %. Impulsem ke zhoršení predikcí se stal lednový a únorový propad cen ropy.

Zdroj: Zacks Investment Research

Energetický sektor ovšem nebyl jediným, kterého se snížení odhadů dotklo. Konkrétně u 15 z 16 sektorů došlo k negativním revizím analytických predikcí. Na druhou stranu je však zjevné, že čím níže je očekávání nastaveno, tím více se zvyšují šance na jeho překonání. Odhady na následující kvartály jsou zatím nastaveny poměrně optimisticky, přičemž se dá očekávat, že se i zde se bude opakovat jev postupného snižování predikcí. Dle nejnovějších odhadů naberou kvartální zisky růstový trend až v 3Q letošního roku. Ve druhém čtvrtletí letošního roku je očekáván pokles čistých zisků o více než 5 %, což bude postupně zpřesňováno po konkretizaci celoročních výhledů při příležitosti reportu výsledků za 1Q.

Zdroj: Zacks Investment Research

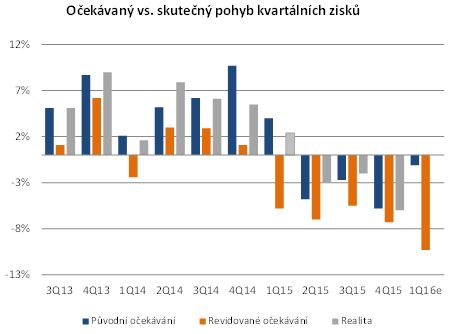

Historická zkušenost ukazuje, že odhady před samotným startem výsledkové sezóny bývají nastaveny až příliš pesimisticky. Tento jev názorně dokresluje níže uvedený graf. V posledních letech se vždy reálné výsledky hospodaření podobaly spíše těm původně očekávaným, než odhadům po negativní revizi. Platilo to také o výsledkové sezóně za čtvrtý kvartál loňského roku. Původní predikce analytiků mluvily o 5,8% meziročním poklesu čistých zisků, což bylo těsně před startem výsledkové sezóny revidováno na více než 7 %. Reálně reportovaná data ale dala jasně za pravdu dřívějším odhadům.

Předpokládám, že i nyní se ukáže přehnanost aktuálně platných skeptických predikcí a znovu se dočkáme toho, že výrazná většina společností překoná často uměle nízko položené odhady. Pro další vývoj cen akcií však bude neméně důležitý také komentář managementu k výhledu na celý letošní rok. Jak je uvedeno výše, odhady na zbytek roku zůstávají dál poměrně optimisticky nastaveny a existuje zde tak nemalé riziko jejich revize směrem níže.

Autor komentáře: Jiří Šimara, analytik společnosti Cyrrus

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu