Přestože byl prosinec přerušen vánočními svátky a tradiční velmi nízkou obchodní aktivitou, i tak nabídnul poslední měsíc roku 2010 pár zajímavých momentů. Tu největší změnu představoval prudký růst výnosů z amerických státních dluhopisů, které se začátkem listopadu utrhly ze řetězu, aby v polovině prosince vystoupaly na nejvyšší úrovně od letošního května.

Snaha americké centrální banky podepřít ekonomiku druhou vlnou kvantitativního uvolňování (QE2) nesla své ovoce téměř na den přesně do dne, kdy QE2 oficiálně oznámila a rozhodla o tom, že do druhé poloviny roku 2011 nakoupí státní dluhopisy za 600 miliard dolarů. Tou dobou (začátkem listopadu) se výnosy z desetiletých státních dluhopisů pohybovaly kolem 2,50 %, aby následně v průběhu listopadu a zejména první polovině prosince vystoupaly až na 3,50 %.

Byly to přitom právě dlouhodobé úrokové sazby, jejichž snižováním se Fed rozhodl podepřít domácí ekonomiku poté, co krátkodobé sazby srazil až k nule. Jejich pokles totiž stimuluje potenciální dlužníky k dalšímu zadlužování, zatímco existujícím dlužníkům umožňuje refinancovat starý dluh za nižší sazbu a vzniklou úsporu použít ke spotřebě či investicím. Zatímco tedy pokles sazeb vytváří nové stimuly k expanzi ekonomiky, jejich růst tyto stimuly likviduje a značně komplikuje situace především těm dlužníkům, kteří na sebe vzali dluhové břemeno s nižší úrokovou mírou.

Právě tento proces může do značné míry ohrozit již tak velmi křehké ekonomické oživení, kterým si americká ekonomika v minulém roce procházela a které bylo do značné míry tak silné právě díky výraznému snižování dlouhodobých úrokových sazeb. S růstem výnosů z amerických státních dluhopisů totiž v prosinci zamířily strmě vzhůru také úrokové sazby na hypoteční úvěry. Například národní průměr úrokových sazeb na hypotéku s třicetiletou fixací dosahoval v listopadu 4,20 %. V polovině prosince to bylo již 5,20 %. Úroková míra na hypotéku s pětiletou fixací pak vystoupala během stejného období z 3,22 % na 3,90 % (obrázek).

Již jen udržení sazeb na těchto úrovních, případně jejich další růst může mít na americkou ekonomiku značně negativní efekt, skrze další prohloubení napětí na americkém trhu s bydlením. Ten ještě zdaleka není ze všech problémů venku. Jeho zotavování z první poloviny roku bylo téměř výhradně výsledkem masivní podpory ze strany americké vlády a centrální banky, která však v druhé polovině roku začala odeznívat. Postupné odstraňování berliček na trhu s bydlením přitom již začíná prosakovat do reálné ekonomiky. Prodeje nových domů zůstávají koncem roku pod úrovní 300 tis., což je nejhorší výsledek od roku 1963, kdy se s jejich měřením začalo. Velmi nízké jsou i prodeje starších domů, které se meziročně propadly o 28 %.

Tento trend má za následek rostoucí tlak na další pokles cen, které po krátkém růstu z první poloviny roku začínají znovu klesat. Zatímco v červenci dosahovala průměrná cena staršího domu v USA 231,7 tis. dolarů, v listopadu to bylo již pouze 218,8 tis. (-5,6 %). Třetím měsícem v řadě pak klesají také ceny ve dvaceti největších amerických městech, které v říjnu, dosud naposledy měřeném měsíci, klesly meziměsíčně o skokových 1,3 %. Až 10,8 mil domácností, tedy přibližně 23 % celého hypotečního trhu, má nyní hypotéku, která převyšuje hodnotu jejich domu. Pokud by ceny domů dále klesaly, poroste i toto číslo, což může velmi tvrdě dolehnout na americký bankovní sektor, kde se v roce 2008 přeměnila krize hypoteční v celosvětovou krizi finanční.

Dopad, který by mohly mít rostoucí úrokové sazby na americkou ekonomiku, je dalekosáhlý, a proto bude jejich další vývoj mimořádně užitečným indikátorem budoucího vývoje americké ekonomiky. V případě, že sazby dále porostou, mohou společně s nimi začít stoupat také spekulace, že se americká centrální banka odhodlá k zahájení třetího kola kvantitativního uvolňování. To v nedávném rozhovoru pro televizi CBS nevyloučil ani její šéf Ben Bernanke, který však bude mít s prosazením dalšího monetárního stimulu podstatně více práce, než v minulém roce. S rokem 2011 se totiž členy FOMC stávají i šéfové philadelphské a dallaské regionální pobočky Fedu (Plosser a Fisher), kteří inklinují spíše k přísnější měnové politice. První letošní zasedání, které se bude konat 25-26 ledna tak bude důležitým testem ochoty FOMC spustit QE3 v případě, že se bude situace v americké ekonomice dále komplikovat.

Evropa si od dluhové krize mohla na chvíli odpočinout

Evropská dluhová krize, která starý kontinent začala znovu sužovat v průběhu listopadu, ustoupila v prosinci částečně do pozadí. Přispěla k tomu jednak záchrana Irska, která finanční trhy prozatím uklidnila, tak zvýšená aktivita Evropské centrální banky, která začala opět ve velkém nakupovat státní dluhopisy, a v neposlední řadě rovněž vánoční svátky a tradiční velmi nízká aktivita na trzích. I tak se však výnosy z dluhopisů problémových evropských zemí nepodařilo srazit níže a ty zůstaly zafixovány na nepříjemně vysokých úrovních, které jsou jen obtížně slučitelné s pohodlným zajištěním financování některých států na rok 2011.

Například výnos z desetiletých irských dluhopisů zůstává začátkem ledna nad 9 % a nijak výrazně neklesly ani výnosy z portugalských a španělských bondů se stejnou splatností, které se pohybují kolem 6,6 % a 5,3 %. Výnosy z Italských dluhopisů dokonce začátkem ledna převyšovaly úrovně, kterých dosahovaly na přelomu listopadu a prosince, kdy nervozita kolem další vlny dluhové krize v Evropě vrcholila.

Výnosy z 10-letých dluhopisů vybraných evropských zemí

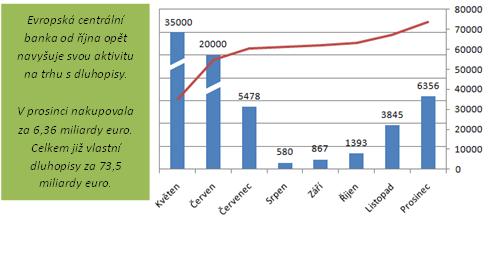

Značný podíl na zklidnění napjaté situace měla Evropská centrální banka, která začala s nákupy dluhopisů problémových zemí eurozóny opět ve velkém v listopadu, kdy nakoupila dluhopisy za 3,85 miliardy euro. V minulém měsíci přitom své nákupy ještě dále akcelerovala, když v průběhu prosince nakoupila dluhopisy za 6,36 miliardy, díky čemuž vzrostl celkový objem dluhopisů v jejím držení na 73,5 miliardy euro. Prosincové nákupy přitom mohly být ještě daleko vyšší, nebýt vánoční a předsilvestrovské velmi nízké obchodní aktivity, díky níž ECB mohla trh ovlivňovat pomocí podstatně menších objemů nakoupených dluhopisů.

Do budoucna počítáme s tím, že to budou právě nákupy státních dluhopisů, které budou hlavním nástrojem boje Evropské centrální banky s přetrvávající nedůvěrou investorů v eurozónu. Tento nástroj by přitom mohl být ECB využíván v ještě větší míře, než tomu bylo v posledních dvou měsících.

Devizový trh – CHF a JPY prosincovými vítězi

Prosinec toho na devizový trh mnoho nového nepřinesl. Po listopadovém výprodeji evropská měna dokázala umazat část ze svých vysokých ztrát, které nabrala v důsledku dalšího prohloubení dluhové krize v eurozóně. Stabilizace na evropském trhu s dluhopisy a obavy z dopadu rostoucích dlouhodobých sazeb v USA na americkou ekonomiku však pomohly společné měně zpevnit za celý měsíc jen nepatrně o 1,87 %, aby nakonec uzavřela na páru s dolarem na ceně 1,3370 EURUSD. Značná část z tohoto zpevnění přitom přišla v posledním prosincovém týdnu, kdy na trzích panovala všeobecně velmi nízká aktivita za podprůměrných zobchodovaných objemů. Protože k žádné fundamentální změně na trzích nedošlo a ty si spíše, za vydatného přispění ECB, vzaly oddechový čas od dalších výprodejů, hodnotíme prosincový růst eura jako korekci a náš dlouhodobý výhled zůstává pro evropskou měnu nadále pesimistický, s plným vědomím rizik, které plynou pro dolar v případě, že Fed začne v budoucnu naznačovat ochotu k zahájení třetího kola QE.

Vývoj vybraných měnových párů v minulém roce

Nijak oslnivě si v nevedla ani další evropská měna – libra, která se (společně s americkým dolarem) v prosinci zařadila na pozici jedné z nejslabších světových měn, když na páru s dolarem ztratila 0,62 %. Přestože náš výhled pro libru, jako pro zástupce spíše rizikovějších měn, na páru s dolarem není nijak pozitivní, euro by v horizontu dalších měsíců mohla překonávat. Důvody k tomu má v zásadě dva, kdy prvním je námi očekávané zhoršování dluhové krize v eurozóně, a druhým, čistě domácí vliv vysoké inflace, který brání Bank of England uplatňovat expanzivní měnovou politiku.

Z výše uvedeného plyne, že to nebylo euro, dolar a už vůbec ne libra, komu patřil měsíc prosinec na FX. Ten se totiž mimořádně vydařil dvěma bezpečným přístavům, a to japonskému jenu a švýcarskému franku, které v posledním měsíci loňského roku dokázaly zpevňovat vůči všem hlavním světovým měnám.

Japonské měně, která k dolaru dokázala růst o 3,3 %, pomáhal její statut bezpečného přístavu a faktická nemožnost dalšího ztenčování úrokového diferenciálu mezi JPY a ostatními měnami. Podobně na tom byl také švýcarský frank, který na páru s dolarem dokázal zpevnit dokonce o 7,53 %. Franku, vedle jeho statutu bezpečné měny, vydatně svědčí i trend, který bylo možno vypozorovat v minulých měsících, kdy vkladatelé bank, z obav před dalším prohlubováním evropské krize, přesouvali svá depozita do švýcarských bank. Tento trend zřejmě pokračoval i v prosinci a bude-li se situace v Evropě dále vyhrocovat, může pomáhat franku i do budoucna.

Jaroslav Brychta

FX analytik XTB

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook