...pokračování článku Opční strategie Straddle a Strangle I.

Short Straddle, Short Strangle

Opakem zmíněných variant long straddle/strangle jsou logicky jejich short varianty. Ty mají přesně opačný cíl, tedy vyhledávají situace, kdy je očekávaná volatilita nízká a očekáváme, že by se trh neměl výrazněji pohybovat.

Zisk je v tomto případě omezen na výši obdržené opční prémie z výpisu call a put opcí. Ztráta je teoreticky neomezená a může se tedy zdát, že těmito strategiemi se nemá příliš smysl zabývat. Opak je ovšem pravdou. Z dlouhodobého pohledu totiž nejsou pohyby trhů (zejména pak akciových indexů) na bázi několika měsíců příliš výrazné, což je ideální pro použití neutrálních strategií typu short strangle, případně i straddle.

V případě strategie short strangle spekulujeme jednoduše na to, že cena podkladového aktiva skončí v době expirace ideálně mezi striky námi vypsaných opcí. V takovém případě vyprší call i put opce jako bezcenné a my si ponecháme opční prémium z jejich výpisu v plné výši. Pokud by trh naopak prudce posílil nebo oslabil a cena byla v době expirace vyšší než strike námi vypsané call opce či naopak nižší než strike námi vypsané put opce, budeme realizovat omezený zisk nebo bude obchod pro nás ztrátový.

Někoho by mohl odradit při otevírání takové strategie strašák v podobě neomezené ztráty, nicméně pokud budeme dodržovat určitá pravidla money-managementu a budeme mít plán, který stanoví, co dělat v situacích, kdy bude např. cena podkladového aktiva atakovat jednu z našich vypsaných opcí (případně pokud výrazným způsobem vzroste volatilita), neměli bychom mít ani při obchodování této strategie žádný problém.

Ptejte se v online chatu na vše, co vás zajímá ohledně obchodování a opcí

- Jsou opce určeny jen profesionálům nebo jsou vhodné i pro začátečníky?

- Jaká výše kapitálu je optimální pro začátek?

- V jakých situacích na trhu lze opce nejlépe využít?

- Jak využít opcí při tvorbě obchodního portfolia?

- Jaké jsou nejčastější chyby začínajících obchodníků?

Na opce se můžete od 10.4. ptát v našem on-line chatu s odborníkem pana Jana Rohrbachera, account managera a dlouholetého opčního obchodníka společnosti X-TRADE BROKERS.

Expirační dobu je dobré volit v řádu 1-2 měsíců, možná je i kratší doba. Čím bližší čas do expirace zbývá, tím vyšší existuje pravděpodobnost, že se cena udrží do doby expirace v pásmu ohraničeném výpisy put a call opcí. Na druhou stranu je ovšem logické, že s blížící se expirací budou klesat (za jinak stejných podmínek) prémia z vypsaných opcí. Při obchodování této strategie je tedy vždy zapotřebí najít určitý kompromis – jednak zvolit dobu do expirace dostatečně dlouhou na to, aby byla prémia z vypsaných opcí ještě relativně vysoká a zároveň, aby pásmo mezi výpisem call a put opce bylo dostatečně široké natolik, abychom měli relativně vysokou pravděpodobnost, že cena podkladového aktiva skončí v době expirace právě v pásmu mezi vypsanou call a put opcí a my budeme na této strategii realizovat zisk.

Při vhodném použití lze tedy s touto strategií pravidelně generovat příjmy v takových situacích, kdy se trhy výrazným způsobem nehýbou.

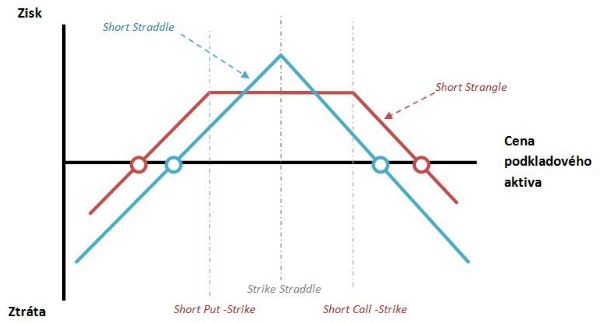

Strategie straddle ve své short variantě realizuje největší zisk v takovém případě, kdy cena podkladového aktiva setrvá přesně na úrovni námi vypsaných put a call opcí. Je samozřejmé, že tato situace nastává velmi zřídka, nicméně pokud se trhy výrazně neodchýlí od realizační ceny, za kterou jsme opce vypsali, bude strategie zisková (v úzkém pásmu okolo realizační ceny vypsaných put i call opcí bude dokonce ziskovější než strategie strangle, jak je patrné z obrázku).

Na následujícím grafu vidíme, jak taková Short Straddle a Short Strangle strategie vypadá. Je zřejmé, že je oproti Long variantě pouze zrcadlově otočena podle osy X.

Tabulka základních charakteristik pro strategie Short Straddle/Strangle

| Maximální zisk | Omezený na výši inkasované prémie za call a prémie za put opci |

| Maximální ztráta | Je teoreticky neomezená v obou směrech |

| Bod zvratu | Horní bod zvratu: realizační cena call opce + obdržené prémium za výpisy call a put opce Dolní bod zvratu: realizační cena put opce - obdržené prémium za výpisy call a put opce |

| Volatilita | Očekáváme nízkou (případně klesající) volatilitu do doby expirace opcí. Velmi výhodné je, že v případě vysoké volatility při otevírání strategie je obdržené prémium z obou pozic vyšší, než v případě nízké volatility |

| Časový rozpad | Čas je náš přítel, obě opce ztrácejí s časem na hodnotě, což hraje v náš prospěch |

Po přečtení dnešního dílu byste měli vědět, jakým způsobem lze s pomocí strategií Straddle či Strangle (v long variantě) profitovat v takových situacích, kdy očekáváme výrazné posílení či oslabení ceny podkladového aktiva a nejsme si jisti, kterým směrem se cena nakonec vydá. Na druhou stranu byste si měli být vědomi i toho, že tyto strategie (ve svých short variantách) lze naopak použít v takových případech, kdy očekáváme, že se cena podkladu výrazným způsobem nepohne a chceme na tom přesto s pomocí opcí vydělat.

V příštím, šestém díle, si představíme, jak fungují strategie Spread.

Autor článku z rubriky Opční edukační seriál působí jako analytik společnosti X-Trade Brokers.

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook