Hranice mezi agregátním růstem a poklesem americké ekonomiky leží na hodnotě 42, přičemž index ISM (index amerických nákupních manažerů v průmyslu) dosahuje v této chvíli hodnoty 61,4 (nejvyšší úroveň od roku 1991, v únoru to bylo 60,8) a jeho hlavní složky, například rozdíl mezi novými zakázkami a skladovými zásobami, výrazně poskočily vzhůru ze záporných hodnot roku 2010.

Ale je rekordně vysoký index ISM (pouze 10 % měření za posledních 61 let ukázalo hodnoty nad současnou úrovní) skutečně dobrou zprávou pro budoucí akciové výnosy?

Nejlepší 12měsíční budoucí výnosy

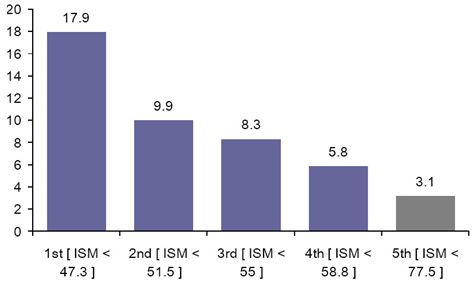

Graf níže ukazuje medián 12měsíčních reálných budoucích výnosů podle kvintilů indexu ISM (od nejhoršího k nejlepšímu kvintilu). Je patrné, že když hodnota ISM leží v nejnižším kvintilu, trh vykazuje nejlepší 12měsíční budoucí výnosy. Důvod je snadno dovoditelný: nezáleží na aktuální hodnotě indexu ISM, ale na trendu jeho vývoje. Zlepšování indexu ISM v ekonomice nacházející se pod trendem zvyšuje výnosy tím, že posiluje ROE a agregátní EPS (a naopak). ISM silně vrací k průměru (stejně jako ziskové marže a růst EPS!) a současná vysoká hodnota implikuje slabé výnosy, v souladu s hodnotou nacházející se v 10. percentilu od roku 1870.

Graf: Medián celkových budoucích reálných výnosů S&P500 za 12 měsíců podle kvintilů indexu ISM (1. kvintil = nejnižší ISM; 5. kvintil = nejvyšší hodnoty ISM: leden 1950 - prosinec 2009

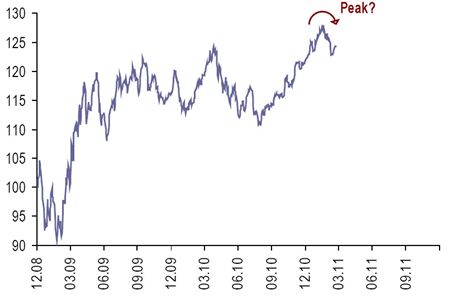

ISM se blíží vrcholu

Index ISM může ještě několik měsíců posilovat vlivem reziduálních dopadů loňských fiskálních (přetrvávající efekt Bushových daňových škrtů v prosinci) a monetárních stimulů (druhá vlna kvantitativního uvolňování v listopadu). Co z rotace na trhu vyplývá? Chabá výkonnost raně cyklických odvětví v porovnání s pozdně cyklickými a vrchol relativní výkonnosti cyklických sektorů oproti defenzivním (viz prostřední a dolní graf), naznačuje, že hlavní ekonomické indikátory jako je ISM se pravděpodobně blíží cyklickému vrcholu.

Graf: Relativní výkonnost raně cyklických sektorů oproti pozdně cyklickým

Podprůměrnou výkonnost akcií na rozvíjejících se trzích v několika posledních měsících jsme považovali za první známky zpomalování globálního růstu, kdy zvyšování cen přimělo centrální banky v rozvíjejících se zemích začít zpřísňovat své uvolněné monetární politiky. Pokud začnou cyklické sektory jako celek vykazovat podprůměrnou výkonnost, čímž otevřou cestu k většímu zájmu o defenzivní sektory, bude to další jasná známka, že trh vstupuje do posledních fází vrcholícího cyklu… A relativně vyšší výkonnost v pozdních fázích cyklu bývá špatným znamením pro výnosy.

Graf: Relativní výkonnost cyklických sektorů oproti defenzivním

Prozatím se upřednostňování pozdně cyklických odvětví, jako je energetika, před raně cyklickými odvětvími, jako jsou technologie, vyplácí (viz prostřední graf). Tato taktika funguje již několik měsíců, ale bylo by záhodno přemýšlet, jak se situace bude vyvíjet dále.

Vzhledem ke globálnímu zhoršování dynamiky likvidity (měnové restrikce v rozvíjejících se zemích, náznaky Evropské centrální banky, že by mohla zahájit restrikce dříve, než se všeobecně očekává, konec druhé vlny kvantitativního uvolňování v USA) – které samozřejmě neprospívá ani prudký růst cen ropy – setrváváme v opatrném postoji a budeme bedlivě sledovat, zda hlavní ekonomické indikátory v následujících měsících dosáhnou vrcholu.

Autor článku je členem strategického investičního týmu privátního bankovnictví Lombard Odier.

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook