Třebaže to může spoustu z nás překvapit, historie derivátů má velmi pestrou minulost a sahá daleko do historie. Za celou dobu svojí existence prošly deriváty neboli termínové kontrakty celou řadou významných změn.

Charakteristika derivátů

Podstatným znakem derivátů je jejich termínový charakter. Znamená to, že dvě obchodní protistrany uzavřou obchod v současnosti s tím, že k jeho vypořádání dojde v budoucnosti. Kupující a prodávající se také při uzavření obchodu domluví na ceně, za kterou pak v budoucnosti k realizaci obchodu dojde.

Zisk či ztráta investora, který derivátový kontrakt sjednal, se odvíjí od aktuální (spotové) ceny podkladového aktiva v době splatnosti daného derivátového kontraktu. Podkladových aktiv existuje nepřeberné množství, patří mezi ně například akcie, měny, komodity, burzovní indexy či úrokové míry.

-

Příklad akciového kontraktu:

Akcie jsou cenné papíry obchodované na spotových (promtních, okamžitých) trzích. Pokud uzavřeme derivátový kontrakt na akcie, hodnota (cena) derivátového kontraktu se bude vyvíjet zejména od spotové ceny dané akcie. Mezi další faktory ovlivňující hodnotu kontraktu patří aktuální stav nabídky a poptávky po derivátových kontraktech a tržní očekávání.

Při vyslovení pojmu deritáty (derivates) se můžeme setkat s celou řadou definic. Obecně lze říci, že deriváty jsou finanční instrumenty, jejichž cena se odvíjí od ceny tzv. podkladového aktiva (underlying assets).

Členění derivátů

Deriváty se dělí na burzovní a mimoburzovní OTC (over-the-counter) deriváty. První jmenované se obchodují na přesně vymezeném místě (burze), v přesně vymezené době (obchodní hodiny burzy) a podmínky obchodovaných kontraktů jsou standardizovány (doba splatnosti, velikost kontraktů, atd.).

Naopak druhá skupina OTC derivátů se neobchoduje na konkrétním místě. Podmínky obchodování, stejně jako vlastnosti nejsou standardizovány. Mohou být tak ušity přímo na míru obchodním partnerům. Mezi nejznámější burzovní derivátů patří: futures, burzovní opce a opce na futures. Mezi nejznámější mimoburzovní deriváty patří: swapy, forwardy, FRA (forward rate agreement), mimoburzovní opce a CFD (contract for difference).

Využití derivátů

Investoři využívají deriváty k dvěma základním účelům, ke spekulaci a k zajištění.

- V případě spekulace se investor snaží profitovat z budoucího vývoje kurzu podkladových aktiv a dosáhnout zisku. Spekulant při uzavření derivátového kontraktu vstoupí do tzv. otevřené pozice a záměrně akceptuje zvýšené riziko svého portfolia. Zejména burzovní deriváty slouží především ke spekulaci.

- Zajištění spočívám v tom, že se zajišťovatel zbaví rizika z možného nepříznivého budoucího vývoje na finančních trzích. Zajišťovatel tzv. uzavře svoji pozici a bude tedy imunní vůči budoucímu vývoji na trhu.

|

Příklad zajištění: Řekněme, že si dohodneme realizační cenu na úrovni 1000 korun za jednu akcii. Pokud za jeden rok v době splatnosti opce bude aktuální (spotová) cena akcií ČEZu nižší než 1000 korun, využijeme naše opční právo a prodávajícímu opce naše akcie prodáme za 1000 korun za jednu akcii. V případě, že bude aktuální cena vyšší než 1000 korun, opci nevyužijeme (opce tzv. vyprší, stává se bezcennou a zaniká) a prodáme naše akcie na spotovém trhu za aktuální spotový kurz, čím realizujeme zisk na jednu akcii, který je dán rozdílem aktuální a původní nákupní ceny. Právě opce nám pomohla zajistit cenu akcie na minimálně 1000 korunách. V nejhorším případě budeme tedy na nule (samozřejmě mínus opční prémie zaplacená vypisovateli opce). |

Dlouhá a krátká pozice

Dlouhá a krátká pozice

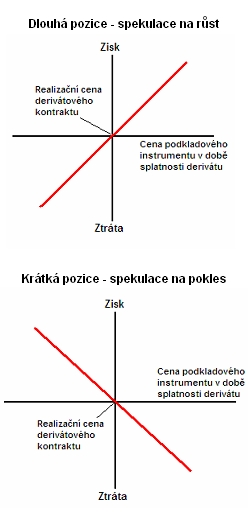

Při obchodování s deriváty stejně jako s jinými finančními instrumenty existují dvě základní pozice, ve kterých se mohou investoři nacházet. Záleží na tom, zda očekáváme růst či pokles kurzu podkladového aktiva a podle toho se ocitneme v dlouhé (long) nebo krátké (short) pozici. Výsledek dlouhé a krátké pozice můžeme sledovat na následujících obrázcích.

- Pokud derivátový kontrakt nakoupíme, dostaneme se do tzv. dlouhé pozice neboli jsme long. V dlouhé (nákupní) pozici spekulujeme na růst ceny podkladového aktiva, tzn. abychom dosáhli po ukončení obchodní transakce zisku, musíme prodat za vyšší cenu, než za kterou jsme nakoupili.

- Naopak pokud derivátový kontrakt prodáváme, dostaneme se do tzv. krátké pozice neboli jsme short. V tomto případě spekulujeme na pokles ceny podkladového aktiva. Nejprve prodáme za určitou cenu a poté chceme nakoupit za nižší cenu, abychom dosáhli po ukončení této obchodní transakce zisku.

Derivátové podmínky

Z hlediska uskutečnění obchodu můžeme deriváty rozdělit na podmíněné a nepodmíněné.

- Nepodmíněný derivátový kontrakt spočívá v tom, že v době splatnosti derivátu mají obě smluvní strany povinnost kontrakt plnit a vypořádat podle podmínek kontraktu, nemají tedy možnost volby. Mezi nepodmíněné deriváty patří například forwardy či swapy.

- Naproti tomu podmíněný derivátový kontrakt dává kupujícímu právo, nikoliv však povinnost, plnit a vypořádat kontrakt v době splatnosti podle podmínek kontraktu. Subjekt v krátké pozici (prodávající kontraktu) se musí podřídit volbě protistrany v dlouhé pozici, tj. tomu, který kontrakt nakoupil. Mezi podmíněné deriváty patří opce. Pokud se majitel opce (kupující) rozhodne pro realizaci obchodu, bude obchod standardně vypořádán. Pokud se rozhodne opci nevyužít, opce jednoduše propadne a k vypořádání obchodu nedojde. Majitel opce za její nákup (opční právo/právo volby) zaplatí prodejci opce (vypisovateli) tzv. opční prémii.

Článek byl připraven ve spolupráci s X-Trade Brokers Česká republika.

Tuzemské silnice se budou opravovat ještě rychleji a efektivněji. Česká firma na to má nový stroj

Tuzemské silnice se budou opravovat ještě rychleji a efektivněji. Česká firma na to má nový stroj

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?