V únorovém měsíčníku jsme nakousli téma rostoucí inflace a problémů, které tento fenomén do budoucna může centrálním bankám a světové ekonomice způsobit. Přestože již v únoru bylo toto téma poměrně závažné, začátkem března je ještě daleko akutnější. Proto budeme inflaci, očekávanému vývoji měnové politiky a dopadu tohoto procesu na současné i budoucí dění, věnovat značnou pozornost i v březnovém Fokusu. Je to totiž právě inflace, která podle našeho názoru zůstává tématem číslo jedna a největším rizikem pro další vývoj zatím až neuvěřitelně optimistické nálady na finančních trzích.

Nejprve však dvě důležité otázky na které je třeba si odpovědět. Z jakého důvodu je míra inflace (růstu CPI) v eurozóně vyšší, než v USA? A proč je ECB inflací znepokojena daleko více, než americký Fed?

Odpověď na první otázku je třeba hledat v kompozici jednotlivých ukazatelů inflace (CPI v USA a HICP v eurozóně), a to zejména u složky potravin. Váha výdajů na potraviny, alkoholické nápoje a tabák je totiž v evropském HICP vyšší, než v případě amerického CPI. V USA se tyto výdaje podílí na CPI přibližně 15,6 %, zatímco v případě eurozóny výdaje na potraviny, alkoholické nápoje a tabák činí přibližně 19,7 %. To je jeden z důvodů, proč v současnosti CPI v eurozóně roste tempem 2,3 %, zatímco v USA pouze 1,6 % i přesto, že se EURUSD pohybuje na přibližně stejných úrovních jako před rokem.

Odpověď na druhou otázku je potřeba hledat v samotném provádění měnové politiky. Zatímco ECB se při stanovování měnové politiky zabývá zejména cílováním HICP, Fed nejen že sleduje jádrový CPI, který v sobě nezahrnuje změnu cen energií a potravin a roste proto meziročně o pouhé 1 %, ale americká centrální banka má zároveň i druhý cíl, kterým je nízká míra nezaměstnanosti, jež se jí zatím nedaří naplňovat. Objasnění odpovědí na obě dvě otázky je klíčové pro porozumění současného sentimentu na devizovém trhu, kde za pohyby hlavních měnových párů stojí především rozdílný názor obchodníků na vývoj sazeb v Evropě a v USA.

Evropa začne se zvyšováním úrokových sazeb jako první

V únoru jsme se dočkali z Evropy několika ekonomických dat, která shodně potvrzovala sílící tlak na růst cen spotřebitelského zboží a služeb. Lednový HICP v eurozóně vystoupal na 2,3 % a je tři desetiny nad cílem ECB. Britský CPI v lednu vzrostl dokonce na 4 % (2 % nad cílem BoE), k čemuž do značné míry přispělo i lednové zvýšení DPH. Bank of England dala ve svém inflačním reportu jasně najevo, že počítá s tím, že CPI zůstane v celém roce 2011 vysoko nad cílem, když by měl v nadcházejících měsících dokonce šplhat ještě mnohem blíže hranici 5 % . ECB podobné projekce nezveřejňuje, i v jejím středu však stoupá přesvědčení, že se v nadcházejících měsících dočkáme dalšího zrychlení inflace. O tom vypovídají i komentáře předních představitelů banky jako je Yves Mersch, Nout Welling, nebo nově i Guy Quaden. Například Yves Mersch by podle svého vyjádření z 22. února nebyl překvapen, kdyby již na březnovém zasedání ECB jeho kolegové nabyli přesvědčení, že rizika zvýšené míry inflace přesahují rámec odpovídající mandátu ECB na udržení cenové stability.

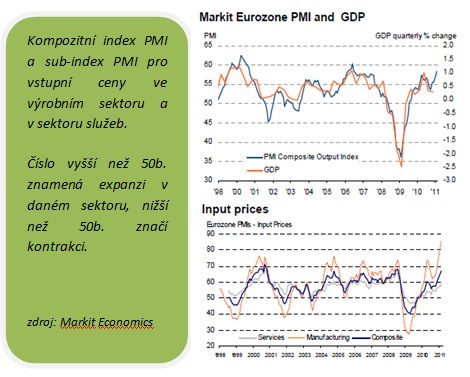

Že jsou jeho očekávání oprávněná, potvrzují i nejnovější výsledky kompozitního indexu PMI v eurozóně. Ten sice vzrostl na nejvyšší úroveň od poloviny roku 2006, což na první pohled ukazuje na robustní expanzi ve výrobním sektoru a ve službách. Jeho růstu byl však tažen téměř výhradně cenovými sub-indexy, které rostly ve výrobním sektoru jak pro vstupní ceny materiálů, tak pro výstupní ceny koncových produktů nejrychleji od doby, kdy se začalo s jejich měřením. Služby, které se za průmyslem tradičně zpožďují, mohou podobně agresivního růstu cen dosáhnout již v nejbližších měsících.

Ani v nadcházejících měsících by přitom inflační tlaky neměly nijak polevovat. Minulý měsíc totiž nechal finanční trhy naplno pocítit důsledky rostoucího napětí na Blízkém východě a v Severní Africe. Po skokovém růstu cen potravin z konce minulého roku, tak přišla na řadu tentokrát ropa. Ta v únoru vystoupala o 11 % (Brent), což je velice silný argument k tomu, aby ceny ve výrobě, a následně i koncové ceny spotřebitelského zboží a služeb, pokračovaly ve strmém růstu i v průběhu dalších měsíců.

Inflační tlaky, jejich síla a očekávaný vývoj úrokových sazeb v jednotlivých regionech, společně s vývojem rizikové averze mezi obchodníky, proto zůstávají i nadále určujícím faktorem vývoje na devizovém trhu.

Euro i libra silnější díky očekávanému růstu úrokových sazeb

Americký dolar se stal také v minulém měsíci jednou z obětí současné situace na finančních trzích, když slábnul vůči naprosté většině z nejvíce obchodovaných světových měn.

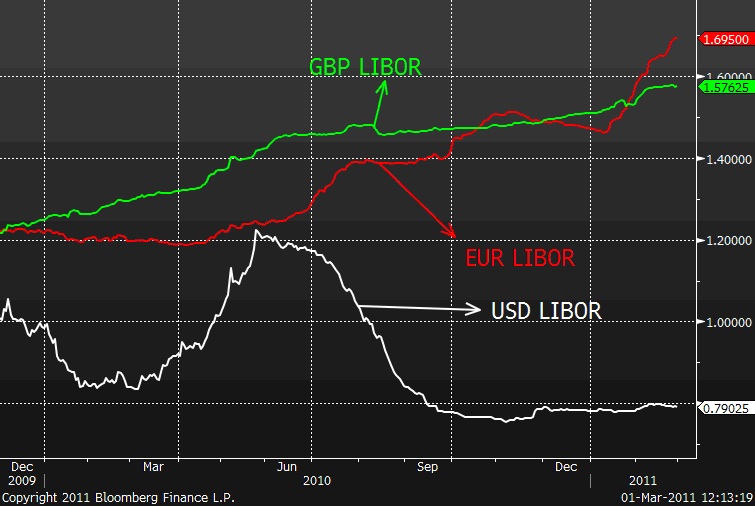

Z tradičně rizikovějších hlavních světových měn si na páru s americkou měnou vedla nejlépe britská libra, která zpevnila o 1,77 %, následována eurem, které dokázalo růst o 1,09 %. Jak bylo naznačeno výše, klíčovým faktorem stojícím za růstem obou měn vůči dolaru jsou spekulace obchodníků na brzký růst úrokových sazeb v Británii a eurozóně. Jak je patrné z vývoje 12 měsíčních sazeb na eurové a librové půjčky (obrázek níže - libor), trh počítá s tím, že bude při utahování měnové politiky agresivnější centrální bankou ECB. K tomu napomáhají zejména častá vyjádření některých čelných představitelů Bank of England a zejména jejího guvernéra Mervyna Kinga, který několikrát zopakoval, že považuje současný růst cen za krátkodobý faktor, který by měl odeznít. Zároveň varoval před negativním dopadem rostoucích sazeb na ekonomický růst. Ten v Británii slábne již nyní, což dokládají jak výsledky HDP, který se ve 4Q propadnul o 0,6 %, tak další ekonomická data, která z Británie v minulých týdnech přicházela.

To že libra dokázala i navzdory těmto skutečnostem na páru s eurem zpevňovat, je podle nás způsobeno zejména tím, že britská měna není zatížena břemenem dluhové krize, které čas od času na euro doléhá. Toho jsme byli svědky například v polovině minulého měsíce, kdy výnosy z desetiletých portugalských dluhopisů znovu vystoupaly nad hranici 7 %, aby krátce atakovaly dokonce rekordních 7,6 %.

Problémy Portugalska, ale i dalších v řadě, jako je Španělsko a Itálie, tak zůstávají hlavním důvodem, proč evropská měna nedokáže vytěžit maximum z poměrně agresivního postoje ECB, jejíž ochota zvyšovat sazby je podstatně větší, než je tomu v případě Bank of England, nebo amerického Fedu.

12 měsíční sazby na eurové a librové půjčky na mezibankovním trhu

Zatímco na párech EURUSD a GBPUSD dochází díky rozdílnému očekávání vývoje měnové politiky v Evropě a v USA k fundamentální změně, která pomáhá oběma evropským měnám, na měnových párech USDJPY a USDCHF, kde proti sobě stojí tradiční „bezpečné přístavy“ žádnou podobnou změnu nepozorujeme. Velice nízká míra meziroční inflace v Japonsku (0 %) a ve Švýcarsku (+0,3 %) dává nulovou šanci na změnu úrokových sazeb, které již dávno klesly na samé dno. Prostor k rozšiřování úrokového diferenciálu mezi jednotlivými měnami proto dosud neexistuje, což je hlavní důvod, proč oba měnové páry již delší dobu oscilují s menšími výkyvy v ustáleném bočním trendu. V tom by se mohly držet i nadále, přičemž určitá rizika vidíme spíše na straně slabšího dolaru, který se může dostat pod tlak z důvodu oživení spekulací na případné zahájení třetího kola kvantitativního uvolňování (určité signály jsme zaznamenali již koncem minulého měsíce).

Boční trend však zatím vnímáme jako nejpravděpodobnější variantu dalšího vývoje, která otevírá obchodníkům prostor ke spekulacím na návrat obou párů ke středovým úrovním (82,30 USDJPY a 0,95 USDCHF) v případě jejich výraznějšího vychýlení se nad či pod tuto středovou úroveň.

Vybrané měnové páry v uplynulých 12 měsících

Z dalších měnových párů stál v minulém měsíci za pozornost například USDCAD, na kterém kanadské měně vedle rostoucích cen ropy pomáhají také silné ekonomické fundamenty, které stupňují očekávání týkající se možného růstu úrokových sazeb. Tyto faktory pomohly kanadské měně dostat se až k ceně 0,97 USDCAD, kde se naposledy pohybovala před třemi lety. Zajímavý byl také prudký výprodej na páru NZDUSD (zejména v porovnání s děním na AUDUSD), ke kterému přispělo únorové zemětřesení a jeho tragické následky v novozélandském městě Christchurch. Reakce obchodníků byla podle našeho názoru přehnaná, fundamentálně se na NZDUSD příliš nezměnilo, díky čemuž může být pár NZDUSD v nejbližších týdnech relativně atraktivnější než AUDSD.

Jaroslav Brychta, analytik XTB.cz

Nastavoval intenzitu elektronické cigarety za volantem, dostal pokutu. Podle soudu je e-cigareta mobil

Nastavoval intenzitu elektronické cigarety za volantem, dostal pokutu. Podle soudu je e-cigareta mobil

Ojetiny dál zdražují, „Áčka“ jich přesto prodávají rekordní množství. Podle jejich šéfky roste pomalu i zájem o elektromobily

Ojetiny dál zdražují, „Áčka“ jich přesto prodávají rekordní množství. Podle jejich šéfky roste pomalu i zájem o elektromobily

Historicky nejrychlejší Fabia dorazila na trh. Stojí 700 tisíc a na dálnici spráská i násobně dražší elektromobily Enyaq a Elroq RS

Historicky nejrychlejší Fabia dorazila na trh. Stojí 700 tisíc a na dálnici spráská i násobně dražší elektromobily Enyaq a Elroq RS

Filmoví a automobiloví znalci, ukažte se. V dnešním kvízu musíte určit, v jakých filmech si zahrála tato auta

Filmoví a automobiloví znalci, ukažte se. V dnešním kvízu musíte určit, v jakých filmech si zahrála tato auta

Oficiálně nejlepším autem pro rodiny je rumunské SUV s cenovkou, o které si Kodiaq může nechat jen zdát

Oficiálně nejlepším autem pro rodiny je rumunské SUV s cenovkou, o které si Kodiaq může nechat jen zdát