Čína snížila sazby o 25 bazických bodů, a jedná se o zaktivnění měnového uvolňování v tamní ekonomice. Do třetice vystoupení šéfa amerického FEDu spíše nenaznačilo další kolo měnového uvolňování v nejbližší době (zasedání je 20.6.), což mělo nepříznivé vyznění na komoditní sektor včetně zlata, které před tímto prohlášením silně rostlo.

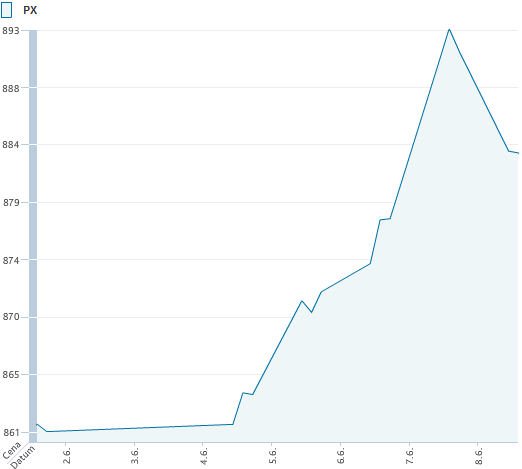

Kromě výše popsaných měnově-politických aspektů se trhy zaměřily na Španělsko a situaci kolem jeho bankovního sektoru. Právě situace kolem Španělska a absence naznačení dalšího uvolnění měnové politiky FEDu způsobila výrazně volatilní obchodování s částečným umazání zisků ze začátku týdne. Domácí index PX uzavřel týden na úrovni 886 bodů, což mezitýdenně představovalo nárůst o 3,1 % t/t.

Z domácích zpráv jsme sledovali středeční snížení ratingu Erste Group od ratingové agentury Moody´s. Odůvodnění bylo v kombinaci zhoršujících se podmínek na některých klíčových trzích (hlavně v Maďarsku a Rumunsku), malou diverzifikaci v regionu CEE (závislosti skupiny na operacích v Česku a Slovensku) a nedostatečný kapitálový "polštář" pro případ dalšího zhoršení podmínek na trhu. Moody's tímto krokem dohnala ostatní dvě velké ratingové agentury a nyní má rating o jeden stupeň nižší než S&P a Fitch. Titul zakončil pátek na 365 Kč (+2,6 % t/t).

Unipetrol ve čtvrtek zveřejnil vybraná provozní data za květen. Pozitivně nás zaujal především další postupný nárůst petrochemické marže (+9,4 % m/m). Naopak negativně vnímáme silný pokles rafinační marže (-89 % m/m) na nejnižší úrovně letošního roku. Titul zakončil páteční seanci na 170,6 Kč (+0,7 % t/t).

Z makroekonomických zpráv pak česká ekonomika v 1Q12 poklesla o 0,8 % q/q a meziročně o 0,7 % (+0,6% v 4Q/12). Statistický úřad tak mírně zlepšil svoje předběžné odhady (-1,0 % q/q; -1,0 % r/r) zveřejněné 15. května. Klíčovým faktorem pro celý výsledek se stal nečekaně hluboký propad spotřeby domácností (-2,3% q/q; -2,3% r/r). Zvyšování DPH a obavy o další vývoj ekonomiky (krize eurozóny) tlumí spotřebitelský sentiment, což se v 1Q projevilo propadem nákupu dlouhodobé spotřeby (-11,5%).

Nejvíce rostoucí akcií v uplynulém týdnu bylo NWR (+14,0 %, 102 Kč). Společnost korigovala dřívější silně negativní reakci, která plynula ze slabosti komodit díky sílícímu dolaru. Povzbuzující zprávou mohou být i některá data z Asie, kde se podařilo společnosti Anglo American zvýšit ceny koksovatelného uhlí při vyjednávání. Nejvíce klesajícím titulem uplynulého týdne byla KIT Digital (-5,3 %, 60,5 Kč). Společnost se potýká s nedůvěrou investorů, čemuž nepomáhá ani velmi aktivní činnost v reportování k americkému SECu, který je většinou poměrně neúplný a matoucí.

Nadcházející týden bude ve znění očekávání na výsledek řeckých voleb, které se budou konat příští neděli (17.7.). Pokud se vrátím k právě nastávajícímu víkendu, je zde spíše malý potenciál, že by se ministři financí eurozóny/EU v konferenčním hovoru mohli dobrat jistému řešení v otázce revitalizace/rekapitalizace španělského bankovního sektoru. Přímé vyjádření Španělska a přihlášení se k mezinárodní či EU pomoci by bylo trhem vnímáno dle mého názoru spíše pozitivně, protože by více usilovně směřovalo k představení plánu restrukturalizace. Jen připomínáme, že do konce měsíce by mělo mít Španělsko hotový audit bankovního systému od velkých auditních domů. Předpokládáme, že nervozita plynoucí z očekávání řeckých voleb bude na trhu znát ve zvýšené volatilitě bez jasného trendu.

Z makroekonomických dat, která budou v nadcházejícím týdnu spíše v nižším počtu, budeme sledovat americké středeční maloobchodní tržby (oček. -0,2 z +0,1 %). V pátek pak bude zveřejněn index spotřebitelské důvěry Michigan (oček. 77,5 z 79,3 bodu). Přes víkend budou (9.6.) v Číně zveřejněny jak průmyslová produkce, tak maloobchodní tržby. Obě data mohou mít vliv na pondělní obchodování, kdy se očekává meziměsíčně relativně neměnný stav.

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč