V uplynulých týdnech jsme se na finančních trzích stali svědky řady zásadních událostí. Spolkový ústavní soud v Německu schválil záchranný fond ESM, ECB oznámila program neomezeného nákupu státních dluhopisů problematických zemí, FED přestavil třetí kolo kvantitativního uvolňování, Bank of Japan rozšířila program nákupu aktiv o 126 mld. dolarů a ve výčtu by se dalo pokračovat. Nikoho nepřekvapí, že vliv na finanční trhy byl nezanedbatelný. Řada komodit, akcií, měn a jiných finančních instrumentů vyrazila vzhůru a prudce posílila. V následujícím textu se podíváme na trhy optikou populárního indikátoru technické analýzy RSI (Relative Strenght Index) a zaměříme se na “překoupené“ tituly.

Relative Strenght Index patří mezi oblíbené indikátory technických analytiků, který měří překoupenost či přeprodanost daného trhu či investičního instrumentu na základě předchozích změn ceny. Hodnoty nad 70 značí překoupenost, hodnoty pod 30 přeprodanost. Časová perioda bývá nejčastěji 14 dnů. Níže je uvedeno několik trhů, které stojí bezesporu za pozornost. Díky růstu v uplynulých dnech se dostaly do fáze překoupenosti.

Na prvním místě je britská libra. Indikátor RSI se pohybuje na úrovni kolem 78. Měna navíc narazila na střednědobou rezistenci. Všechny klouzavé průměry (200denní, 50denní, 20denní) míří vzhůru. Další graf v pořadí znázorňuje euro, které v posledních dnech mírně koriguje předchozí růst, když narazilo na downtrendovou linii, z níž se stala rezistence. RSI klesá, nicméně stále se pohybuje na vysoké úrovni kolem 66. Třetí graf znázorňuji americký akciový index Dow Jones Industrial Average, který se nachází v silném růstovém trendu. Indikátor RSI vzrostl na úroveň 73,5. Čtvrtým v pořadí je zlato (RSI = 79,6), jehož cena v uplynulých dvou měsících prudce vzrostla. Komodita se nachází těsně pod střednědobou psychologickou rezistencí (1800 USD). Dále jsou uvedeny grafy mědi (RSI = 68,4), stříbra (RSI = 75) a indického akciového indexu NIFTY (RSI = 75,6).

Obrázek 1: Cenový graf britské libry upravený o efekt rolování (Zdroj: CSI)

Obrázek 2: Cenový graf eura upravený o efekt rolování (Zdroj: CSI)

Obrázek 3: Cenový graf Dow Jones Indexu upravený o efekt rolování (Zdroj: CSI)

Obrázek 4: Cenový graf zlata upravený o efekt rolování (Zdroj: CSI)

Obrázek 5: Cenový graf mědi upravený o efekt rolování (Zdroj: CSI)

Obrázek 6: Cenový graf stříbra upravený o efekt rolování (Zdroj: CSI)

Obrázek 7: Cenový graf NIFTY upravený o efekt rolování (Zdroj: CSI)

Ceny většiny výše uvedených investičních instrumentů vyhnaly vzhůru nedávné události ve světě. Zásahy centrálních bank vyvolávají obavy z inflace v budoucnu a z devalvace měn. Investoři v reakci na tyto skutečnosti nakupují drahé kovy. Řada investorů je zároveň přesvědčena, že stimulační opatření podpoří ekonomický růst. Proto také nakupují cyklické komodity jako je měď a přesouvají kapitál do akcií. Euru pomohlo rozhodnutí Spolkového ústavního soudu v Německu o fondu ESM a program neomezeného nákupu státních dluhopisů, který představila ECB.

Vysoké hodnoty indikátoru RSI je možné vnímat jako první varovný signál o “přehřátí“ daného trhu. V případě překročení hranice 70 bodů by měli investoři zpozornět. Pravděpodobnost korekce se v podobných případech zvyšuje. Indikátor by však nikdy neměl být používán osamoceně, ale vždy v kombinaci s dalšími ukazateli! Velmi často totiž generuje falešné signály. Obzvláště pak v případě silných trendů, na jejichž začátku se můžeme v současnosti díky intervencím centrálních bank nacházet. Pokud je signál správný, tak ani potom nelze určit, zda se opravdu dostaví korekce, či zda budeme svědky pohybu do strany. I přes všechny své nedostatky však stojí RSI za pozornost. Minimálně v případě extrémní překoupenosti či přeprodanosti, protože pravděpodobnost korekce či dokonce změny trendu je vyšší. Reakce krátkodobých spekulantů na extrémně nízké či vysoké hodnoty může mít například podobu “utažení“ stop-lossů.

NA TUTO ZPRÁVU SE MŮŽE VZTAHOVAT VYHLÁŠKA Č. 114/2006 SB., O POCTIVÉ PREZENTACI INVESTIČNÍCH DOPORUČENÍ. V TÉTO ZPRÁVĚ JE UVEDENA OSOBA, KTERÁ PRO SPOLEČNOST TUTO ZPRÁVU VYTVOŘILA NEBO PŘIPRAVILA. SPRÁVNÍM ÚŘADEM, KTERÝ NAD SPOLEČNOSTÍ VYKONÁVÁ DOZOR, JE ČESKÁ NÁRODNÍ BANKA. DLE NÁZORU SPOLEČNOSTI NEEXISTUJÍ OKOLNOSTI, KTERÉ BY MOHLY NARUŠIT OBJEKTIVITU TÉTO ZPRÁVY. ODMĚNA OSOB, KTERÉ SE PODÍLELY NA TVORBĚ TÉTO ZPRÁVY, NENÍ ODVOZENA OD OBCHODŮ SPOLEČNOSTI. PŘÍPADNÝ STŘET ZÁJMŮ VE VZTAHU K TÉTO ZPRÁVĚ JE UPRAVEN VNITŘNÍMI PŘEDPISY SPOLEČNOSTI.

VÝSLEDKY MINULÉHO OBDOBÍ NEJSOU ŽÁDNOU ZÁRUKOU PRO BUDOUCÍ VÝVOJ. OBCHODOVÁNÍ NA FINANČNÍCH TRZÍCH JE RIZIKOVÉ. MOŽNOST ZTRÁTY NELZE VYLOUČIT A KAŽDÝ OBCHOD JE SPOJEN S URČITÝM RIZIKEM. DŘÍVE, NEŽ SE ROZHODNETE INVESTOVAT, SI PŘEČTĚTE POUČENÍ O RIZICÍCH.

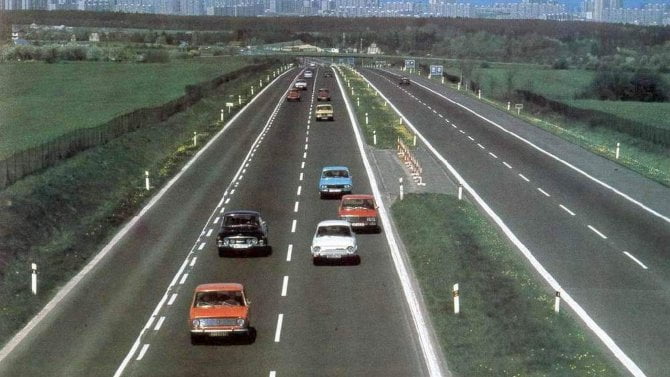

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

S některými ojetinami je tolik problémů, že je evropská platforma odmítá prodávat. Na seznamu jsou i slavná jména

S některými ojetinami je tolik problémů, že je evropská platforma odmítá prodávat. Na seznamu jsou i slavná jména