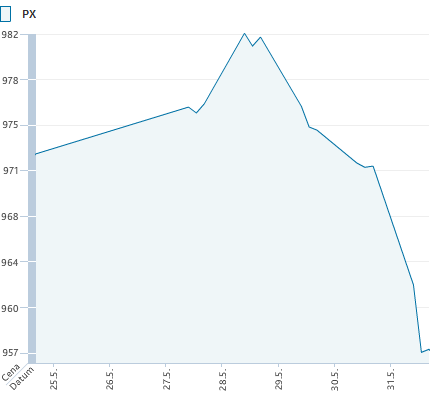

Více sledované makroekonomické údaje byly v USA, kde první revize HDP za 1Q zklamala (2,4 vs. oček. +2,5 %) a i týdenní data z trhu práce nebyla pozitivní. Hodně se v souvislosti s aktuálními daty spekuluje nad budoucí monetární politikou FEDu, která se hodně zaměřuje na trh práce. Nesmíme opomenout ani hodně volatilní Japonsko, které díky monetární expanzi za letošní rok v místní měně rostlo již o 50 % (Index Nikkei 225), ale korekce tohoto týdne snížila letošní růst na 32 %. Investoři v případě Japonska úzce sledují volatilní státní dluhopisy (zdvojnásobení výnosu desetiletých dluhopisů během 14 dní) v souvislosti s měnou. Domácí index PX zakončil týden na 958 bodech (-1,4 % t/t).

Vývoj na pražské burze

Z domácích zpráv jsme sledovali výsledky pojišťovny VIG za 1Q13, které dle očekávání nepřinesly žádné překvapení. Čistý zisk s 124 mil. EUR odpovídal tržní projekci 121 mil. EUR. Výhled společnost nějak nekvantifikuje. Titul zakončil páteční seanci na 982 Kč (-3,7 % t/t).

Orco rovněž zveřejnilo výsledky za 1Q13. Ty dopadly smíšeně, kdy je provozní úroveň nadále pod tlakem díky pádu tržeb (-29 % r/r), ale finanční úroveň je již nezatížena dluhovou službou a společnosti se podařilo odkoupit některé svoje dluhopisy pod cenou, a tak se podařilo dosáhnout čistého zisku (5,0 mil. EUR). Akcionářům se rovněž podařilo posunout valnou hromadu (VH) na 27.6., kde by mělo dojít k dosazení manažerů ze strany firem pod vedením R. Vítka. Současně by nová VH měla schválit potenciál emise nových akcií většinou na pokrytí současných či nových warrantů či emisi akcií do rukou současných akcionářů za ceny neklesající pod 2 resp. 2,25 EUR. Titul zakončil týden na 57,2 Kč (+1,8 % t/t).

Snížení ratingu společnosti NWR

Ve středu agentura Moody’s snížila společnosti NWR rating na B2 z B1 s negativním výhledem. Důvodem je slabá provozní výkonnost, přetrvávající nízké ceny uhlí. Tyto podmínky by měly trvat do konce roku, nicméně výhled na zlepšení je nejistý. Uvedla agentura v prohlášení. Další zhoršení tržních podmínek a zpoždění implementace úsporných opatření bude mít podle Moody’s za následek problémy s likviditou. Podobný krok se dal čekat, minulý týden snížila doporučení NWR agentura S&P. Titul zakončil páteční obchodování na 31,6 Kč (-7,3 % t/t).

Unipetrol ohlásil neplánované odstavení rafinérie v Kralupech nad Vltavou s očekávaným dopadem do provozního zisku -60 mil. Kč. Současně však oznámil úspory z nové smlouvy o přepravě ropy s pozitivním dopadem do provozního zisku +45 mil. Kč. Titul zakončil týden na 173 Kč (-0,1 % t/t).

Nejvíce rostoucí akcií v uplynulém týdnu bylo Orco (+1,8%, 57,2 Kč). Titul pozitivně reagoval na potenciál zvýšení kapitálu ze strany současných akcionářů za ceny neklesající pod 2,0 resp. 2,25 EUR. Naopak největší ztráty zaznamenalo opětovně NWR (-7,3 %, 31,6 Kč). Akcie pokračuje v propadu po slabých číslech za 1Q a sníženém výhledu. Navíc se přidávají snížená doporučení od analytických domů i od ratingových společností, která následují po zveřejněných datech.

Očekávané události

Tento týden se investoři zaměří na čtvrteční ECB, kde se bude sledovat komentář prezidenta Draghiho k potenciálním nestandardním krokům banky. Vedle toho se investoři zaměří na poměrně velké množství ekonomických dat, kde hlavní váhu bude mít páteční číslo o měsíční americké zaměstnanosti, protože zde je navázáno očekávání trhu na budoucí monetární politiku FEDu. Jen připomínáme, že dobrá data pro ekonomiku by mohla indikovat potenciál zmírnění současné měnové politiky FEDu (negativní efekt likvidity vs. lepší makro), alespoň tak je to aktuálně trhem vnímáno. Pro příští týden očekáváme pokračující relativně vysokou volatilitu s vyčkáváním do pátečních dat o zaměstnanosti.

Z domácích zpráv se zaměříme na Fortunu, která se ve čtvrtek 6.6. obchoduje naposledy s nárokem na dividendu 0,67 EUR (zhruba 17,3 Kč), která představuje 14,7% hrubý dividendový výnos. Jedná se sice o mimořádnou dividendu, ale i budoucí vyhlídky jsou relativně příznivé pro defenzivní hráče (oček. hrubý výnos 5-6% p.a. při páteční zavírací ceně 117,8 Kč).

Z makroekonomických zpráv se zaměříme hned na víkendová data z Číny, kde budou v sobotu a v pondělí ráno zveřejněny indexy nákupních manažerů. Sobotní oficiální očekává pokles na 50 z 50,6 bodu a pondělní HSBC očekává pokles na 49,6 po 50,4 bodu (pod 50 bodů je útlum). V USA se zaměříme na pondělní ISM průmyslu (oček. 50,5 po 50,7 bodech), středeční ADP zaměstnanost (oček. 170 po 119 tis. místech), podnikové objednávky (oček. +1,5 po -4,9 %) a ISM služeb (oček. 53,5 po 53,1 budu). V pátek bude pak již zmíněná měsíční zaměstnanost (oček. beze změny +165tis. míst), kterou považujeme za číslo týdne. Míra nezaměstnanosti by měla zůstat na 7,5 %. V Německu se zaměříme na pondělní PMI průmyslu (oček. beze změny 49 bodů), čtvrteční podnikové objednávky (oček. -1,0 po +2,2%) a páteční průmyslovou produkci (oček. 0,0 po +1,2 %). Nesmíme opomenout již rovněž zmiňované čtvrteční zasedání ECB.

Graf: Vývoj indexu PX

Autor komentáře je hlavním analytikem J&T Banky

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Rakousko končí s nalepovacími dálničními známkami a zdražuje