Ale najlepšou radou na január, ktorú som dostal od svojho bývalého šéfa z firmy Chase, bolo: „Steen, nikdy nerob žiadne obchody v prvých dvoch týždňoch roka a ignoruj tiež všetky predpovede... "

A keď už sú prvé dva týždne roka 2014 za nami, čo nás teraz čaká?

Zamerali by sme sa na nasledujúce dva trendy a dve možné prekvapenia:

- Trend: spomalenie ázijskej ekonomiky, súvisiaca deflácia;

- Trend: deflácia ako nepochopenie reálneho stavu ekonomiky;

- Pozitívne prekvapenie: vplyv ECB na akciový trh a ekonomiku;

- Negatívne prekvapenie: májové voľby do Európskeho parlamentu - ktoré sa zrejme zvrtnú.

Spomalenie Ázie

Čína sa pokúša vyrovnať s pomalším rastom hospodárstva, pretože sa do popredia derie šedá ekonomika. Navyše veľká časť Ázie, hlavne krajiny hospodáriaci so schodkom, sa snažia oslabiť svoju menu, znížiť dovoz a tiež rast ekonomiky.

Rast americkej a európskej ekonomiky v rokoch 2009 až 2013 bol umelo udržiavaný vyššie, než by zodpovedalo nadmerným investíciám zo strany Ázie. Na konci roka 2008 a začiatku 2009 pritom Čína zvýšila svoj rozpočet o takmer 600 miliárd dolárov (čo bolo ešte pred tým, než index S&P klesol v marci 2009 na minimum 666 bodov ) a rovnakú čiastku potom investovala späť do Spojených štátov a Európy prostredníctvom napučiavajúcich exportných zákaziek. Teraz, keď sa Ázie snaží vrátiť pomer investícií k HDP do normálu, sa objavuje aj riziko: vedľajším produktom totiž bude nižšia inflácia a menší objem vývozu u najväčších exportných firiem na svete.

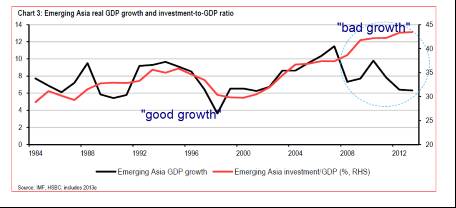

Pozrime sa teraz na správu HSBC Global Research zo 6. decembra 2013: Aby sme vyjadrili chýbajúce dopyt, môžeme použiť dva grafy - jeden zameraný na rast HDP a druhý na pomer investícií k HDP. Dobrý rast nastáva vtedy, keď je na grafe zreteľná lineárna korelácia. To značí, že návratnosť investícií je pozitívna a podporujúca rast. Zlý rast potom vidíme, ak pomer investícií k HDP rastie a ekonomika naopak pokrivkáva.

Priepasť, ktorá sa objavuje v grafe vyššie, naznačuje, že rast HDP spomalil kvôli prepadu návratnosti investícií. Ázia už má tú „jednoduchšiu" časť rastu za sebou. Nezabúdajme preto na Japonsko, ktorého ekonomika ešte v 60. a 70. rokoch minulého storočia rástla 10procentným tempom ročne, potom v 70. a 80. rokoch spomalila na 4 až 5 percent a zhruba od roku 1990 do 2009 sa blížila nule. Vôbec pritom netvrdím, že sa celá Ázie bude vyvíjať ako Japonsko. Lenže rast bude tak či tak klesať - kvôli vysokému objemu investícií a nedokonalému alokačnému modelu (respektíve centrálne plánovaným ekonomikám).

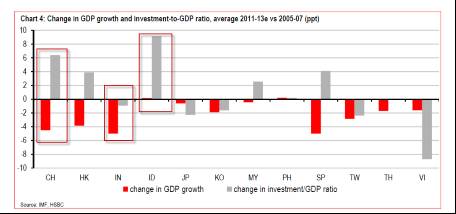

Súčasne je dôležité si uvedomiť, že zmena neprišla z čistého neba. Tento trend už sa objavuje niekoľko rokov a nesúvisí len s nižším rastom ekonomiky po celom svete, ale aj s rizikom deflácie. HSBC navyše ukazuje, ako sa rast ekonomiky a pomer investícií k HDP menil pred krízou a po kríze. Ide o ohromujúce výsledky!

Čína pritom predstavuje prienik toho najhoršieho z oboch oblastí: rast klesá a investície rastú. Nie je však príliš ťažké zistiť, prečo vlastne Číňania spomaliť chcú. Tiež India zažívala prepad HDP, hoci bez rastu investícií. Čína a India sa novo budú na raste svetovej ekonomiky podieľať čoraz menej a naopak krajiny, ako je napríklad Indonézia, budú mať problém s nulovým vývojom HDP i napriek masívnemu pumpovaniu investícií. Nikoho tak ani nemôže prekvapiť, že má Indonézia jednu z najslabších mien za posledných šesť mesiacov.

Ešte v roku 2012 rástla globálna ekonomika štvorpercentným tempom - a Čína sa na tomto trende priamo podieľala 36 percentami. Ďalších 24 percent pripadalo na zvyšok Ázie. Ak teda z Ázie príde významné spomalenie rastu, začnú to negatívne pociťovať aj Európa a americkí exportéri - najmä potom s nástupom druhej polovice tohto roka!

Deflácia

Podľa odhadov britskej banky Barclays je šanca, že Európa spadne do deflácie, 50 na 50. Banka to vyvodzuje predovšetkým z vývoja inflačne indexovaných produktov. Ale keby som chcel byť subjektívnejší, musel by som dodať, že v najbližších troch až šiestich mesiacoch sa čoraz viac a viac európskych krajín bude približovať nulovej inflácii. Takmer v deflácii sa už ocitli Grécko a Írsko a na mále potom majú Španielsko, Švédsko a Dánsko. Čo sa týka Nemecka a jeho takzvaných reforiem trhu práce, investori obávajúci sa deflácie museli byť pozitívne prekvapení, keď inflácia klesla len na 1, 2 percenta z predchádzajúcej hodnoty 1, 4 percenta.

Dobrou správou je, že aby ste riziko deflácie vyhodnotili, nemusíte počúvať mňa ani iných analytikov. Existuje totiž ETF fond, ktorý sleduje riziko inflácie alebo deflácie. Hovorí sa mu Powershares DB US Deflation a ide o burzovo obchodované dlhové cenné papiere vydávané v Spojených štátoch inštitúciou Deutsche Bank AG. Vďaka tejto obligácii vidia investori mesačná výkonnosť krátkodobého inflačného indexu a tiež index mesačnej návratnosti jednoročnej štátnej pokladničnej poukážky T - bill. A ako sa vlastne tento fond v súčasnosti obchoduje? Na historicky rekordných hodnotách!

Zdroj: Bloomberg

A NAVYŠE... výrobné ceny ako v Nemecku, tak v Číne (teda u dvoch svetovo najznámejších exportérov) neustále klesajú:

Zdroj: Bloomberg

V neposlednom rade je potrebné povedať, že deflácia spôsobuje problémy dlžníkom a naopak svedčí bohatým veriteľom. Inými slovami - nerovnosť bude v čase deflácie ďalej narastať. To povedie k eskalácii napätia medzi južanskými a severskými štátmi Európy. A podobné je to v Spojených štátoch - Federálny výbor pre voľný trh (FOMC) a Fed na čele s Janet Yellenovou potrebuje zastaviť prehlbujúce sa nerovnosti, ktoré kvantitatívne uvoľňovanie (QE) a hroziaca deflácia ešte viac nahlodali.

Pozitívne prekvapenie - ECB uskutoční kompletné kvantitatívne uvoľňovanie

Jedným zo záverov, ku ktorým som dospel počas svojej nedávnej cesty po hlavných finančných centrách Európy, je byť long na európske akcie. Ak sa nemýlim, tak sa Európska centrálna banka (ECB) odhodlá ku kompletnému kvantitatívnemu uvoľňovaniu. A ak sa mýlim, potom sa návratnosť na trhu bude pohybovať medzi 10 a 20 percentami, v závislosti na stupni oživenia ekonomiky.

Niet pochýb o tom, že ECB a v menšom meradle aj nemecká vláda zosilnili svoje úsilie a pomohli trhu zakaždým, keď to bolo potrebné. Ovšem je zaručené, že k tomu prikročia ešte raz? Je to možné - Jörg Asmussen, ktorého mnohí vnímali ako „sprostredkovateľa" medzi nemeckou vládou, čiastočne Bundesbank a južanským zoskupením tzv. Clubu Med, teraz zastáva pozíciu námestníka na ministerstve práce v novej nemeckej vláde veľkej koalície.

Navyše nemožno prehliadnuť, ako tento rok dramaticky padajú objemy nemeckého exportu. Angela Merkelová a jej partia tak majú oveľa menej priestoru na manévrovanie. Ak sa však čokoľvek prihodí, hedžové a podielové fondy podľa mňa vsadia všetky karty na to, že ECB nakoniec zasiahne.

Nepríjemné prekvapenie - Májové voľby do Európskeho parlamentu

Ešte by som asi mohol spomenúť významné navýšenie DPH v Japonsku (ku ktorému dôjde do apríla), ale ako som už naznačoval, chcel by som zdôrazniť inú vec. A tou sú voľby do Európskeho parlamentu, ktoré normálne investorov a tiež voliča extrémne nudia. Teraz to ale zrejme bude iné. Stále viac hlasov totiž zbiera krajná pravica a ľavica so svojou protiúniovou rétorikou. Teraz ešte navyše našli spoločnú tému: sociálnu turistiku.

Vládni a proúnioví poslanci sa radšej schovávajú, zatiaľ čo na voľný európsky pracovný trh prenikajú robotníci z Bulharska a Rumunska. Podľa mnohých práve takto sociálna turistika vzniká - keď uchádzači o zamestnanie z týchto relatívne chudobných krajín zamieria do severnej Európy, nájdu si prácu, potom o ňu prídu a namiesto toho poberajú sociálne dávky. Tým pádom si pomerne jednoducho zaistia relatívne slušné peniaze. Proti tejto praxi sú samozrejme aj odbory, krajnej ľavice a krajnej pravice.

Ide ale len o prirodzenú cenu za otvorený pracovný trh. Problém nastáva, keď si uvedomíme, že nielenže je Európa rozdelená na sever a juh, ale tiež západ a východ (alebo tiež starú Európu a novú Európu). A práve to je riziko - prevládnu hlasy proti Európskej únii, a alebo opäť na scénu nastúpi a pomôže ECB?

Ešte sa musím vrátiť k ďalším aktuálnym správam - Argentína sa totiž ocitla pod silným tlakom a pevne úročené inštrumenty sa vydali úplne opačným smerom, než som očakával. Takže ku svojim vyššie uvedeným trendom pridávam ďalšie:

- Keďže MMF a Svetová banka očakávajú ekonomické oživenie, dá sa čakať úplný opak

- Argentína klesá voľným pádom

- Čínsky index nákupných manažérov PMI sa prepadol pod hodnotu 50 (čo potvrdilo moje domnienky o tom, že ak spomalia rast Ázie, klesne aj svetová ekonomika)

- Britskí zákonodarcovia majú plné ruky práce (konkrétne Britská centrálna banka pod vedením Marka Carneyho a tamojšia vláda) - cúvajú zo svojho plánu ešte skôr, než ho vôbec začali realizovať.

A začína sa vypĺňať aj naša predpoveď pádu USDJPY a rastu EURUSD. Menový pár USDJPY potrebuje prelomiť hranicu 102, 80 (kde sa práve teraz obchoduje), aby tak znova otestoval 100dňový kĺzavý priemer 100,80 / 101,00. Situácia u japonského jenu mi pritom pripomína prelom rokov 1997 / 1998. Ešte som nestretol jediného investora, ktorý by si nemyslel, že sa USDJPY nezdvihne. Otázkou len zostáva, o koľko pôjde hore?

Na SaxoTV nájdete môj pohľad na menový pár USDJPY: U USDJPY je "prepoziciovaný"

Ak sa chcete dozvedieť novinky a vidieť grafy popisujúce súčasný stav v Argentíne a Latinskej Amerike, pozrite sa sem.

Výpredaje v Argentíne a Latinskej Amerike tvrdo dopadli aj na index IBEX:

Zdroj: Saxo Bank

Poistenie: Päťročný argentínsky CDS stojí 24 percent ročne!

Záver:

FX: Tento model nahráva americkému doláru a naopak je short pre USDJPY, long u GBPUSD a EURUSD. Long tiež pre USD / EMG.

Pevne úročené inštrumenty: Síce sa mi nepodarilo vystihnúť ich smer, ale rovnako sú stále príliš drahé. Vyberte svoje zisky a počkajte na nový impulz. Naďalej očakávam, že by kvôli korekciám mali klesať - a to do doby, než ekonomické dáta trhy sklamú a optimistické predpovede rastu sa vráti späť na zem.

Akcie: Short na IBEX je dobrá varianta - a tiež predať S&P.

Komodity: Short MEDI, očakáva sa prelomenie trendu. Ďalej short u ZLATA (avšak pamätajte na to, že týždenný a mesačný trend bude v tomto roku priaznivý). Short zemný plyn, pretože by sa v Spojených štátoch malo začať otepľovať.

Index výkonnosti: 110

Autor příspěvku: Steen Jakobsen, hlavný ekonóm Saxo Bank

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu