A to navzdory obavám, že trh je již přehřátý a geopolitické napětí by mohlo způsobit odliv kapitálu do bezpečnějších aktiv. Jejich přístup je tedy v přímém rozporu s drobnými investory, kteří podle údajů společnosti Thomson Reuters stáhli z těchto nástrojů 13 miliard dolarů během posledních týdnů. Podle některých analytiků stojí za tímto stavem situace na Ukrajině, v Iráku a Izraeli, která zvýšila obavy, že několikaletý růst cen podřadných dluhopisů může být u konce. Podle manažerů velkých investičních fondů však trh zůstává stále zdravý a dluhopisy jsou pro ně nyní levnější a tudíž vhodné k nákupu.

I přesto, že nejsou k dispozici žádná tvrdá data o daném stavu, pokles požadovaných výnosností jasně naznačuje, že za nákupy rizikových dluhopisů stojí velcí investoři. Jejich přesvědčení je pozoruhodné také z hlediska jejich rizikové pozice. V současnosti už mají velkou expozici v dluhopisech, jež byly vydány společnostmi s úvěrovým ratingem pod úrovní investičního stupně.

Graf: Průměrná požadovaná výnosnost amerických rizikových dluhopisů (Zdroj: BoAML, WSJ)

Podle indexu investiční banky Barclays, který je zaměřený na korporátní vysoce úročené dluhopisy, od konce roku 2008 dosáhla návratnost těchto dluhopisů v průměru 150 procent se započtením kapitálových výnosů i úroků. Pro porovnání návratnost akciového indexu Dow Jones Industrial Average byla v průběhu stejného období 127 procent včetně cenových pohybů a dividend.

Požadovaná výnosnost indexu banky Bank of America Merrill Lynch zaměřeného na rizikové americké dluhopisy, činila na začátku srpna 3,68 procenta a 26. srpna dosahovala již 5,75 procenta. Poptávka po nových emisích rizikových bondů je obrovská. Například nabídka dluhopisů v objemu 250 miliónů dolarů společnosti Gulfport Energy Corp. byla zvýšená na 300 miliónů s požadovanou výnosností 6,11 procenta. Nabídka v objemu 500 miliónů dolarů společnosti XPO Logistics byla mezi investory umístěna s výnosností 7,88 procenta. V obou případech klesla požadovaná výnosnost pod předem stanovené rozpětí.

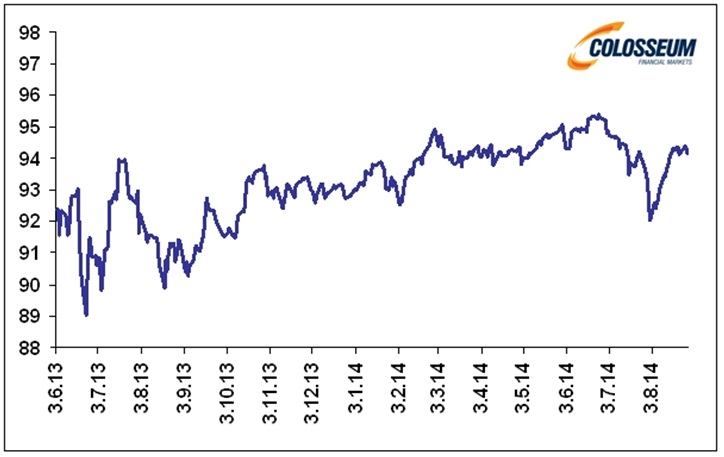

Najdou se však i investoři, kteří tvrdí, že cenová rallye těchto dluhopisů je u konce. Někteří manažeři hedgeových fondů sází proti tomuto typu dluhopisů. To ukazuje například údaj o short obchodech na burzovně obchodovaný fond iShares iBoxx $ High Yield Corporate Bond. Objem krátkých prodejů (spekulací na pokles ceny fondu) dosáhl podle jeho poskytovatele společnosti BlackRock Inc. 21 procent z celkového počtu akcií fondu.

Graf: Cenový vývoj burzovně obchodovaného fondu iShares iBoxx $ High Yield Corporate Bond v amerických dolarech (Zdroj: Bloomberg)

Autor příspěvku je analytikem ve společnosti Colosseum

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu