Sofistikovanost investorů je různá a příčin může být několik. Mají například rozdílné vzdělání. Já třeba vím, co je to diverzifikace a jak funguje. Jiní investoři ale tento koncept znát nemusí a koupí si proto jen jednu či dvě akcie. Čelí tak vyššímu riziku a nižší očekávané návratnosti. Výzkum ukazuje, že právě toto je možná ta největší investiční chyba.

Rozdíly ve vzdělání jsou nebezpečné už proto, že lidé, kteří nemají potřebnou kvalifikaci, si to většinou ani neuvědomují. Pokud něco nevíte, většinou nevíte ani to, že to nevíte. V psychologii se to nazývá efektem Dunning-Krugera. Lidé se mohou naučit základům investování od svých rodičů, ve své práci, nebo to může být jejich hobby. Pokud ale někdo nemá to štěstí a investovat se nenaučil, jak má vědět, že to vlastně neumí? Popsaný problém existuje všude. Znám minimálně dva tradery z Wall Street, kteří ani netuší, jak moc by se měli učit.

Další rozdíl může pramenit z toho, že informace si lze koupit za peníze. Bohatí lidé tak mají přístup k datům, která jim často zajistí vyšší návratnost. Chudí investoři nejsou schopni si data zaplatit a jejich návratnost je následně nižší. Prvotní rozdíly v bohatství se tak i kvůli tomuto faktoru prohlubují místo toho, aby se zmenšovaly. Marcin Kacperczyk, Jaromir Nosal a Luminita Stevens se věnovali detailnějšímu výzkumu tohoto tématu. Jejich hlavní závěr je v souladu s naší intuicí: Sofistikovanější investoři mají větší podíl svých příjmů z kapitálových zisků, dividend a úrokových příjmů. Jinak řečeno, pokud jste dobrým investorem, vaše peníze budou generovat další peníze. Pomáhá tomu i rychlost, s jakou jsou sofistikovaní investoři schopni kupovat zajímavá aktiva a nechat ty nesofistikované za sebou.

Celý mechanismus v čase sílí a příjmová nerovnost se nakonec mění ve velkou nerovnost v celkovém bohatství. Kacperczyk a jeho spolupracovníci mají ale ještě horší zprávu. Tvrdí, že sofistikovaní investoři těží zejména z toho, že „čím více vědí a znají, tím více jsou si vědomi toho, co se ještě musí naučit“. Data tak například ukazují, že investiční firmy a poradci (jako zástupci sofistikovaných investorů) si vedou lépe než zbytek trhu, a to minimálně od devadesátých let. Projevuje se to na jejich dosažené návratnosti – viz první graf, kde je modře zobrazen vývoj kumulované návratnosti sofistikovaných investorů a červeně jejich méně sofistikovaných protějšků:

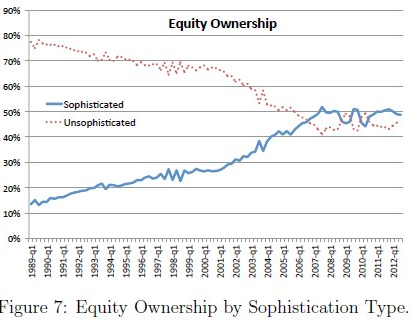

Patrný je i rostoucí podíl, jaký mají sofistikovaní investoři na celkovém vlastnictví akcií. Podíl nesofistikovaných investorů naopak dlouhodobě klesá:

Uvedené závěry jsou znepokojivé. Podporují totiž Pikettyho teorii, která říká, že finanční trhy významně přispívají k explozivnímu růstu nerovnosti příjmů a bohatství. Lze tomu nějak čelit? Zdanění kapitálových příjmů je obecně považováno za jeden z nejškodlivějších nástrojů. Alternativou by mohla být vyšší daň z dědictví. Mimo tuto oblast by mohlo být určitým řešením zakládání vládních investičních fondů, které by měly za cíl rovnější rozložení kapitálu ve společnosti. Všechna podobná řešení ale vyžadují velmi silné intervence vlády a to pravděpodobně znamená, že mnoho ekonomů a velká část veřejnosti bude proti nim.

Autorem je ekonom Noah Smith

Článek byl převzat se souhlasem portálu Patria Online

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Patria Online je Vaším průvodcem světem financí.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Patria Online je Vaším průvodcem světem financí.

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h