Srovnání měsíční investované částky do amerických akcií s výslednou naspořenou částkou po 20-ti letech

| Investovaná částka měsíčně | Naspořeno po 20-ti letech |

|---|---|

|

1500 Kč (62,2 USD) |

497.139 Kč |

|

2000 Kč (83 USD) |

661.349 Kč |

|

5000 Kč (207,5 USD) |

1.661.278 Kč |

|

10000 Kč (415 USD) |

3.322.873 Kč |

1000 korun je pro potřeby výpočtu převedeno na 41,5 USD. Po úpravě americkými inflačními koeficienty se jedná o částku 26,7 USD před 20-ti lety a tou by investor začal. Investovanou částku by každý rok zvyšoval (nebo snižoval) dle inflace předchozího roku, až k dnešním 41,5 USD.

Výpočet počítá s nákupem akciového indexu S&P 500, resp. jeho „mini“ verze s označením SPY. Index S&P 500 zahrnuje pět set největších amerických firem. Historická data byla stažena ze zdroje IQ Feed.

Vývoj akciového indexu S&P 500 (SPY verze mini) za posledních 20 let

">

Pokud by investor před 20-ti lety koupil stejný akciový index za částku odpovídající dnešním 333 tisícím korunám, resp. 13.817 dolarům, pak by dnes měl přes 700 tisíc korun. Takový jednorázový nákup může ovšem provést pouze investor, který má k dispozici hotovost.

Pokud by investor před 20-ti lety nechal celou částku pod polštářem v bankovkách, měly by dnes díky inflaci reálnou hodnotu pouze 8889 dolarů, respektive 214 tisíc korun.

České akcie, resp. 20 let spoření pravidelnými nákupy českých akcií

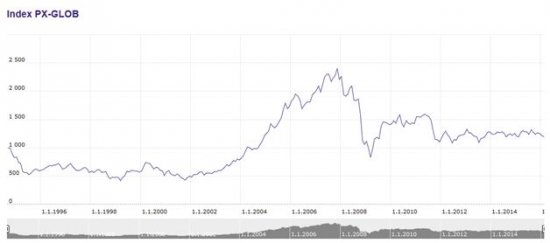

Podívejme se na variantu spoření do českých akcií. Index PX-GLOB zahrnuje 26 českých akciových titulů. Jeho historie začíná několik let po sametové revoluci.

Vývoj českého akciového indexu PX-GLOB v letech 1995-2015

Zdroj: Burza cenných papírů Praha.

České akcie se od amerických liší:

- v průběhu uplynulých dvaceti let měla Česká republika vyšší inflaci, než Amerika,

- české akciové trhy nejsou v současné době na vrcholu, jako americké.

Po úpravě českými inflačními koeficienty vychází, že by investor začal spořit 524 korun v roce 1996. Investovanou částku by každý rok zvyšoval dle inflace předchozího roku, až k dnešním tisíci korunám. Ve sledovaném období byla inflace nejvyšší v roce 1998 a to přes 10 procent.

Srovnání měsíční investované částky do českých akcií s výslednou naspořenou částkou po 20-ti letech

| Investovaná částka měsíčně | Naspořeno po 20-ti letech |

|---|---|

|

1000 Kč |

254.403 Kč |

|

1500 Kč |

381.425 Kč |

|

2000 Kč |

508.539 Kč |

|

5000 Kč |

1.271.914 Kč |

|

10000 Kč |

2.543.904 Kč |

Měl by investor české akcie zatratit? Určitě ne. Uvedený příklad je náhodná ukázka pouze jednoho dvaceti letého cyklu. Ode dneška za 20 let může být situace zcela opačná a český akcionář může mít výdělek o mnoho vyšší, než americký. Ideální by bylo diverzifikovat své investice mezi více zemí. Záleží na výši investované částky, případně zájmu investora o aktivní práci se svými financemi.

Pokud by se pražský index rozhoupal k růstu a dorovnal cenu na maxima z roku 2007, pak by úspory měly hodnotu 492 tisíc. V případě růstu pražského indexu o 30% nad úroveň maxim z roku 2007, jako je tomu u amerického indexu, by úspory měly hodnotu dokonce 654 tisíc. Na takový růst by ovšem byla třeba expanzivní fiskální a monetární politika, která akciové trhy značně ovlivňuje. Efekt agresivního kvantitativního uvolňování vládou USA je vidět na indexu S&P 500.

V České republice bohužel nejsou k dispozici fondy volně obchodované na burze. Nákupy indexu českých akcií je nutné provádět formou nákupu podílových fondů. Nevýhodou je zatížení investice poplatky a fondy nekopírují akciový index příliš přesně.

Výpočty v tomto příkladu počítají s teoretickou existencí akcie „Index pražské burzy PX-GLOB“. Ve skutečnosti by byly výsledky podstatně horší díky poplatkům podílovému fondu. Poplatkům by se investor mohl vyhnout, kdyby nakupoval přímo akcie, což by v případě České republiky bylo vhodné.

Pro výpočet inflace byla použita data z Českého statistického úřadu. Historická data indexu PX-GLOB byla stažena z webové stránky Burzy cenných papírů Praha.

Je třeba počítat s inflací

Oproti jinde uváděným výpočtům byla výše měsíčně spořené částky upravena o inflaci. Bez zahrnutí inflačních koeficientů by výpočet neodpovídal realitě, protože dnešních tisíc korun bude mít za dvacet let hodnotu o poznání nižší, natož za 40 let.

Investovanou částku by měl investor každý rok odpovídajícím způsobem zvyšovat, jinak bude po desítkách let spořit příliš málo. Jedno či dvě procenta ročně nevypadají jako mnoho, ale nenápadná procenta se po dvaceti letech umí nasčítat do velmi vysoké částky.

Inflace je běžný jev moderní ekonomie a je třeba s ní počítat.

Diverzifikace investic, anebo rozdělení na více dílů

Bejnamin Graham ve své skvělé knize The Intellingent Investor doporučuje běžným pasivním investorům rozdělit své pravidelné investice na 3 části zhruba takto:- 3/5 americký akciový index,

- 1/5 americké dluhopisy,

- 1/5 akciový index složený z velkých akcií z celého světa.

V ČR si lze rozdělení samozřejmě upravit s ohledem na naši polohu.

Takové rozdělení je smysluplné spíše u vyšších částek. U tisíce korun měsíčně investor udělá lépe, když zvolí jeden akciový index, za kterým si bude schopen psychický stát i ve špatných časech a bude investovat odhodlaně a bez přestávek.

Psychická odolnost vůči výkyvům akciového trhu je pro úspěch investora klíčová a miliardář Warren Buffett ji označuje za hlavní důvod svého úspěchu na akciových trzích. Je třeba se rozhodnout pro svou investiční strategii a pak si za ní stát. Vyhodnocovat své dlouhodobé investice po jednom roce je předčasné. U investice s horizontem 20 let nemá smysl denně sledovat trhy, pokud vůbec.

Typickou chybou investorů je podléhání psychologii davu. Prodávají, když na trzích vládne panika a akcie jsou levné. Kupují, když na trzích vládne pozitivní nálada a akcie jsou drahé. Nezkušený investor by se proto měl úpravám své investiční strategie radši zcela vyvarovat. Pamatujte, že stejně tak jako můžete úpravou svých investic vydělat, můžete i prodělat. Zkušenosti mnoha investorů ukazují, že prodělek je pravděpodobnější. Pokud nevíte, co děláte, raději se držte jednoduché verze a nedělejte nic.

Výhodou průběžného investování je fakt, že v případě poklesu trhu se může investor zaradovat, že nakupuje levněji. Investor se nesmí nechat rozptýlit výkyvy akciových trhů a věřit lety prokázané strategii.

Co když se trh propadne zrovna před odchodem do důchodu?

Propad trhu na konci spoření by byl jistě náročný na psychiku, ale investor se proti němu může opět bránit neochvějnou pravidelností a výběry provádět postupně. Trh bude mít čas se vzpamatovat a většina úspor nabyde zpět svých hodnot.

Průměrná dálka života je 77 let. Věk odchodu do důchodu bude ode dneška za 20 let zhruba 66 let. Pokud investor začne spořit dnes a za 20 let odejde do důchodu, bude výběry své investice provádět průměrně 11 let. Spíše bude vybírat méně – co kdyby se dožil vysokého věku?

Autor: Pavel Bambásek

Privátní investor a investiční konzultant. V krátkodobých a střednědobých časových horizontech se specializuje na opce a akcie. V dlouhodobých investičních horizontech se zaměřuje na nemovitosti a drahé kovy.

Autor webu Blueinvest.cz.

Jeho koníčkem je přispívat k osvětě o akciových trzích.

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Test Volkswagen Caravelle Long 2.0 TDI 4Motion: Mikrobus do nepohody

Test Volkswagen Caravelle Long 2.0 TDI 4Motion: Mikrobus do nepohody