Podle Evropské centrální banky by ekonomické oživení mělo pozvolně posilovat i v roce 2017 a spolu s ním růst také inflace. ECB očekává růst reálného HDP v roce 2017 o 1,7% a v následujících letech 2018 a 2019 by měla ekonomika posilovat 1,6 procentním tempem. Inflace měřená indexem HICP by měla podle ekonomické prognózy dynamicky vystoupat z hodnoty 0,2% dosažené v roce 2016 na 1,3% v roce 2017, dále na 1,5% v roce 2018 a na 1,7% v roce 2019.

5 věcí, které ovlivní hodnotu vašich investic v roce 2017

Co nás v příštím roce čeká na trzích?

5 odstínů Brexitu: na který je EU připravená?

Rostoucí cena ropy (viz. Forex Ročenka 2017) by mohla v krátkodobém horizontu podpořit inflaci. Dalším podpůrným faktorem by mělo být stoupání jednotkových mzdových nákladů s tím, jak se bude postupně zužovat mezera výstupu na trhu práce. V posledních měsících se nadále zlepšovaly podmínky na trhu práce. Míra nezaměstnanosti v říjnu klesla na 9,8 procenta, přičemž ještě v lednu 2016 byla na hodnotě 10,4 procenta.

Tabulka: Očekávaný vývoj úrokových sazeb, výnosů z dluhopisů, EUR/USD, ceny ropy, inflace a HDP podle ekonomické prognózy Evropské centrální banky

Měnová politika Evropské centrální banky v roce 2017

Evropská centrální banka (ECB) na prosincovém zasedání bankovní rady učinila rozhodnutí, že od dubna 2017 bude měsíčně nakupovat aktiva v hodnotě 60 miliard eur místo původních měsíčních nákupů v objemu 80 miliard eur. Dále prodloužila platnost programu kvantitativního uvolňování (QE) z března 2017 do prosince 2017, čímž celkově navýšila objem uvolněných zdrojů o 9 x 60 miliard eur (540 mld. eur). Program může být prodloužen za prosinec 2017 a objem může být navýšen, pokud inflace a ekonomika eurozóny nebudou dosahovat žádaných výsledků. ECB na prosincovém zasedání bankovní rady potvrdila, že zmírní pravidla pro nákupy aktiv, aby zajistila hladké pokračování programu, zejména rozšíří pásmo splatnosti nakupovaných cenných papírů z 2 let na 1 rok a povolí nákupy dluhopisů s výnosy pod její depozitní sazbou. ECB již v rámci svého programu kvantitativního uvolňování nakoupila převážně státní dluhopisy za více než 1,4 bilionu eur.

O předčasném ukončení programu, nebo snížení objemu nákupů v průběhu roku 2017 ECB zatím neuvažuje a dosud tuto možnost na bankovní radě nediskutovala. Pokračování programu QE v průběhu roku 2017 bez náznaku termínu ukončení jsou hlavním argumentem proti růstu euru. V momentě, kdy ECB dá investorům signál, kdy a jakým způsobem bude program QE ukončen, lze čekat změnu trendu ve vývoji eura. Úrokové sazby by měly začít růst následně po ukončení programu QE, což je scénář mimo náš výhled, který monitoruje rok 2017.

Co žene dolar nahoru a naopak euro dolů?

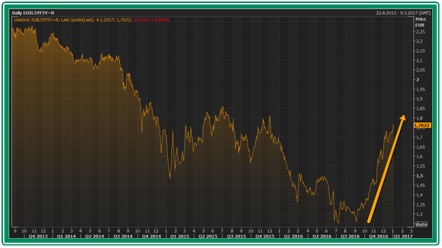

Rozdílné směry měnový politik eurozóny a Spojených států způsobují rozevírání nůžek na dluhopisovém trhu výnosů. Uvolněná měnová politika ECB se zápornými úrokovými sazbami a probíhajícím programem QE tlačí výnosy státních dluhopisů dolů, naopak aktuálně vyšší úrokové sazby v USA a očekávání jejich dalšího zvýšení v roce 2017 tahá výnosy amerických státních dluhopisů nahoru. Rozdíl mezi 10letými výnosy (spread) dosahuje nejvyšších hodnot od zavedení eura. Z grafu dále lze vidět, že pokud spread roste, EUR/USD oslabuje a naopak. Pokračující divergenční trend měnových politik by se měl dále promítat do vývoje na dluhopisovém trhu a následně i do hodnoty EUR/USD.

Graf: Horní část (oranžová) – historický vývoj EUR/USD; dolní část (zelená) – rozdíl mezi výnosem amerického 10letého státního dluhopisu a německého 10letého státního dluhopisu

Zdroj: Reuters

Domníváme se, že dosavadní strmý růst rozdílu mezi výnosy státních dluhopisů USA, Německem a ostatních členských zemí eurozóny nebude trvat věčně a rostoucí křivka (zelená) se částečně zploští. V průběhu roku 2017 by měly začít stoupat i výnosy německých dluhopisů (a dalších členských zemí eurozóny), s tím jak budou růst inflační očekávání, která se promítají do dluhopisových výnosů. Graf níže ukazuje výraznou změnu trendu 5letých inflačních očekávání v eurozóně. Ještě v září 2016 kalkuloval trh inflačních swapů s tím, že inflace v eurozóně dosáhne za 5 let jenom 1,3 procenta. O 3 měsíce později byla 5letá inflační očekávání na úrovni 1,76 procenta. Posun v inflačních očekáváních by měl reflektovat i evropský dluhopisový trh (výnosy).

Graf: Vývoj 5letých inflačních očekávání v eurozóně

Zdroj: Reuters

Proč ECB stále pumpuje peníze do ekonomiky?

Z předchozího textu plyne, že ekonomika eurozóny je na vzestupné trajektorii, roste inflace a inflační očekávání. Proč tedy ECB nadále aplikuje uvolněnou měnovou politiku, tiskne peníze a nechává úrokové sazby pod nulou?

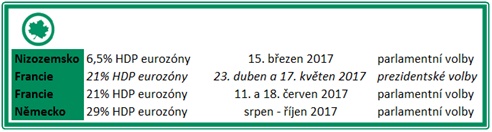

Důvodem je politická nejistota, která je spojena s letošními parlamentními a prezidentskými volbami v Nizozemí, Francii a Německu. Euroskeptici a krajně pravicové politické strany získávají s nárůstem teroristických útoků na popularitě. Vyšší až dominantní zastoupení těchto stran v parlamentech největších členských zemí měnové unie může ohrozit jednotnost eurozóny a budoucnost existence eura.

Klíčovou roli sehrávají volby v Německu. Z historie víme, že Angela Merkelová je neúnavná bojovnice za euro a na její angažovanost v prosazování jednotné Evropy lze spoléhat. Ukázalo se to hlavně v případě záchrany Řecka, kdy chtěla za každou cenu zachovat eurozónu a projekt eura. Avšak pokud na podzim 2017 volby nevyhraje, je otázkou, zda bude její rival tak urputně bojovat za tento měnový projekt zejména v prostředí růstu popularity Euroskeptiků. Ztráta záštity Německa nad eurem by mohla pro tuto měnu signalizovat nejistou budoucnost. Lze jenom doufat, že se evropští voliči poučili z britského referenda, po němž dva největší bojovníci za brexit a osamostatnění se od Evropské unie, Nigel Farage a Boris Johnson, nebyli schopni předstoupit před lid a vzít do rukou osud země mimo EU, za nějž tak urputně bojovali. Bylo by moc smutné, kdyby si ve Francii a Nizozemsku zvolili podobné politiky, kteří by pak nevěděli, jak země vést mimo Evropu.

Tabulka: Harmonogram klíčových parlamentních a prezidentských voleb v eurozóně v roce 2017

Pochybnosti o jednotě a směřování eurozóny mohou zpomalovat ekonomická kolečka, nutit firmy odkládat investice a spotřebitele střádat. Politická nejistota je pro ECB hlavním důvodem, proč nadále podporuje ekonomiku eurozóny expanzivní měnovou politikou. Dalším argumentem je inflace, která stále nedosáhla inflačního cíle (viz graf dále). I když inflace zrychlila tempo růstu na konci roku 2016 a letos by mohla v nastartovaném trendu pokračovat (potvrzuje i graf inflačních očekávání) díky vyšší ceně ropy a růstu mezd, pro Evropskou centrální banku je důležité, aby se vyšší ceny energií začaly promítat do cen dalšího zboží, služeb a ukotvily se tak v jádrové inflaci. Cenová hladina musí být pevně stabilizovaná na 2 procentech, protože jakmile centrální banka ukončí program QE, nebude návratu zpět. Z pohledu důvěryhodnosti měnové instituce nepřipadá v úvahu, aby se pak za pár měsíců vrátila k nestandartním monetárním nástrojům.

Ačkoliv se ekonomika eurozóny postupně staví na nohy a inflace zrychluje, což by měly být pozitivní faktory pro posílení eura, proti růstu eura mluví uvolněná měnová politika ECB a politická nejistota. Aby euro započalo nový růstový trend, musí být v příštím roce splněny dvě podmínky. První je naznačení konce programu QE a druhou je poražení anti-evropských stran v parlamentních volbách členských zemí.

Technickou analýzu EUR/USD, výhled pro spojené státy americké pod vedením nového prezidenta Donalda Trumpa, výhled pro komodity v roce 2017 a další ekonomické informace naleznete ve Forex ročence společnosti BOSSA.

Ještě budete vzpomínat na čtyřokou Octavii. Elektrická Octavia přijde na podzim a bude kontroverzní

Ještě budete vzpomínat na čtyřokou Octavii. Elektrická Octavia přijde na podzim a bude kontroverzní

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Až provoz na D1 opět zkolabuje, od zítřka už řidiči pojedou podle cedulí s písmenem N. Do českého provozu přichází náhradní trasy

Až provoz na D1 opět zkolabuje, od zítřka už řidiči pojedou podle cedulí s písmenem N. Do českého provozu přichází náhradní trasy