Dnešní doba nabízí širokou škálu investičních příležitostí. Mezi ty nejznámější a nejoblíbenější patří:

- Termínované vklady (všichni známe jako vkladní knížky)

- Stavební spoření

- Životní pojištění nebo penzijní připojištění

- Akcie

Každý z nás se zřejmě s některým z těchto produktů již v životě setkal. Existují ale i další možnosti pro zhodnocení úspor. Takovou možností je investice do fondů. Rozlišujeme dva základní druhy fondů:

- Fondy kolektivního investování

- Fondy kvalifikovaných investorů

V tomto článku bych se rád věnoval fondům kvalifikovaných investorů. V posledních letech totiž roste jejich obliba mezi českými investory. Velmi často se stávají alternativou ke standardním investičním nástrojům a slouží jako vhodný prostředek k diverzifikaci portfolia. Fondy kolektivního investování stále tvoří majoritní objem investic do fondů celkově. K 30. 6. 2019 dle informace AKAT se jedná o částku 525 mld. Kč investovaných do fondů kolektivního investování, přičemž fondy kvalifikovaných investorů jsou zastoupeny v objemu 160 mld. Kč.

Díky legislativním úpravám v roce 2014 se snížil limit pro vstup do FKI na 1 mil. Kč a zrušilo se omezení veřejného nabízení, což významně napomohlo akceleraci zmíněných fondů. Nyní jich je tak na trhu více než 250 s různým zaměřením. Zároveň v ČR stále přibývá populace, která si takovou investici může dovolit. Z našich zkušeností se jedná o generaci úspěšných podnikatelů z období po revoluci, jež své firmy prodávají a zvažují další možnosti pro své nabyté finanční prostředky. Vhodnou variantou se tak stávající fondy kvalifikovaných investorů.

Fondy kolektivního investování a fondy kvalifikovaných investorů vychází ze stejné myšlenky, kterou je shromažďování peněžních prostředků od investorů (veřejnost, menší či větší podniky, instituce apod.), jež se dle stanovené investiční strategie investují s cílem zajistit jejich zhodnocení. Mezi oběma formami však existují základní rozdíly, které jsou popsány v následující tabulce.

Dále v článku se budu zabývat investicemi do sektoru energetiky, a to optikou investičních fondů. Sektor energetiky prožívá velmi dynamické období. Základní faktory, které energetiku ovlivňují, můžeme shrnout do několika následujících bodů:

- Podpora obnovitelných zdrojů energie napříč celou EU

- Tradiční centralizované systémy jsou nahrazovány decentralizovanými

- Nízká cena energií v posledních několika letech (= nízká atraktivita pro investice např. do nových výrobních zdrojů)

- Silná regulace ze strany EU a jednotlivých států (např. zpřísňování emisních limitů)

- Rozvoj nových technologií (akumulace, smart technologie, e-mobilita, IT systémy a big data atd.)

- Silný důraz na energetickou efektivnost a úspory

- Zákazníci jsou náročnější – očekávají lepší a komplexnější služby

Z výše uvedených faktů je pro investora poměrně komplikovanou úlohou orientace ve velkém množství investičních příležitostí. Z pohledu fondu je na prvním místě maximální eliminace rizik a ochrana vkladů od investorů. Z tohoto důvodů mnohé fondy investují do projektů s „nějakou“ formou garance. Dlouhodobě (posledních 5 -10 let) se většina fondů orientuje na projekty obnovitelných zdrojů energie, které se vyznačují garancí odběru veškeré vyrobené energie za garantovanou cenu. Tato cena je zpravidla garantována na předem určené období (např. pro fotovoltaické elektrárny je garance v ČR stanovena na 20 let, na Slovensku na 15 let a v Maďarsku je to 25 let).

Investice do hmotných aktiv (ať už je to energetický zdroj, nebo kancelářská budova) přináší investorům větší jistotu a klid. Jedná se o aktiva, která zpravidla drží svou hodnotu a přináší stabilní výnos, který není tolik závislý na dění na trhu. Tyto investice nemají ani tendence klesat do záporných hodnot. Fond držící podkladová aktiva v podobě projektů vodních, větrných či fotovoltaických elektráren má předem dané (a garantované) tržby na dobu života investice. Náklady lze u těchto projektů dobře predikovat, kontrolovat a korigovat. Proto je tvorba a stabilita ekonomického plánu projektu relativně jednoduchou záležitostí. Největším rizikem z pohledu těchto projektů je riziko regulatorní, tedy změna podmínek podpory, která se ale zpravidla týká buď jen jednoho státu nebo jen jedné technologie. I s těmito změnami jsme již v minulosti potkali a optimální obranou je mít portfolio správně diverzifikované. Tedy správně rozmístěné jak technologicky, tak i regionálně.

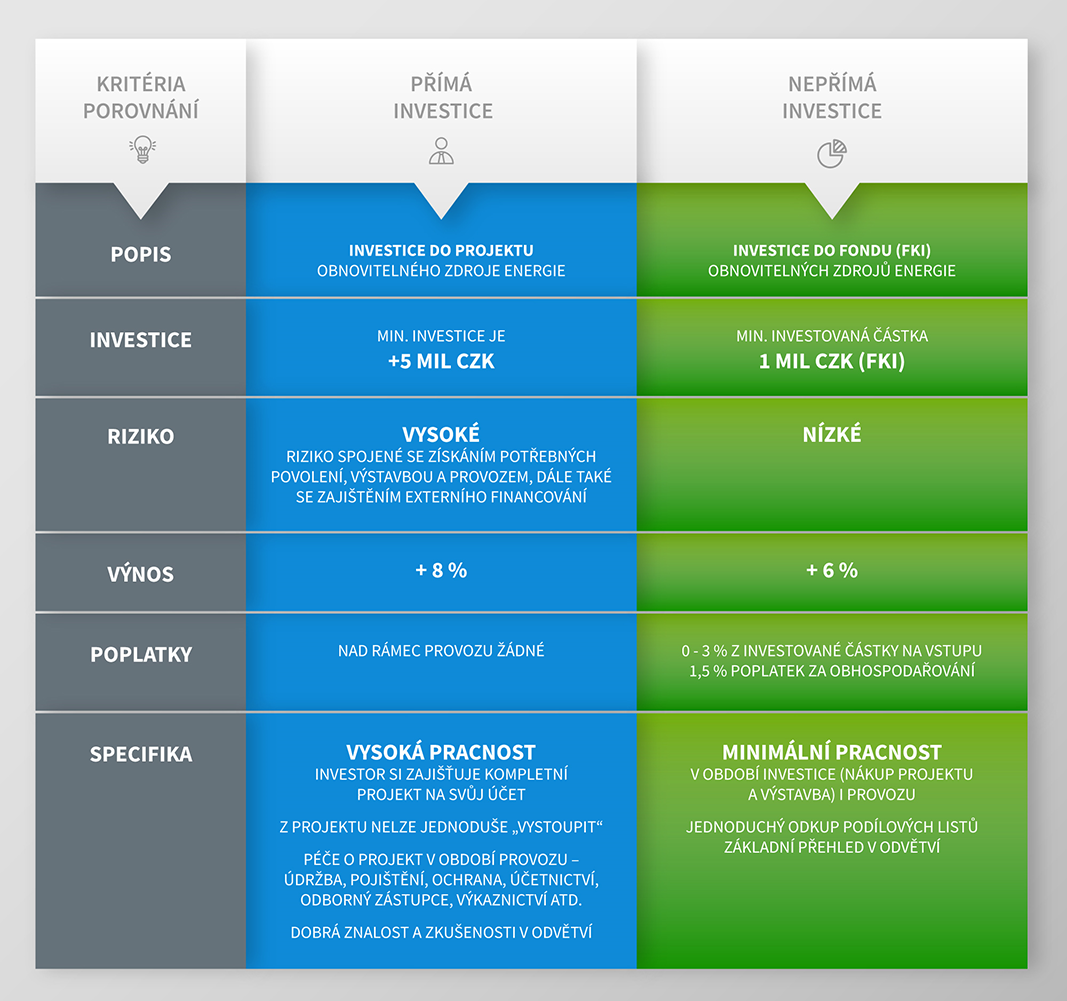

Pokud hovoříme o fondech kvalifikovaných investorů, hovoříme o minimální investici ve výši 1 mil. Kč. Takový investor může zvažovat i přímý vstup do odvětví, tj. výstavbu takového projektu sám na sebe. Pro takové rozhodnutí je potřeba si položit několik základních otázek. Bude mě mrzet, když o peníze přijdu? Jsem ochoten věnovat projektu čas a energii? Mám dostatečné znalosti z oboru? V případě, že na všechny tři otázky dostanete kladnou odpověď, doporučení je jasné. Jděte do projektu! Čeká Vás zřejmě vyšší výnos, který si ale odpracujete a přináší s sebou i více rizik. Základní porovnání přímé a nepřímé investice je uvedeno v následující tabulce.

Pokud se rozhodnete jít cestou nepřímé investice a „najmout“ si zkušeného parťáka pro investování, který má v portfoliu fond zaměřující se na energetiku, budete zřejmě řešit klíčovou otázku: Jak vybrat toho správného parťáka a správný fond? Jak bylo uvedeno výše, celkově existuje několik stovek fondů, energetických je z nich jen pár. Pokud si budete vybírat a porovnávat jednotlivé fondy a jejich správce neboli investiční společnosti, řiďte se jednoduchými pravidly:

- Tým, jeho znalosti a zkušenosti

- Reference

- Podkladová aktiva fondu – diverzifikace především

- Dlouhodobé fungování investiční společnosti

Ondřej Žídek

Ondřej Žídek vystudoval Fakultu elektrotechnickou ČVUT Praha, obor Ekonomika a řízení energetiky (2004). Již při studiu pracoval pro Českou energetickou agenturu jako konzultant pro oblast obnovitelných zdrojů energie a úspor energie. Poté působil v poradenské společnosti Deloitte jako Senior konzultant pro oblast energetiky, kde se podílel na projektech pro významné české i evropské energetické společnosti. V období 2010 – 17 působil v managementu energetických společností (ČEZ, a.s., ČEZ Distribuce Bulharsko, private equity). Nejprve ve Skupině ČEZ, kde zastával pozice ve středním managementu v segmentu distribuce a poté jako manažer distribuce v Bulharsku (včetně výkonu funkce člena představenstva). Dále působil jako CEO holandského private equity holdingu se zaměřením na investice do obnovitelných zdrojů v regionu střední a východní Evropy. Od roku 2017 pracuje jako Fund manager ve společnosti REDSIDE investiční společnost se zodpovědností za fond NOVA Green Energy. Celková délka praxe v energetice je 15 let.

Fond NOVA Green Energy

NOVA Green Energy je otevřený podílový fond kvalifikovaných investorů, který investuje do majetkových účastí ve společnostech provozující malé a středně velké zařízení, která vyrábějí energii z obnovitelných zdrojů v regionu střední a východní Evropy, zejména pak v České republice a na Slovensku. Výnosy Fondu jsou stabilizované, jelikož se opírají o zákonem garantované výkupní ceny elektrické energie na období 15 až 25 let, přičemž tyto výkupní ceny výrazně převyšují běžné tržní ceny elektrické energie. Spolu s efektivním řízením aktiv pod správou Fondu se tyto faktory následně promítají do výsledků hospodaření Fondu. Investice je tak svým charakterem z hlediska rizikovosti podobná investicím do státních dluhopisů se splatností 10 až 15 let, ale s významně vyšším očekávaným výnosem nad 6 % p. a. Cílem Fondu je být nejlepší volbou pro konzervativní investory očekávající stabilní, zákonem garantovaný příjem a přiměřené zhodnocení kapitálu v oblasti obnovitelných zdrojů energie. Přísný regulační rámec, přehledně nastavená motivace manažerů, renomovaný správce, znalec a auditor či další institucionální a projektové záruky zabezpečují maximální transparentnost NOVA Green Energy, otevřeného podílového fondu, podle vzoru investičních fondů v západní Evropě.

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety