Mezi investorskou veřejností byla vždy společnost Colosseum synonymem pro obchodování s komoditami, resp. futures. Proč by měl vlastně investor dát přednost těmto alternativním investičním instrumentům před akciemi či podílovými fondy?

Otázka podle mého názoru není zda akcie nebo komodity. Oba druhy aktiv mají své místo v kvalitním portfoliu. Každý investor do cenných papírů by měl do svého portfolia zařadit komodity, protože jejich výnosy jsou na akciovém trhu nezávislé a tím snižují celkové riziko portfolia. Současně přitom může dojít k růstu výnosu portfolia. To je bez jakýchkoliv pochyb dokázáno jak univerzitními studiemi, tak i praxí mnoha profesionálních investorů. Komodity se v minulosti také ukázaly jako účinný nástroj pro ochranu investice před inflací a peněžními krizemi. Tento důvod je zvláště nyní velmi aktuální.

Společnost Colosseum se na trhu pohybuje více než 10 let. Jak vnímáte zvyšující se konkurenci a jak se za tu dobu změnilo povědomí české veřejnosti o investování do komodit?

V segmentu, kde se společnost Colosseum pohybuje, tedy obchodování s futures, máme v České republice poměrně dominantní postavení. Největší rivalové jsou zahraniční firmy z USA a Evropy. Zájem o investování do komodit rok od roku roste, a to jak v tuzemsku, tak i celosvětově. Tento trend nabírá obrátky zejména v posledních měsících a velmi pravděpodobně bude pokračovat ještě několik let. Investoři se jednoduše přesouvají tam, kde jsou příležitosti. A ty jsou nyní v komoditách.

Jak ukazují investiční statistiky o objemech proinvestovaných prostředků, investování získává mezi českou veřejností na popularitě. Jak jsou na tom v tomto směru futures?

Objemy obchodů s futures kontrakty rostou celosvětově o desítky procent ročně, a to po několik posledních let. Týká se to jak komoditních, tak i finančních futures. Objemy futures obchodů společnosti Colosseum dosáhly ve 4. čtvrtletí roku 2007 výše 58,75 miliardy Kč, což je meziroční nárůst o 154 procent. Hlavně v posledních měsících registrujeme obrovský zájem investorů o komodity, ať už v podobě počtu účastníků bezplatných školení nebo otevřených tréninkových a reálných účtů.

Přesto podíl aktivních investorů v České republice zaostává za vyspělými západními státy nebo třeba i za sousedním Polskem a je poměrně nízký. Co je důvodem? Chybí české veřejnosti odvaha, investiční zkušenosti, kapitál, nebo je v tom něco jiného?

Příčin může být řada, i když míra vlivu každé z nich je věcí názoru. Mnoho lidí od investování odradily podvody v porevoluční době, které vytvořily určitou auru nesolidnosti kolem investování. To se naštěstí v posledních letech mění a na trhu zbyli solidní hráči. Svůj vliv může hrát i konzervativnější povaha českého investora ve srovnání s jinými zeměmi. Na tuzemské akciové burze také není tolik nových emisí a obchodování se soustředí na pár titulů. I prostředí nízké inflace na jedné straně a státní podpory spoření na straně druhé podporuje bezpečné spoření před hledáním vyššího výnosu. A určitě i atraktivita realitního trhu odsála mnoho peněz, které by jinak zřejmě skončily na finančních trzích. I přesto zájem o investování stále roste a očekáváme pokračování tohoto trendu.

Jak se na zájmu o investice do komodit a derivátů projevila dlouhotrvající krize na finančních trzích? Když akciový trh klesá, je o komodity vyšší zájem?

Finanční krize, která odstartovala loni v srpnu, byla velkým katalyzátorem dění na komoditních trzích a to ze dvou důvodů. Ze prvé, centrální banky z celého světa nalily do oběhu spoustu peněz a drží úroky nízko, což podporuje inflaci. To je jako voda na komoditní mlýn. Za druhé, mnoho investorů zažilo zklamání z výnosů z akcií či nemovitostí a nyní objevují komodity, které je lákají vysokými potenciálními výnosy. Současný vývoj na komoditních trzích je mimořádný a zdá se, že po akciích v devadesátých letech a realitách po roce 2000 začíná nyní velký komoditní boom. Svět je plný peněz a ty přitékají do komodit.

Podívejme se na průměrného českého komoditního investora. Dá se jednoduše charakterizovat několika slovy?

Ještě před několika lety šlo obvykle o muže střední věkové kategorie, úspěšného ve své kariéře nebo podnikání. V současné době už toto schéma příliš neplatí a o investování do komodit se zajímají všechny segmenty, ať už z pohledu věku, pohlaví, zaměstnání, příjmu apod. Lze říci, že komodity si postupně nacházejí cestu i do portfolia běžného investora. Hodně našich klientů získalo první zkušenosti s investováním na akciových trzích. Později pak přišli na výhody komodit a portfolio si o ně rozšířili.

Jak vůbec hodnotíte loňské výsledky komoditního trhu? Která z komodit je pro vás příjemným překvapením a která naopak zklamáním?

Loňský rok byl mimořádně úspěšný. Ceny většiny komodit výrazně vzrostly a celý komoditní index si připsal řádově 30 procent. Velké zisky jsme realizovali na trhu obilnin, olejnin a drahých kovů. Jelikož ve futures se spekuluje stejně tak na růst jako na pokles cen, nelze říci, že by některá komodita byla velkým zklamáním kvůli svému poklesu. Například loni jsme celkem vydělali na poklesu pomerančového koncentrátu. Byla samozřejmě i řada ztrátových obchodů, nicméně celkově byl minulý rok výrazně plusový.

Někteří odborníci tvrdí, že 21. století bude patřit východoasijským zemím, konkrétně Číně. Vyplatí se tedy investovat do komodit, které budou později Číňané potřebovat a nuceni kupovat? A do čeho konkrétně byste doporučil investovat v dalších letech?

Komoditní příběh je relativně jednoduchý a srozumitelný. Miliardy lidí se posunují z chudoby do střední třídy, a to s sebou nese zvýšenou poptávku po potravinách, kovech, energiích a dalších komoditách. Státy také investují stovky miliard dolarů do infrastruktury. Nejde jen o Asii, ale podobný vývoj prožívají postkomunistické země nebo některé státy v Jižní Americe. Nabídka se tomuto tempu nestačí přizpůsobit, protože u většiny komodit je velmi obtížné zvyšovat produkci. Brání tomu technologické problémy, nedostatek lidí, nedemokratické vlády nebo ekologické regulace. Když se nabídka nedokáže včas přizpůsobit rostoucí poptávce, musí vzrůst cena. Jelikož přizpůsobování je velmi zdlouhavé, všechny komoditní býčí trhy v historii trvaly 12 a více let. Je vysoce pravděpodobné, že nyní nejsme ani v polovině tohoto trendu. Očekávám další růst cen energií, potravin, kovů i dalších komodit.

Pojďme ale k vaší nabídce. Mezi vaše služby patří i asset management. Můžete čtenářům tento pojem vysvětlit? Komu je služba určena a jaké jsou výhody oproti přímému investování?

Pojďme ale k vaší nabídce. Mezi vaše služby patří i asset management. Můžete čtenářům tento pojem vysvětlit? Komu je služba určena a jaké jsou výhody oproti přímému investování?

Tuto službu využívají lidé, kteří chtějí, aby jejich peníze neustále pracovaly, ale nemají čas nebo chuť se o investování starat. Investování je podobně snadné jako do podílového fondu, nicméně rozdíl je v tom, že zde má klient peníze a investice na svém soukromém účtu. V případě společnosti Colosseum jsou účty vedeny přímo na jméno klienta v Londýně u jedné z největších světových finančních institucí. Vklad je také pojištěn podle britského práva na vyšší částku než v ČR. Portfolio manažeři společnosti provádějí obchody pro klienta na světových burzách a to jak na komoditních trzích jako je ropa, zlato nebo pšenice, tak i na finančních trzích jako jsou úrokové míry, dluhopisy nebo akciové indexy. Používá se několik investičních strategií, ale jde zejména o dlouhodobější obchody.

Pokud nemám s investováním žádné zkušenosti a chtěl bych využít služeb asset managementu, jak se mohu stát vaším klientem a jakou minimální částku bych si měl připravit?

Investování je velmi snadné, stačí zvolit jeden z programů společnosti. Program Saturn je od 900 tisíc korun, minimální vklad programu Venus jsou 3 milióny korun a program DIST je od 10 miliónů korun. Pro větší částky je možné podle přání klienta vytvořit investiční program na míru.

Jaké výnosy mohu díky asset managementu očekávat? A kolik vlastně správa aktiv stojí?

Naše investiční programy jsou nastaveny na výnosnost kolem 20% ročně. V minulém roce dosáhl program Saturn zhodnocení 37%, Venus 38% a DIST 29%. Za první dva měsíce letošního roku pak bylo zhodnocení u Saturnu 45%, u programu Venus téměř 42% a u DISTu dokonce přes 47%. Zní to téměř neuvěřitelně, ale jde o skutečné výnosy na účtech našich klientů, a to po odečtení všech poplatků a odměn. Tyto výnosy ale samozřejmě nejsou zárukou jejich opakování v budoucnu. Poplatky jsou nastaveny tak, aby pro nás byly co nejvíce motivační. Jádro tvoří odměna ze zisku, která je 30% z nově dosaženého zisku. Dále si pak účtujeme poplatek za správu ve výši 1,8% ročně. Poslední poplatek je standardní komise za zrealizovaný obchod, která je například na amerických trzích 12,50 USD. Neexistují přitom žádné vstupní nebo výstupní poplatky jako u podílových fondů nebo další skryté poplatky. Všechny účtované náklady jsou přitom transparentně zobrazeny na výpisu z klientova účtu.

Kromě ČR nabízíte své služby také na Slovensku. Jak jsou na tom Slováci s komoditním investování? V čem se liší český investor od slovenského a co je naopak spojuje?

Od loňského roku máme pobočku v Bratislavě a registrujeme silný zájem investorů. Na hodnocení je však ještě brzy. Slovenský trh je trochu méně rozvinutý než český, ale silný ekonomický růst a integrace do EU poskytuje dobré prostředí pro zlepšení.

Poslední, poněkud obligátní otázka: Kde bude Colosseum za 10 let? Chystáte se expandovat i do dalších zemí, třeba dál na východ?

Již při svém vzniku bylo cílem společnosti stát se lídrem v obchodování s komoditními futures v České republice. Této pozice společnost dosáhla a daří se jí udržet. Vize a strategické plány na dosažení dalších met v příštích 3 – 5 letech jsou stanoveny, nicméně v tento okamžik je ještě nezveřejňujeme.

Děkuji za rozhovor.

Lukáš Buřík, Finance.cz

Štěpán Pírko je hlavním portfolio managerem a členem představenstva společnosti Colosseum. Vystudoval Vysokou školu ekonomickou v Praze, obor finance, s diplomovou prací zabývající se automatizovanými obchodními systémy na futures trzích. Zodpovídá za všechna rozhodnutí o obchodech, řízení rizik a money managementu prováděných v rámci služby Asset Management. V ČR úspěšně složil makléřské zkoušky a je držitelem mezinárodní makléřské licence Series 3 pro obchodování s deriváty udělované americkou National Futures Association (NFA). Pravidelně publikuje v odborném tisku a na internetu, přednáší na seminářích pro veřejnost, klienty a zaměstnance společnosti.

Štěpán Pírko je hlavním portfolio managerem a členem představenstva společnosti Colosseum. Vystudoval Vysokou školu ekonomickou v Praze, obor finance, s diplomovou prací zabývající se automatizovanými obchodními systémy na futures trzích. Zodpovídá za všechna rozhodnutí o obchodech, řízení rizik a money managementu prováděných v rámci služby Asset Management. V ČR úspěšně složil makléřské zkoušky a je držitelem mezinárodní makléřské licence Series 3 pro obchodování s deriváty udělované americkou National Futures Association (NFA). Pravidelně publikuje v odborném tisku a na internetu, přednáší na seminářích pro veřejnost, klienty a zaměstnance společnosti.

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

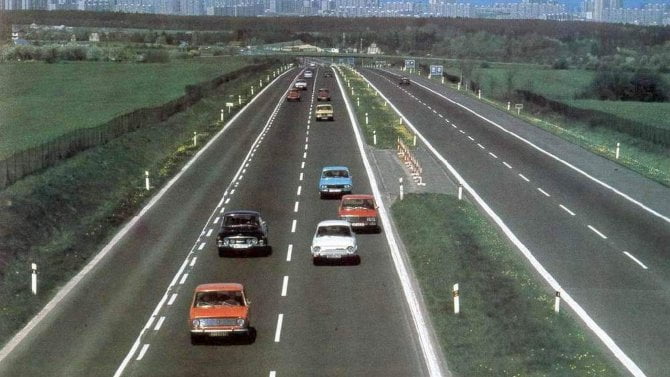

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety