Některé obchody uskutečňují banky pro své klienty, kteří mají zájem směnit své devizy, jiné slouží k zajištění proti kurzovému riziku, naprostá většina obchodních operací je ale spekulativního charakteru a právě spekulace tvoří hybnou sílu pro kurzy jednotlivých měn.

Úrokové sazby a inflace – naprostý základ

Změna úrokových sazeb představuje jeden z klíčových fundamentů pro všechny obchodníky, ať už jsou v centru jejich pozornosti akcie, dluhopisy, nebo měny. Růst úrokových sazeb činí danou měnu atraktivnější, protože zvyšuje nominální výnos dluhopisů a jiných dluhových instrumentů, které jsou v dané měně denominovány, i když zároveň činí méně atraktivní investice do akcií, kterým růst sazeb škodí, protože zdražuje financování investičních aktivit pro domácí firmy. Každý obchodník by pak měl sledovat vývoj úrokových sazeb a očekávání, s tímto vývojem spojená. Jelikož se na devizovém trhu obchoduje tak, že se vždy jedna měna nakupuje a druhá prodává, je vždy dobré sledovat vývoj úrokových sazeb pro obě obchodované měny a jejich vzájemný úrokový diferenciál. Jestliže se například úrokový diferenciál mezi eurozónou a USA rozšiřuje (ve prospěch eurozóny), otevírají se dveře přílivu spekulativního kapitálu ze Spojených států do eurozóny a evropská měna tak, za jinak nezměněných okolností, posiluje.

Protože většina centrálních bank již přešla k cílování inflace a jiné, jako např. americký Fed, řadí inflaci společně s nezaměstnaností mezi dvě rozhodující měnověpolitická kritéria, je to právě inflace, která stojí v popředí pozornosti všech obchodníků. Její růst nad inflační cíl centrální banky signalizuje možnost brzkého růstu úrokových sazeb a vytváří tak spekulativní tlaky na nákup dané měny, zatímco její pokles tuto měnu vůči ostatním znevýhodňuje. Inflace tedy měnu činí atraktivnější, její trvalý a vysoký růst je však znakem makroekonomické nerovnováhy a může v určitém bodě začít danou zemi poškozovat. K měření inflace je nejčastěji využíván index spotřebitelských cen (CPI), který se často využívá také ve své jádrové podobě (core CPI), kdy je ošetřen od volatilních změn cen potravin a energií. Jako ukazatel inflačních tlaků však slouží také index cen výrobců (PPI), nebo index cen dováženého zboží. Některé centrální banky preferují k rozhodování o dalším vývoji úrokových sazeb upravené ukazatele inflace, jako např. ECB, která využívá harmonizovaný index (HICP), nebo Fed, který klade důraz na jádrový ukazatel inflace při výdajích na osobní spotřebu (PCE), jež odráží širší koš spotřebních výdajů, ve kterém například výdaje na léky tvoří až 1/5 celého indexu.

Hospodářský růst a nezaměstnanost

Nejsou to však pouze úrokové sazby a inflace, které mají citelný dopad na devizové kurzy měn. Dokonalým příkladem tohoto faktu je česká koruna, která od roku 2003 prakticky nepřetržitě posiluje, a to i navzdory nízké inflaci a nejnižším úrokovým sazbám v Evropské unii. Koruně pomáhalo stabilní makroekonomické prostředí, trvale vyšší hospodářský růst než v ostatních vyspělých zemích a tedy i vyšší výnosnost investic, která pomáhala přílivu nového kapitálu do Česka a nutila zahraniční obchodníky nakupovat českou měnu. Rychlý hospodářský růst navíc způsobuje nárůst kapacitního využití ekonomiky a v momentě, kdy začnou volné kapacity docházet, vzniká tlak na růst inflace a úrokových sazeb, což podporuje spekulativní poptávku po dané měně. S hospodářským růstem a kapacitním využitím pak úzce souvisí také situace na pracovním trhu. Růst zaměstnanosti je dalším ze signálů o dobré kondici ekonomiky, který v budoucnu může vyvolat vyšší inflační tlaky a zvyšování úrokových sazeb. Právě výsledky z pracovního trhu pak patří mezi fundamenty, které mívají často velmi výrazný dopad na kurz měny, a to proto, že je jejich bezprostřední vývoj, na rozdíl od úrokových sazeb, inflace a hospodářského růstu, o poznání hůře predikovatelný a často tak nabízí nemalá překvapení.

Mezi nejsilnější market movery, které mají téměř vždy výrazný dopad na americký dolar, patří každý první pátek v měsíci zveřejňované výsledky z amerického trhu práce, v podobě měsíční změny zaměstnanosti (NFP). Výsledky z pracovního trhu pak mohou být zveřejňovány ve formě změny v počtu pracovních míst, jako je tomu například v USA, nebo ve formě změny v počtu osob žádajících o podporu v nezaměstnanosti, jak je zvykem ve Velké Británii.

Ostatní fundamenty

Postupem času se k těmto základním makroekonomickým ukazatelům začaly přidávat ostatní užitečné indikátory, které jsou mezi obchodníky oblíbeny pro svou vysokou vypovídací hodnotu o budoucím vývoji v jednotlivých zemích. Mezi ty nejoblíbenější patří každý měsíc zveřejňované výsledky maloobchodních prodejů, které jsou úzce spojeny s vývojem spotřebitelských výdajů, jež jsou pro všechny vyspělé země základním motorem hospodářského růstu, když např. ve Spojených státech tvoří více než 70 % HDP. S ještě větším předstihem budoucího vývoje spotřebitelských výdajů pak pracují indexy spotřebitelské důvěry, které jsou prováděny z pravidla telefonickým dotazováním statisticky významného vzorku obyvatelstva. Podobné průzkumy jsou pravidelně prováděny také mezi jednotlivými firmami, kdy jsou manažeři firem dotazováni na hodnocení současného a budoucího výhledu, vývoje zásob, nových objednávek, zaměstnanosti apod. Ve Spojených státech jsou tyto průzkum prováděny neziskovou organizací The Conference Board. V Evropě pak patří mezi nejrespektovanější výzkumné společnosti CESifo Group, jež pravidelně každý měsíc zveřejňuje Německý IFO index, který v průzkumu dotazuje přes 7 tisíc německých firem.

Očekávání a odchylky od konsenzu

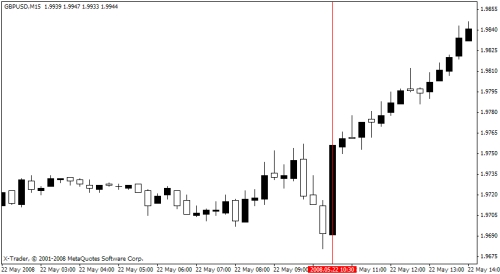

Makroekonomická čísla jsou jedna věc, očekávání analytiků a obchodníků věc druhá. Stejně tak jako na všech ostatních trzích, i na FX hýbou s kurzy měn ne samotné výsledky, ale jejich odchylky od původních očekávání. I zdánlivě slabý výsledek tak může danou měnu výrazně podepřít v případě, že trh očekával ještě horší údaj. Takováto situace nastala například ve čtvrtek 22. května v 10:30, kdy byly ke zveřejnění v Británii připraveny výsledky maloobchodních prodejů. Dubnový objem tržeb se sice propadnul o 0,2 %, původní odhady ale počítaly s propadem ještě vyšším, a to až o 0,5 %, na což libra zareagovala okamžitým růstem (viz. obrázek). Právě odchylky od konsenzu jsou tak klíčovým faktorem způsobujícím volatilu, přičemž platí, že čím důležitější fundament tyto odchylky přináší, tím výraznější pohyby kurzu způsobuje.

Autor je analytikem společnosti X-Trade Brokers Česká republika.

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

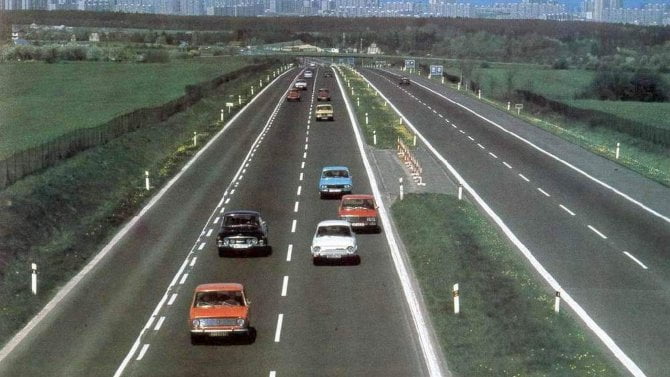

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety