Téma: Světová finanční krize

Než se pustíme do rozboru jednotlivých finančních produktů, je dobré si na začátek uvědomit, že určitě není nutné začít v souvislosti s finanční krizí panikařit a začít vybírat vklady z bank, ať už z běžných či ze spořících účtů. O své úspory v bankách se totiž Češi jednoznačně bát nemusí. Proč? Za prvé díky tomu, že naše banky jsou díky svému konzervativnímu obchodnímu modelu (nezaloženému na investicích) od finanční krize poměrně dobře izolovány, za druhé protože banky mají veškeré vklady ze zákona pojištěny. Naše vláda navíc nedávno zvýšila pojištění vkladů na 100 procent (z 90 %) a zvyšila i limitpro pojištění vkladů, a to na 50.000 euro (z 25.000 euro).

Podílové fondy

Stejně jako u akcií i u podílových fondů v současnosti platí pravidlo – nepanikařit a neprodávat. Pokud totiž někdo díky současné neutěšené situaci na trhu neudrží nervy na uzdě a z obavy před další ztrátou své investice prodá, pak svou ztrátu, která do té doby byla pouze účetní položkou, zrealizuje. Vyplatí se tedy vůbec do podílových fondů v současnosti investovat? Odpověď je ano, jen se vyplatí dodržovat jistá pravidla. Určitě nejvhodnější formou investování do podílových fondů je v současnosti pravidelná investice – té naopak současné nízké kurzy fondů nahrávají (zejména dobré je to pro začátek investování). Další možností jsou takzvané zajištěné fondy. Tyto fondy díky své konstrukci přinásí stoprocentní zajištění investované částky při jejich splatnosti. „Peníze klientů jsou totiž investovány tak, aby při splatnosti fondu úplně eliminovaly korekci akciových nebo komoditních trhů.“ říká o zajištěných fondech v rozohovoru pro Finance.cz Martin Fuchs, ředitel investičních produktů HSBC Bank v České republice. Zajímavou alternativou jsou pak i fondy peněžního trhu. Ty jsou rovněž poměrně hodně konzervativní a navíc nabízejí o něco vyšší výnos než terminované vklady či spořící účty.

Akcie

Všechny světové akciové trhy zažily v souvislostí s finanční krizí rekordní propady. Pokud máte v akciích zainvestováno, tato skutečnost vám jistě neunikla. Co tedy za této situace dělat? Určitě ne začít masivně vyprodávat, naopak s prodejem je lepší počkat až současná situace odezní a trhy se vrátí do normálu. Akcie jsou však díky svým současným nízkým cenám také velkým lákadlem, jelikož nabízí solidní potenciál budoucího zisku, je však důležité si uvědomit že tato investice s sebou nese i velkou míru rizika. Jak tedy za současné situace investovat? Určitě platí, že obezřetně. Nerealizovat jednorázové velké investice, ale postupně pravidelně realizovat spíše menší nákupy jednotlivých akciových titulů. Bezpečnější jsou určitě velké, stabilní firmy.

Alternativní investice

Co si představit pod pojmem alternativní investice? Pro běžného Čecha jsou to především investice do komodit, zejména pak do zlata či diamantů. Cena těchto komodit jde dlouhodobě nahoru, což platí zejména v době, kdy naopak oslabují akcie. Právě tehdy tyto komodity představují pro investory bezpečný přístav, kde relativně bezpečně zakotví své finanční prostředky. To samozřejmě zvyšuje potávku po těchto komoditách a tím pádem jde nahoru i jejich cena.

Běžné účty, spořící účty a terminované vklady

O tom, že investice či vklady uložené na těchto finančních produtech patří dnes k těm nejvíce bezpečným jsme psali již v úvodu článku (izolovanost našich bank od krize a zvýšení pojištění vkladů). Zatímco u běžných účtů nelze díky nízkým úrokovým sazbám o investici v pravém slova smyslu mluvit, jsou spořící účty i terminované vklady pro řadu střadatelů více než zajímavé. Nabízí dnes totiž celkem zajímavý úrok a představují tak vhodnou alternativu pro uložení finančních prostředků než finanční krize odezní. U spořících účtů se u většiny bank pohybuje kolem hranice 3 % p.a. plus mínus půl procenta. I Díky tomu je zájem o tyto produkty v této době více než značný. Na spořící účty dnes ukladají peníze i lidé, kteří je dříve nevyužívali. I na tyto produkty však může mít finanční krize negativní dopad, a to poklesem úrokové sazby, kterou jsou vklady úročeny. Záležet bude především na České národní bance. Ta totiž v souvislosti s finanční krizí může (stejně jako to už udělala řada zahraničních centrálních bank) snížit své úrokové sazby, aby podpořila růst ekonomiky.

Stavební spoření

Stavební spoření patří mezi produkty, které jsou krizí ovlivněny poměrně málo či nejsou ovlivněny vůbec, tudíž rušit stavební spoření kvůli finanční krizi zcela postrádá smysl – důležité je uvědomit si fakt, že pokud zrušíte stavební spoření předčasně příjdete o veškerou do té doby poskytnutou státní podporu i úroky z ní. Jeho nespornou výhodou je také to, že vklady jsou pojištěny. Díky štědré státní podpoře, která je k němu poskytována představuje nyní stavební spoření poměrně zajímavou “investiční“ alternativu.

Životní pojištění a penzijní připojištění

Oba tyto produkty mají řadu věcí společných. Prostředky na penzijním připojištění ani na životním pojištění sice nejsou ze zákona pojištěny, nicméně peněžní prostředky v nich uložené by neměly být krizí nějak významně ohroženy. Oba dva finanční produkty budou také mít s největší pravděpodobností v současné době díky finanční krizi nižší připisované výnosy (penzijní připojištění ale ze zákona musí dosahovat kladných výnosů a připisovat tak kladné zhodnocení). Na druhou stranu oba jsou to dlouhodobé finanční produkty a tak je důležité zejména zhodnocení připisované na konci spoření. Případné zrušení kteréhokoliv z těchto produktů také není právě levnou záležitostí – u penzijního připojištění příjdete o veškeré státní příspěvky a úspory na daních, u životního pojištění je pak nutné též vrátit úspory na daních a pokud máte životní pojištění uzavřené po kratší dobu (dva, tři roky) připravte se na to, že příjdete o veškeré vložené prostředky.

Hypotéky

Hypotéky patří mezi finanční produkty, které jsou a budou finanční krizí ovlivněny poměrně výrazně, a to ve dvou rovinách - jednak by měly klesat jejich úroky (což je pozitivní zpráva), na druhou stranu je bude dostávat méně lidí, banky totiž budou obezřetnější při jejich schvalování. Česká národní banka bude v příštích měsících pravděpodobně snižovat úrokové sazby, od nichž se úročení hypotečních úvěrů odvíjí. Úrokové sazby hypoték tak v příštím roce půjdou s největší pravděpodobností dolů. O kolik to bude jsou sice nyní spíše spekulace, nicméně lze předpokládat, že může jít i výraznější snížení úroků. ČNB totiž jednak bude postupovat v souladu s Evropskou centrální bankou, která úroky nedávno snížila o půl procentního bodu a také bude potřebovat podpořit klesající míru růstu českého HDP. Na druhou stranu by si potenciální žadatelé o hypotéku měli uvědomit také fakt, že banky budou (v souvislosti s finanční krizí) v poskytování hypoték stále obezřetnější a dostat v budoucnosti od banky hypotéku nebude takou samozřejmostí jako tomu bylo dosud. Jakou si brát v současnosti fixaci? S ohledem na přepokládané snižování úroků hypoték v příštím roce se současným žadatelům o hypotéku vyplatí spíše krátké fixace.

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

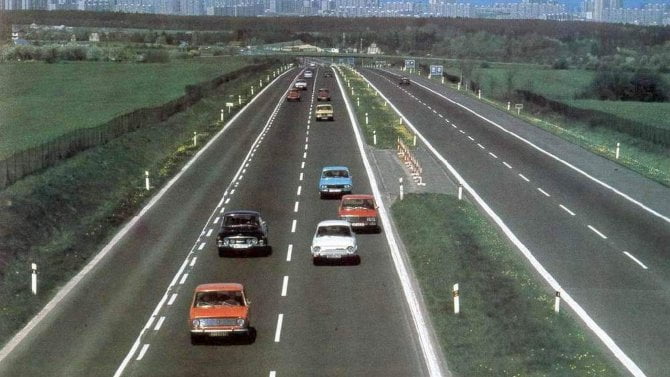

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety