V předcházejících dvou dílech opčního edukačního seriálu jsme se seznámili se strategiemi, které vznikají kombinací podkladového aktiva a některé ze základních opčních pozic. Ukázali jsme si, že opce mohou posloužit ke generování dostatečného příjmu při držení podkladového aktiva, anebo naopak mohou sloužit jako ochranný prostředek proti nepříznivému vývoji ceny podkladu.

Počínaje tímto dílem se zaměříme na strategie, které spočívají v kombinaci jednotlivých opčních pozic. Takové strategie mají většinou spíše spekulativní charakter. Dnešní díl opčního seriálu věnujeme dvěma strategiím, které jsou si v mnoha směrech velice podobné – Straddle a Strangle.

Long Straddle

Se strategii Straddle spekulujeme na zvýšenou volatilitu podkladového aktiva. Strategie se skládá ze dvou základních pozic - call a put opce. V případě varianty Long straddle se jedná o nákup call a zároveň nákup put opce na totožné realizační ceně (strike price), přičemž nejčastěji volíme tuto realizační cenu jako At-the-money. V případě short straddle opce call i put na tomto striku vypisujeme (prodáváme).

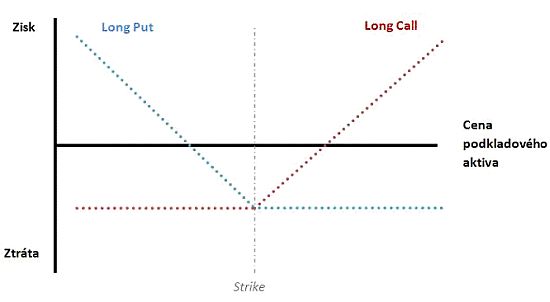

Následující dva grafy ukazují první variantu – tj. long straddle. Na prvním grafu jsou zobrazeny profily zisku a ztráty pro obě pozice, které tuto strategii tvoří. Jak již víme z minulých dílů opčního seriálu, v případě nákupu call opce (long call) spekulujeme na růst ceny podkladového aktiva, přičemž ziskový potenciál je v podstatě neomezený, maximální ztráta je pak limitována na zaplacenou opční prémii (v grafu jako červená tečkovaná linka). Stejné charakteristiky má i strategie nákupu put opce (long put) s tím rozdílem, že v tomto případě očekáváme pokles ceny podkladového aktiva (modrá tečkovaná linka).

Graf 1: Profily zisku a ztráty pro obě pozice

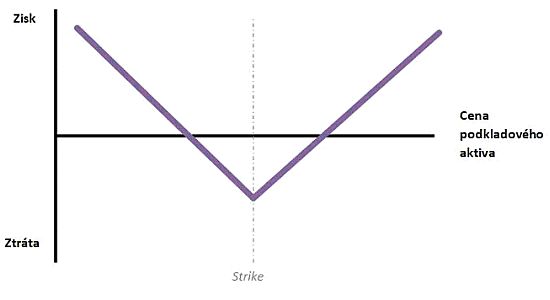

Druhý graf zobrazuje již samotný long straddle. Velkou výhodou této strategie je fakt, že nemusíme znát směr budoucího pohybu trhu a přesto dosáhneme zisku v případě, kdy cena podkladového výrazně posílí či oslabí. Aby tedy byla strategie úspěšná, je zapotřebí, aby se cena podkladu pohnula natolik, aby překonala bod zvratu.

Graf 2: Long straddle

(Grafy jsou ilustrativní, spodní hrot strategie straddle je součtem opční prémie za long call a opční prémie za long put)

Horní bod zvratu spočítáme jednoduše tak, že k realizační ceně nakoupené call opce přičteme vynaloženou prémii za nákup call i put opce v bodovém vyjádření. Dolní bod zvratu pak analogicky získáme tak, že naopak od realizační ceny nakoupené put opce odečteme vynaloženou prémii na nákup obou opcí, opět v bodovém vyjádření.

Tato strategie se dá výborně využít například v případech, kdy očekáváme výrazný pohyb trhu na sever či na jih, přičemž ideální je obchod otevřít při aktuálně nízké hladině volatility – v takovém případě budou opce výrazně levnější a my vynaložíme mnohem nižší opční prémii než v situaci, kdy na trhu bude naopak převládat vysoká volatilita.

Strategii long straddle je možné využít i při obchodování takových situací, kdy například farmaceutická firma čeká na schválení svého léku od FDA (Food and Drug Administration) nebo výrobce cigaret je v soudním řízení ohledně účinku některého ze svých výrobků. Výsledek takového rozhodnutí nebo soudního řízení není předem znám a jeho dopady budou pozitivní v případě, že daná společnost spor vyhraje, či negativní, pokud naopak skončí mezi poraženými. Každopádně je velice pravděpodobné, že dojde k výraznému pohybu na jednu či druhou stranu.

Strategii je samozřejmě možné použít i při spekulaci na vyhlášení hospodářských výsledků jednotlivých firem, kdy očekáváme výrazný dopad zveřejněných čísel na vývoj ceny firemních akcií.

Nicméně je dobré mít na paměti, že vzhledem k tomu, že je většinou předem znám přesný termín, kdy dojde k vyhlášení klíčové zprávy (hospodářské výsledky společnosti, schválení/neschválení příslušeného léku, výsledek soudního procesu), je takřka jisté, že ceny opcí budou v takových případech velmi vysoké. Při otevření této strategie tedy musíme být přesvědčeni o výrazném posílení či oslabení ceny akcie v návaznosti na vyhlášení oné stěžejní zprávy.

Ziskový potenciál je prakticky neomezený, nicméně proto, aby byla strategie zisková, je zapotřebí, aby cena podkladového aktiva překonala horní nebo dolní bod zvratu. Největší ztrátu naopak realizujeme v takovém případě, pokud se cena podkladu vůbec nepohne.

Long Strangle

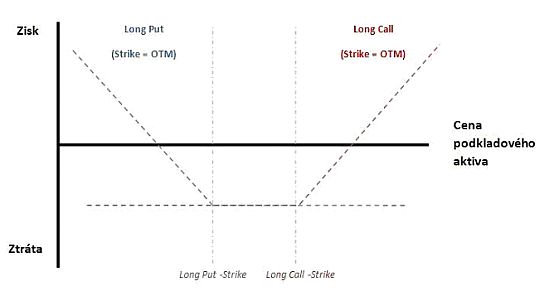

Strategie Long Strangle je velice podobná Long Straddle, má stejné využití a podobný graf, ale liší se v jedné zásadní věci. V případě Long Strangle nakupujeme call a put opci za rozdílné realizační ceny, přičemž strike u call opce volíme vyšší než v případě put opce. Nejčastěji se volí tyto striky Out-of-the-Money, zatímco v případě Straddle většinou dochází k nákupu At-the-money opcí.

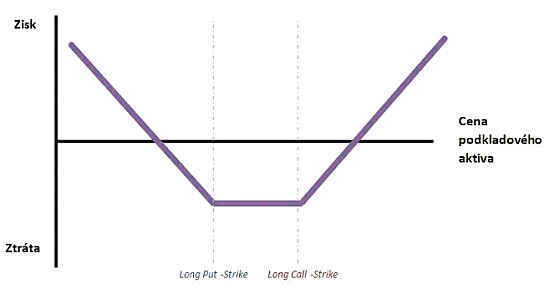

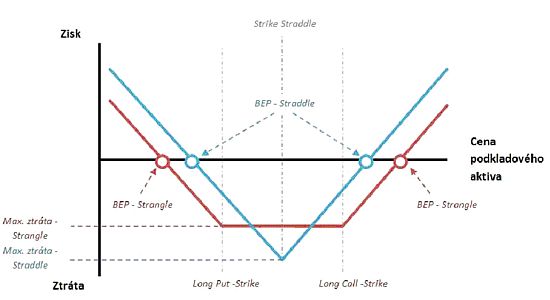

Lépe je celá strategie patrná z následujících dvou grafů. Na prvním grafu jsou zobrazeny nákupy call a put opcí, které tuto strategii tvoří, druhý graf ukazuje výslednou strategii Strangle.

Graf 3: Nákupy call a put opcí

Graf 4: Výsledná strategii Strangle

Graf 5: Porovnání strategií Straddle X Strangle

Z grafu vyplývá, že za strategii Straddle sice vynaložíme vyšší opční prémium, ale na druhou stranu dříve dosáhneme bodu zvratu a je tedy více pravděpodobné, že ve finále bude strategie zisková. Naopak výhodou strategie Strangle je její menší nákladnost a v situaci, kdy očekáváme opravdu výrazný nárůst nebo pokles ceny podkladového aktiva, může být lepší volbou než Straddle.

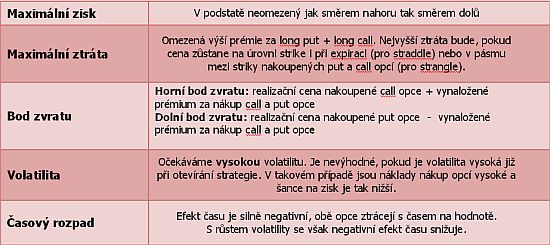

Tabulka charakteristik strategie Long Straddle/Strangle je následující:

Nástin využití

Obě strategie se využívají i v následujícím případě, který si ukážeme na současné situaci na trhu S&P 500. Z grafu je patrné, že v poslední době se tento index pohybuje v bočním trendu a provází ho snížená volatilita. S ohledem na stávající fundamentální zprávy a celkový vývoj na americkém akciovém trhu však nepředpokládáme, že by měl trh v tak úzkém pásmu setrvat delší dobu. V podstatě se tedy nabízí velmi vhodná doba pro otevření strategie Straddle či Strangle - při nízké hladině volatility totiž vynaložíme za nákup opcí nižší prémium a zvyšuje se nám tedy pravděpodobnost, že strategie bude ve finále zisková, neboť body zvratů budou ležet blíže aktuální ceně podkladového aktiva.

Pozn.: Volatilita představuje jeden z klíčových parametrů pro determinaci ceny opci. Samozřejmě platí, že čím vyšší volatilita na trhu panuje, tím dražší bude i cena opcí, neboť se zvyšuje pravděpodobnost, že opce bude v den expirace „v penězích“ (in-the-money).

Graf 6: Vývoj S&P 500

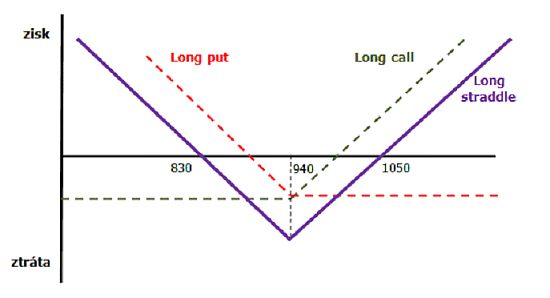

Předpokládáme, že se v následujících týdnech na trh dostaví zvýšená volatilita a rozhodneme se proto otevřít strategii straddle. Opce zvolíme s expirací např. 3 měsíce.

Současná hodnota indexu činí 941,6 bodů, realizační cenu zvolíme +- at-the-money na hodnotě 940. Aktuální cena call opce na strike 940 činí 56 bodů, cena put opce na stejný strike činí 54 bodů, celkem tedy za otevření této strategie vynaložíme 110 bodů.

Nyní je důležité určit oba body zvratu, abychom věděli, pro které úrovně ceny podkladového aktiva při expiraci bude strategie zisková a kdy bude naopak ztrátová. Dolní bod zvratu určíme tak, že od striku nakoupených opcí (940) odečteme celkový náklad na pořízení obou opcí (56 + 54, tj. 110), takže dostaneme hodnotu 830. V případě horního bodu zvratu je naopak zapotřebí k striku nakoupených opcí vynaloženou prémii přičíst, takže výsledný horní bod nulového zisku bude ležet na hladině 1050.

Graf 7: Zobrazení strategie

S použitím této strategie budeme tedy realizovat zisk v takovém případě, kdy cena podkladového aktiva bude při expiraci (v řádu 3 měsíců) nižší než 830, případně vyšší než 1050. Pokud však ještě během života opcí dojde k výraznému nárůstu volatility a trh výrazným způsobem posílí či oslabí, je samozřejmě možné celou strategii předčasně uzavřít a realizovat částečný zisk ještě výrazně dříve než v době expirace.

Autor článku z rubriky Opční edukační seriál působí jako analytik společnosti X-Trade Brokers.

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou