V sedmém díle opčního edukačního seriálu se budeme dále věnovat spreadovým opčním strategiím, tentorát ovšem v jejich pokročilejší variantě. Představíme si dvě velmi oblíbené strategie – Iron Condor a Butterfly, které slouží obchodníkům ke generování zisků v takových situacích, kdy se trhy pohybují pouze v určitém pásmu.

Iron Condor

Strategie Iron Condor (IC) je tvořena ze dvou základních vertikálních spreadových pozic - Bull Put Spreadu a Bear Call Spreadu. To znamená, že pro otevření celé strategie je zapotřebí provést 4 základní opční strategie:

- long put

- short put, které dohromady tvoří strategii Bull Put Spread

- short call

- long call, které dohromady tvoří strategii Bear Call Spread

Platí, že realizační cena u nakoupené put opce je nižší než cena u prodané put opce. Naopak strike nakoupené call opce je vyšší než v případě prodané call opce. Platí, že všechny opce volíme jako out-of-the-money (OTM).

Jelikož vypsané opce budou dražší než opce nakoupené, obdržíme po otevření této strategie na náš účet opční prémium, které zároveň představuje i maximální zisk z celého obchodu. Pokud se bude cena podkladového aktiva v době expirace opcí nacházet uvnitř intervalu ohraničeného cenami vypsaných opcí, všechny opce vyprší jako bezcenné a my si ponecháme prémium v plné výši. Pokud bude naopak cena při expiraci mimo pásmo dané striky vypsaných opcí, budeme realizovat omezený zisk nebo bude pro nás obchod ztrátový. Jelikož se jedná o spreadovou strategii, je naše maximální ztráta limitována.

Strategie Iron Condor může sice na první pohled vypadat složitě, nicméně pravý opak je pravdou. Lépe celou situaci pochopíte z následujících obrázků.

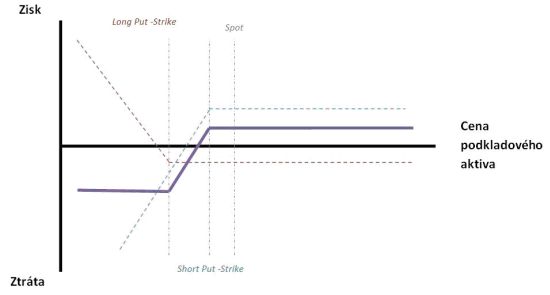

Na prvním grafu vidíme spodní (levou) nohu IC, která je tvořena strategií Bull Put Spread. Skládá se z výpisu put opce a nákupu put opce s nižší realizační cenou. Oba striky volíme nejčastěji jako OTM, aktuální spotová cena by tedy měla být výše než zvolené realizační ceny u obou put opcí. Z teorie ocenění opcí vyplývá, že opce, která se bude nacházet blíže aktuální ceny, bude (za jinak stejných podmínek) dražší než vzdálenější opce. Z tohoto důvodu obdržíme po otevření této pozice na náš účet prémium, které představuje rozdíl mezi obdrženým prémiem z výpisu „vyšší“ put opce a nákladem na zaplacení nákupu „nižší“ put opce. S touto strategií tedy spekulujeme na setrvání ceny pokladového aktiva nad strikem vypsané opce, v takovém případě realizujeme z obchodu maximální zisk.

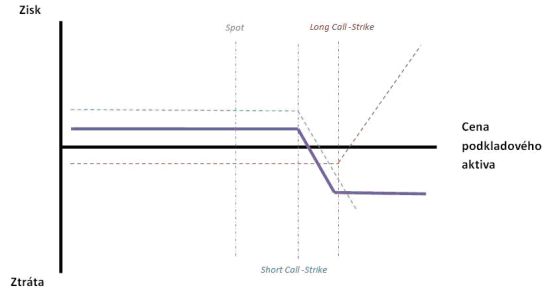

Na druhém grafu je zachycena horní (pravá) noha pro strategii IC – tj. Bear Call Spread. V tomto případě budeme otevírat obchod výpisem call opce s nižší realizační cenou a nákupem call opce s vyšším strikem. Stejně jako v případě Bull Put Spreadu volíme obě opce nejčastěji jako OTM, spotová cena se tedy v době otevření bude nacházet pod striky obou opcí. I zde platí, že čím blíže bude strike opce vzhledem k aktuální ceně podkladového aktiva, tím dražší opce bude. Jelikož v tomto případě je strike u námi vypsané call opce blíže spotové ceně než strike nakoupené opce, obdržíme při otevření na náš účet opční prémium. Pokud se bude cena podkladu v době expirace opcí nacházet pod realizační cenou vypsané call opce, ponecháme si prémium v plné výši a realizujeme tak z této strategie maximální zisk.

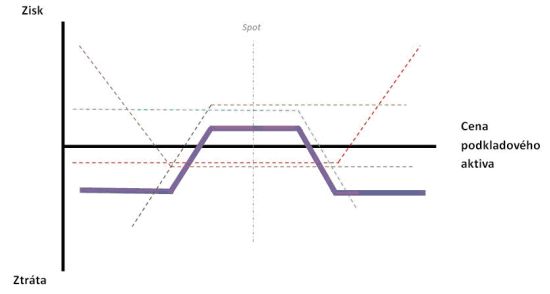

Konečně poslední graf skládá obě výše uvedené strategie dohromady a představuje tak výslednou strategii Iron Condor. Čárkované linky představují všechny 4 základní pozice, fialová pak finální profil zisku a ztráty pro IC.

Nyní se podívejme, k čemu Iron Condor slouží a jaké jsou jeho výhody. Jak jsme již zmiňovali, pro investora je nejlepší, pokud se cena podkladového aktiva v rámci životnosti opce pohybuje někde v rozmezí striků Short opcí, kdy strategie dosahuje maximálního zisku. To znamená, že nejlepší využití je v dobách stagnujících trhů, tzv. range trendů. Ve chvíli, kdy cena podkladového aktiva zůstane v době expirace opcí v rozmezí obou zmiňovaných striků, totiž vyprší všechny opce bezcenné a nám zůstane počáteční inkasovaný rozdíl obdržených a zaplacených prémií.

Je nutné si uvědomit, že pro otevření IC je potřeba složení určité výše marže, která je nejčastěji rovná právě hodnotě maximální ztráty z této strategie, která nastane v případě, že cena skončí v době expirace pod strikem nakoupené put opce nebo nad strikem nakoupené call opce. Matematicky lze maximální ztrátu vyjádřit (v případě symetrické verze IC) jako rozdíl mezi striky vypsané a nakoupené opce snížený o obdržené čisté prémium za otevření celého obchodu.

Zbývá ještě zmínit metodiku výpočtu bodu zvratu, tj. od které ceny podkladu se bude strategie nacházet v době expirace opcí v zisku a kdy naopak ve ztrátě. Pro strategii IC existují dva body zvratu – označme je jako horní a dolní. Hodnotu horního spočteme tak, že od realizační ceny vypsané put opce odečteme obdržené prémium za otevření strategie IC (v bodovém vyjádření). V případě kalkulace horního bodu zvratu musíme naopak obdržené prémium přičíst ke striku vypsané call opce.

Strategii IC je vhodné obchodovat na některé typy širších indexů, které se většinou pohybují pomaleji než jednotlivé akcie nebo komodity (mají nižší volatilitu) a je zde tedy větší šance, že se v pásmu zisku udrží. Vhodnou volbou jsou například americké akciové indexy S&P 500, Dow Jones či Nasdaq.

Iron Condor se standardně využívá pro pravidelný příjem z opcí s tím, že investor zvolí zhruba 30-50 denní dobu expirace a pravidelně strategii obnovuje. V případě, že se obchodníkovi daří IC správně řídit, může dosahovat výnosů až ve výši několika desítek procent za uvedené období.

Jako obchodníci chceme samozřejmě při otevření strategie IC obdržet co nejvyšší opční prémium, které je závislé na celé řadě faktorů – zejména pak na:

- vzdálenosti striků vypsaných opcí od aktuální spotové ceny podkladu – čím nižší tato vzdálenost bude (tj. opce budou méně OTM), tím vyšší bude i cena opcí a tedy i celkové prémium za otevření pozice;

- doby zbývající do expirace opcí – s blížícím se dnem expirace opcí bude klesat opční prémium

- hodnotě volatility – čím vyšší úroveň volatility, tím vyšší bude i cena opcí

Z tohoto výčtu je patrné, že při obchodování IC je zapotřebí zvolit vždy určitý kompromis – zejména pak s ohledem na šíři pásma mezi oběma vypsanými opcemi (short call a short put). Platí, že čím užší toto pásmo bude, tím vyšší prémium za otevření obchodu obdržíme (v důsledku vyšší šance, že opce skončí v době expirace ITM). My ovšem chceme, aby se vypsaná opce nedostala při expiraci „do peněz“ neboť v takovém případě již nedosáhneme maximálního zisku a v horším případě budeme realizovat ztrátu. Proto je zapotřebí zvolit určité rozmezí mezi výpisy obou opcí, které bude dostatečně široké natolik, aby byla šance, že opce skončí v době expirace právě v tomto pásmu (tj. vyprší jako OTM), ale zároveň abychom za otevření obchodu inkasovali dostatečnou opční prémii.

Jak již bylo zmíněno, doba do expirace se nejčastěji volí v rozmezí 30-50 dní, je možné samozřejmě zvolit i dobu kratší či delší. Je to ve většině případů dostatečně dlouhá doba natolik, aby přinesla zajímavá prémia pro otevření strategie a zároveň existovala solidní šance na setrvání trhu v rámci určeného pásma.

- Pokračování článku zítra, 4. 7. 2009...

Autor článku z rubriky Opční edukační seriál působí jako analytik společnosti X-Trade Brokers.

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou