- Aktualizováno o komentář ČNB

... pokračování článku (Ne)způsobilé penzijní fondy I.

Mezi fondy jsou rozdíly

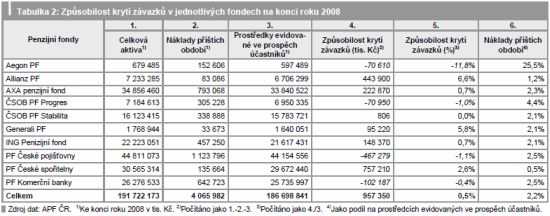

V tabulce 2 je vidět, že kondice jednotlivých penzijních fondů je rozdílná. Na tuto skutečnost FOND SHOP upozornil naposledy na jaře letošního roku. Nejlépe byl pro budoucnost na konci roku 2008 připraven Allianz PF. Způsobilost krytí závazků (jak ji počítá ČNB) u něj byla nejvyšší. Relativně dobrému zdraví se podle zmíněného ukazatele těšil také Generali PF a PF České spořitelny (sloupec 5 v tabulce 2). Naopak záporné hodnoty ukazatele krytí závazků dosahovaly Aegon PF (hlavně kvůli velkým nákladům příštích období), PF České pojišťovny, ČSOB PF Progres a PF Komerční banky. Od té doby již ale došlo k navýšení vlastního kapitálu.

Co vlastně ukazatel způsobilosti krytí závazků říká? Pokud je hodnota záporná, znamená to, že aktuální tržní cena aktiv ve fondu je nižší než vklady klientů zvýšené o doposud připsané zhodnocení. Vadí to nebo ne? Pro penzijní fond se záporným ukazatelem krytí závazků by bylo smrtící, pokud by se velká část klientů rozhodla přejít do jiných penzijních fondů nebo peníze vybrat a bylo jim přes 60 let. Jestliže budou účastníci v brzké době moci přejít do nového typu PF, o jehož vzniku se jedná, pak riziko potíží se způsobilostí krýt závazky skutečně hrozí.

Relativně velké záporné oceňovací rozdíly v rozvaze fondu nemusí být tragédií. Fond má rizikovější skladbu portfolia a cena držených aktiv se na nějaký čas snížila. Až trhy porostou, negativní oceňovací rozdíly zmizí (pokud emitenti držených dluhopisů a akcií nepůjdou do úpadku). Naopak, relativně vysoké náklady příštích období jsou pro klienty fondu vždy špatné, budou snižovat zhodnocení ve fondu. V průměru za odvětví činí zhruba 2 % aktiv. Pokud se budou rozpouštět 5 let, sníží každý rok výkonnost o 0,4 %. Mezi fondy jsou ale rozdíly (sloupec 6 tabulky 2).

Ponoření v 1. čtvrtletí

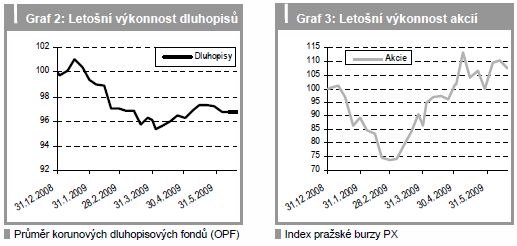

Mohlo v penzijních fondech někdy v průběhu letošního roku „chybět“ 5,9 mld. Kč, jak psaly HN? Ano. Během prvních dvou měsíců letošního roku došlo na trzích k poklesu cen korunových dluhopisů (státních i korporátních) a poklesu cen akcií (grafy 2 a 3). Tržní cena portfolií penzijních fondů mohla v tu dobu v průměru za odvětví propadnout odhadem o 3,5 % oproti konci roku 2008. Ukazatel způsobilosti krytí závazků (sloupec 4 v tabulce 2) by se tím posunul o několik miliard dolů do záporu.

Částečná odolnost

Zpráva o finanční stabilitě 2008/2009, kterou vydala ČNB na začátku června, se věnuje hlavně bankovnímu sektoru, penzijním fondům jen okrajově a jejich potíže popisuje opatrně. Nejodvážnějším tvrzením je: „Zátěžové testy penzijních fondů naznačují pouze částečnou odolnost proti působení nepříznivých šoků.“ (strana 67) Nejméně odolné jsou penzijní fondy vůči úrokovému šoku a akciovému šoku ve scénáři „Nervozita trhů“. Ten předpokládá zvýšenou rizikovou averzi vůči střední Evropě, oslabení koruny, inflační tlaky, zvýšení úrokových sazeb, pokles cen dluhopisů a akcií.

Ještě jednou zpět k řečnické otázce. Co se bude dít, pokud nastane scénář B „Nervozita trhů“ a tržní hodnota portfolií penzijních fondů poklesne o řekněme 10 %? Aby fondy udržely kladný vlastní kapitál a připsaly za rok nezáporný výnos, museli by jejich majitelé „dosypat“ několik miliard korun. Byla by ČNB schopná je k tomu přinutit? Pokud ne, odebrala by licence? A co by potom s fondy dělala?

Z uvedeného vyplývá, že management penzijních fondů i ČNB jsou bezmocní vůči vývoji na kapitálových trzích. Může se stát, že vývoj penzijní fondy zavleče do tak velké ztráty, že nebude nadále možné předstírat nezáporné zhodnocení.

Posledním pokusem o udržení iluze nezáporného zhodnocení je novela zákona, podle které budou moci penzijní fondy ocenit část státních dluhopisů nikoli tržní hodnotou, ale tzv. naběhlou (nominální).

Článek vyšel v časopisu FOND SHOP 13/2009 ![]()

- Komentář ČNB

Česká národní banka poskytuje redakci serveru finance.cz následující reakci na článek autorů Romana Stuchlíka a Igora Bielika:

Autoři uvádějí: "Co budou dělat akcionáři penzijních fondů (velké evropské finanční skupiny) pokud se tržní ceny dluhopisů a akcií v portfoliích penzijních fondů začnou propadat ještě hlouběji? A hlavně: Co bude v takovém případě dělat ČNB?"

David Rozumek, ředitel sekce dohledu nad finančním trhem České národní banky, reagoval na tento komentář následujícími slovy:

"S vědomím důsledků tržních turbulencí na stabilitu penzijních fondů Česká národní banka iniciovala konkrétní systémová opatření. Jedním z nich je dohoda o principech samoregulace tohoto segmentu finančního trhu, jejímž cílem je zvýšit finanční stabilitu penzijních fondů a stanovit jednotná pravidla pro tento sektor (viz tisková zpráva na adrese: http://www.cnb.cz/cs/verejnost/pro_media/tiskove_zpravy_cnb/2009/090708_dohoda_s_apf.html). Těmito principy se penzijní fondy budou od 1.9. řídit, což mimo jiné demonstruje odpovědný přístup penzijních fondů a jejich vlastníků. Mezi další systémová opatření zaměřená na stabilizaci sektoru penzijních fondů patří i nedávno přijatá novela zákona o penzijním připojištění, která také významným způsobem přispěje k minimalizaci možných důsledků krátkodobé tržní nestability."

Přehled tiskových zpráv ČNB:

http://www.cnb.cz/cs/verejnost/pro_media/tiskove_zpravy_cnb/index.html

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou