Podle kusých informací, které jsou zatím k dispozici, to vypadá, že projekt občanských dluhopisů prosazovaný ministerstvem financí se bude snažit popřít základní pravidlo dluhopisového trhu: když roste výnos, klesá cena a opačně.

Přestože se o státních dluhopisech pro občany mluví již rok, mnoho jasného není. Základní obrysy připravovaného projektu se lze dozvědět jen z vládního návrhu na změnu zákona o daních z příjmů, návrhu na změnu zákona o rozpočtových pravidlech, z důvodové zprávy k návrhům a z občasných prohlášení ministra financí Eduarda Janoty do médií.

Kdykoli prodat za nominál

Shrňme, co je o projektu státních dluhopisů pro občany zatím známo. Nic z následujícího přehledu není konečná verze a může se změnit.

Stát má v plánu vydávat státní dluhopisy pro fyzické osoby. Tzv. občanské dluhopisy se budou řídit jinými pravidly než státní dluhopisy určené pro institucionální investory (banky, pojišťovny, penzijní fondy, podílové fondy). Občanské dluhopisy budou moci nabývat do vlastnictví pouze tuzemské fyzické osoby. Fakticky tak vzniknou dva oddělené trhy českých státních dluhopisů. Do jaké míry se budou navzájem ovlivňovat ukáže až praxe.

Emitentem občanského dluhopisu bude ministerstvo financí, majitelem občan a do vztahu nebudou vstupovat prostředníci. Distribuce bude probíhat prostřednictvím internetové platformy zřízené ministerstvem financí (jejíž provoz může zajišťovat smluvně externí společnost), dále prostřednictvím České počty a mluví se také o CzechPointu.

Podle důvodové zprávy schválené vládou 19. října 2009 nebude spadat navržený prodej občanských státních dluhopisů pod směrnici MiFID. Prodej vlastních cenných papírů emitentem není poskytováním investiční služby.

Držitel občanského dluhopisu bude moci dluhopis kdykoli prodat zpět ministerstvu za vloženou jistinu. Nepočítá se s tím, že by se cena dluhopisu pohybovala nahoru a dolů podle toho, jak fluktuují tržní úrokové sazby.

Emise budou mít upisovací období a bude jich výhledově několik do roka. Zatím nelze z dostupných informací odhadnout, zda bude možné nakupovat dluhopisy i po upisovacím období, tj. různé emise z různou zbývající dobou do splatnosti.

Kupon určí ministerstvo

Nominál dluhopisu a minimální investici stanoví ministerstvo. Pokud budou schváleny potřebné změny zákonů, chystá se ministerstvo podle vyjádření Eduarda Janoty pro tisk vydat na jaře 2010 10letý dluhopis s pevným ročním kuponem. Výši kuponu stanoví úředníci podle aktuální situace na trhu. V případě, že nákupní i prodejní cena dluhopisu, stejně jako hodnota v době splatnosti, bude vždy 100, bude ministerstvo volbou výše kuponu fakticky nastavovat výnos pro investory. Při volbě výše kuponu zřejmě vezmou částečně v úvahu aktuální situaci na institucionálním dluhopisovém trhu, ale hlavně situaci na trhu bankovních spořicích produktů, která nejvíc ovlivní předpokládanou poptávku obyvatel. Čím větší mezera mezi úrovní výnosové křivky a úrovní retailových vkladových produktů, tím větší příležitost pro ministerstvo financí, že prodá občanům dluh levněji než institucím.

Srážky z kuponu

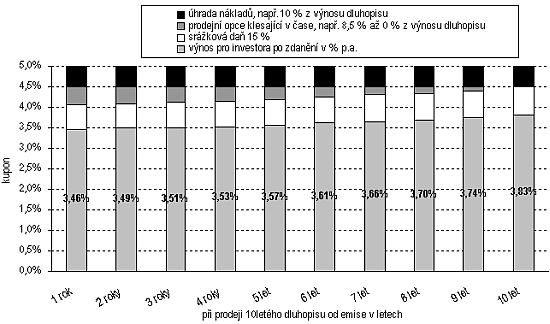

Investor nedostane celý kupon. Jeho výnos sníží dvě a v případě prodeje před splatností tři srážky. První srážkou bude podle návrhu na změnu zákona o rozpočtových pravidlech srážka části úrokového výnosu na úhradu nákladů. Jedná se o náklady spojené s činností celého systému. Daly by se přirovnat k manažerským poplatkům u dluhopisového fondu. Ministerstvo předběžně počítá se srážkou 10 % z úrokového výnosu. Pokud by kupon byl stanoven například na 5 % ročně, činila by srážka na úhradu nákladů 0,5 %. V grafu 1 je zobrazena černou barvou. Ukusuje z každého kuponu a je po celou dobu stejně vysoká.

Graf 1: Příklad konečného výnosu pro investora při kuponu 5 %

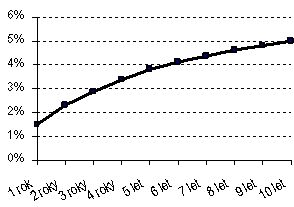

Další srážka, která může a nemusí nastat, má za úkol zabránit případné arbitráži mezi krátkým a dlouhým koncem výnosové křivky. Při klasicky skloněné výnosové křivce je úrokový výnos kratších dluhopisů nižší než úrokový výnos delších dluhopisů (graf 2). Protože dluhopis bude možné kdykoli prodat za nominál, mohl by investor inkasovat výnos dlouhého dluhopisu s rizikem krátkého. Tomu má zabránit tzv. cena prodejní opce. Jedná se o srážku části úrokového výnosu v závislosti na délce držby dluhopisu. Výši srážky stanovuje ministerstvo. Na začátku života dluhopisu je nejvyšší, v čase klesá a při splatnosti dluhopisu je nulová. Jednoduše řečeno, kdo prodá dříve, dostane nižší kupon, než ten, kdo prodá později nebo vydrží do splatnosti (graf 1). Zatím není zřejmé, jak bude ministerstvo technicky postupovat, zda bude vyplácet kupony jakoby majitel vydržel až do splatnosti a v případě dřívějšího prodeje strhne cenu prodejní opce z ceny dluhopisu , nebo zda bude proplácet kupon jako by majitel dluhopisu měl brzo prodat a na konci dlužnou částku za nerealizovanou prodejní opci dodatečně vyplatí. Podle odhadů ministerstva by měla cena prodejní opce začínat někde na úrovni 8,5 % z úrokového výnosu a v čase klesat k nule.

, nebo zda bude proplácet kupon jako by majitel dluhopisu měl brzo prodat a na konci dlužnou částku za nerealizovanou prodejní opci dodatečně vyplatí. Podle odhadů ministerstva by měla cena prodejní opce začínat někde na úrovni 8,5 % z úrokového výnosu a v čase klesat k nule.

Třetí srážkou z úrokového výnosu bude daň z příjmu. Vybírána bude u zdroje srážkovou daní (investoři nebudou zatíženi dodatečnou daňovou administrativou) a její výše byla stanovena na 15 % z úrokového výnosu.

Pokud by tedy ministerstvo financí emitovalo 10letý občanský dluhopis a stanovilo pevný kupon ve výši 5 % ročně, dostane se investor, který bude držet dluhopis do splatnosti, nakonec po srážkách na výnos 3,83 % p.a. (graf 1, sloupec 10 let). Pokud prodá před splatností, bude výnos nižší o cenu prodejní opce (graf 1, sloupce 1 rok až 9 let).

Kdo bude levnější

Výše kuponu, srážky na úhradu nákladů i cena prodejní opce budou v režii ministerstva financí. Dopředu nelze říci, jak moc budou občanské dluhopisy výhodné v porovnání s bankovními vkladovými produkty a peněžními a dluhopisovými fondy. Lze předpokládat, že minimálně v prvních několika emisích bude ministerstvu velmi záležet na tom, aby byly občanské dluhopisy pro investory atraktivní. Vypadá to, že v plánu je upsat dostatečný počet miliard státního dluhu a vytvořit vedle institucionálního také paralelní, retailový „pseudo“ trh státních dluhopisů.

Bude zajímavé sledovat, který z nich se stane pro stát levnější. Cílem ministerstva financí by nemělo být v prvé řadě vytvořit pro občany atraktivní vkladový produkt, ale v prvé řadě zajistit pro daňové poplatníky obsluhu státního dluhu co nejlevněji. Z pohledu daňového poplatníka bude projekt občanských dluhopisů úspěšný, když výnosy na retailovém trhu státních dluhopisů (trhu jednoho prodávajícího a mnoha kupujících) klesnou pod výnosy na institucionálním trhu státních dluhopisů. To je ovšem v rozporu se zájmem investora, který chce výnos co nejvyšší. Teoreticky by mohli být uspokojeni oba, a to za předpokladu, že je mezera mezi výnosy na institucionálním trhu státních dluhopisů a výnosy na komerčních vkladových a investičních produktech tak velká, že se ministerstvu podaří vmáčknout někam mezi ně. Rizikem ovšem je, že se to nepodaří a všichni daňoví poplatníci draze zaplatí za pokus o diverzifikaci zdrojů financování státního dluhu.

Rizika

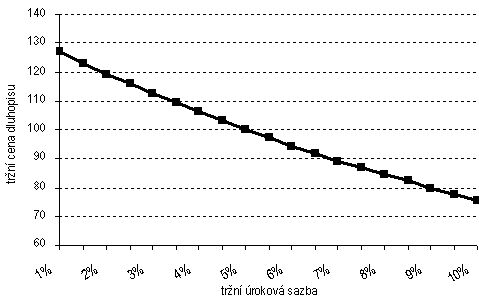

Navržený systém bude náchylný na náhlou změnu tržních úrokových sazeb. Při jejich růstu hrozí hromadné vybírání. Předpokládejme například, že ministerstvo vydá občanský dluhopis na 10 let s kuponem 5 % a v následujících 3 letech vzrostou tržní úrokové sazby vládního dluhu se splatností za 7 let z 5 % p.a. na 9 % p.a. Za normálních okolností by cena dluhopisu klesla ze 100 na 80 (graf 3). V navrženém systému občanských dluhopisů to ale nepůjde. Investoři budou vzniklou situaci logicky řešit tak, že občanské dluhopisy prodají. Ministerstvo bude muset vypsat novou emisi s vyšším kuponem a doufat, že peníze opět natečou. Pro investory to bude výhodná situace. Jsou zajištěni proti propadu hodnoty cenného papíru a při růstu úrokových sazeb mohou přeskočit na vyšší výnos. Naopak nebudou moci monetizovat růst ceny dluhopisu při poklesu úrokových sazeb (levá část grafu 3).

Graf 3: Vývoj ceny dluhopisu v závislosti na pohybu sazby

Část investorů bude rozčarovaná, až na ně dopadne úrokové riziko (růst tržních úroků) nebo budou ochuzeni o potenciální růst kapitálové hodnoty investice (při poklesu úroků). Navíc systém s nákladovostí 0,5 % ročně (různý podle výše kuponu) nelze považovat za přehnaně levný.

Nápad je to dobrý

Státní dluhopisy pro fyzické osoby existují v několika západoevropských zemích a fungují dobře. Není důvod, proč by nemohly dobře posloužit i v ČR. Systém „vylévání“ a „nalévání“ prostředků po růstu sazeb bez fluktuace ceny může způsobit nejistotu v cash flow při řízení státního dluhu. Pokud ale investoři zcela neutečou, bude systém fungovat jako by byl kupon jedním směrem variabilní. Je ale třeba počítat s obtížně odhadnutelnou durací emisí. Také je otázkou, jak občanské dluhopisy ovlivní retailový trh vkladových produktů a výnosovou křivku na institucionálním trhu.

Článek vyšel v časopisu FOND SHOP 23/2009 ![]()

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Ceny dálničních známek v Česku porostou, roční bude od ledna už za víc než 2500 Kč

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Na prodej je devadesátkové Ferrari pro chudé v perfektním stavu. Fiat za půl milionu je lákavá nabídka

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Rakousko končí s nalepovacími dálničními známkami a zdražuje

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu