Je tomu již více než rok a půl, kdy trhy naplno zasáhla finanční krize. Ta vypukla v polovině září, kdy pád americké investiční banky Lehman Brothers spustil dominový efekt, na jehož konci stála možnost krachu dalších bankovních domů a kolapsu celého finančního systému.

Kritické měsíce konce roku 2008 a začátku roku 2009 na finanční trhy přivály vysokou volatilitu cen téměř všech finančních instrumentů. Nebývalým cenovým výkyvům se nevyhnul ani největší trh světa, kterým je měnový trh FOREX. Jak se krize na FX projevila a které měny na ní vydělaly nejvíce?

Americký dolar – bezpečný přístav v moři nejistoty

V dobách největší nejistoty na finančních trzích to byl právě americký dolar, ke kterému se většina obchodníků s oblibou uchylovala. Zůstává proto paradoxem, že ač to byly právě Spojené státy, kde finanční krize vznikla, byla to zároveň americká ekonomika a její měna, které se těšily největší důvěře. Snaha obchodníků za každou cenu diverzifikovat svá portfolia směrem od rizika k bezpečí a jistotě proto vedla masivnímu prodeji rizikových cenných papírů (zejména akcií a dluhopisů rizikovějších zemí) a nákupům toho nejbezpečnějšího, co si jen na finančních trzích obchodníci dovedou představit. Není proto náhodou, že společně se zlatem dramaticky vzrostla poptávka právě po amerických státních dluhopisech. Krátce po pádu Lehman Brothers tak například výnos z tříměsíčních amerických vládních směnek klesnul téměř k nule, díky čemuž byla tříměsíční půjčka americké vládě v podstatě ekvivalentem hotovosti. Otočení dřívějších kapitálových toků a obrovská poptávka po amerických aktivech proto byly hlavními důvody síly dolaru, který jen během tří měsíců v roce 2008 zpevnil k euru o více než 20 %.

I proto je jedním z doprovodných jevů postupné stabilizace, vedle růstu akciových indexů a dluhopisových výnosů, také pozvolna slábnoucí dolar. Ten během minulých měsíců část ze svých zisků opět odevzdal. I přesto je však na všech hlavních světových měnách (s výjimkou japonského jenu) v současnosti stále daleko silnější, než tomu bylo ještě před vypuknutím finanční krize. Má-li se situace do budoucna i nadále zhoršovat, může si své silné pozice americká měna ještě dlouhou dobu podržet.

Japonský jen a úrokový diferenciál

Jedinou měnou, která si během krize vedla lépe než dolar, byl japonský jen (JPY). Pro pochopení jeho silné pozice je ale třeba zapátrat hlouběji v minulosti. Japonsko postihla začátkem 90. let krize, podobná té v USA. Krize, ze které se Japonsko dodnes nedokázalo zcela vzpamatovat, díky čemuž mělo více než deset let daleko nejnižší úrokové sazby na světě. To v dobách konjunktury nezůstalo bez povšimnutí, když obchodníci využívali levných půjček v japonských jenech k financování nákupů rizikovějších a výnosnějších aktiv, které byly denominovány v zahraničních měnách s vyšším úročením. Půjčka za téměř nulovou úrokovou sazbu a následná investice těchto finančních prostředků do dluhopisů vlád s vysokým výnosem, byla jednoduše příliš lákavou spekulací na to, aby ji obchodníci ponechali nevyužitou. To v minulých letech vyvolalo silný tlak na oslabování japonské měny, která ještě před vypuknutím krize vytrvale ztrácela na všech hlavních měnových párech. Námitky proti těmto spekulacím přitom neměli ani japonští politici a Bank of Japan, kterým slabá měna velmi vyhovovala.

Celý tento proces se však dramaticky zvrátil v momentě, kdy přišla krize a kapitálové toky otočily svůj směr. Likvidace dřívějších spekulativních pozic a investice volných prostředků do bezpečných aktiv vedla k silnému tlaku na růst japonské měny, která jen k dolaru zpevnila během tří měsíců o 8 %, k euru o 26 % a k libře o 30 %. Vedle likvidace dřívějších pozic japonské měně pomáhal i druhý významný fakt. Zatímco v Japonsku úrokové sazby neměly kam klesnout, v USA, eurozóně a Británii klesly na svá historická minima. Nevýhoda vysoké úrokové mezery mezi JPY a ostatními měnami tedy zmizela a JPY se stal relativně atraktivnější měnou. Tento stav díky nízkým sazbám ve světě platí dodnes.

Euro, Libra a ty další…

Zatímco dolaru s jenem krize pomohla, všechny ostatní měny se s ní musely určitým způsobem poprat. Platilo přitom jednoduché pravidlo. Čím rizikovější daná měna byla, tím větší ztráty v dobách krize a silnější následný růst během stabilizace prodělala. Právě z toho důvodu například britská libra tak prudce oslabila v porovnání s eurem. Britský bankovní sektor se totiž musel vypořádat s daleko většími problémy a ani dramatický růst zadlužení Británie, či silně expanzivní měnová politika Bank of England, libře na atraktivitě nepřidaly. Právě z toho důvodu se pod tak silný tlak v minulosti dostaly i středoevropské měny.

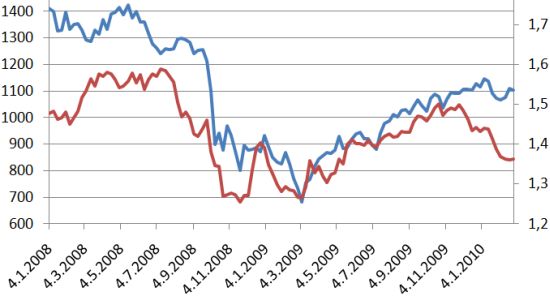

Graf: Vývoj S&P500 (M) a EURUSD (Č) od začátku roku 2008

zdroj: bloomberg, xtb

V poslední době jsme svědky toho, že se investoři začínají opět vracet k bezpečným měnám, jakými jsou dolar a jen. Obě tyto měny od konce roku 2009 na páru s dolarem a librou zpevnily o téměř 10 %. Důvodem jsou obavy z postupného odstraňování berliček, kterými hlavní světové ekonomiky dosud podpíraly vlády a centrální banky. Eurozóna má navíc své Řecko, zatímco v Británii se díky rostoucím dluhům stále častěji hovoří o možnosti ztráty nejvyššího (AAA) ratingu. Ani další měsíce by proto pro rizikovější měny nemusely být procházkou růžovým sadem.

Autor článku působí jako analytik společnosti X-Trade Brokers.

Electra dorazila do Česka a tentokrát to není ta Baťova. Hlavní roli hrají elektromobily

Electra dorazila do Česka a tentokrát to není ta Baťova. Hlavní roli hrají elektromobily

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém