Již více než měsíc situaci na finančních trzích ovládají obavy obchodníků z dalšího vývoje v eurozóně. Ty vyvolává stav veřejných financí v některých zemích Evropy, nad jejichž možným bankrotem spekulují obchodníci již od začátku letošního roku. Výsledkem byl prudký nárůst požadovaných výnosů z dluhopisů těchto zemí, kterému se podařilo zabránit až teprve nedávno. To však pouze za cenu obřího záchranného plánu ve výši 750 mld. EUR, které by v případě nouze nejslabším článkům eurozóny poskytly ostatní členské země společně s Mezinárodním měnovým fondem.

Přestože se od té doby situaci na dluhopisovém trhu podařilo stabilizovat, obavy obchodníků zdaleka nezmizely. Jen v květnu totiž evropská měna ztratila na páru s dolarem dalších 6,5 % ze své hodnoty a prošla si jedním z nejhorších měsíců ve své historii. Doslova výprodej panoval také na akciových trzích. Panevropský eurostoxx50, zahrnující na padesát největších evropských společností, v květnu ztratil 6,3 %, zatímco hodnota amerického S&P500 klesla o 7 %.

Ochota bank vzájemně si půjčovat neustále klesá

Čím to, že se situace na trzích neuklidnila ani po schválení obřího záchranného plánu pro nejrizikovější země eurozóny? Důvodem je situace na mezibankovním trhu, která se od dubna nepřetržitě zhoršuje. Ochota bank vzájemně si půjčovat totiž neustále klesá, což se promítá do pozvolného růstu úrokových sazeb na mezibankovním trhu. Například tříměsíční dolarový LIBOR, sazba, za kterou si na mezibankovním trhu banky půjčují dolarovou likviditu na tři měsíce, koncem května vystoupala až na 0,53 %. To je dvojnásobek úrovně, které dosahovala v březnu tohoto roku.

Důvodem jejího růstu jsou obavy z expozice evropského bankovního sektoru vůči rizikovým zemím eurozóny. Země jako Řecko, Portugalsko, Irsko, Španělsko, nebo Itálie evropským bankám dluží více než 2,8 bilionu EUR. V případě, že by se tyto země při plnění svých závazků dostaly do problémů, nebo by cena těchto dluhopisů dále klesala, ztráty evropských bank by byly obrovské. Že tato možnost rozhodně není nereálná, nakonec připustil i šéf německé Deutsche Bank Josef Ackermann, podle kterého možná Řecko nebude nikdy schopné své dluhy splatit. Právě z tohoto důvodu nyní vzájemná důvěra mezi bankami klesá a ty si volných finančních prostředků cení daleko více, než tomu bylo ještě před několika měsíci.

Nikdo nechce opakování roku 2008

Co podobná nedůvěra dokáže s trhy udělat, mají obchodníci ještě v živé paměti a to poslední, co by si přáli je, aby se tato situace opakovala.

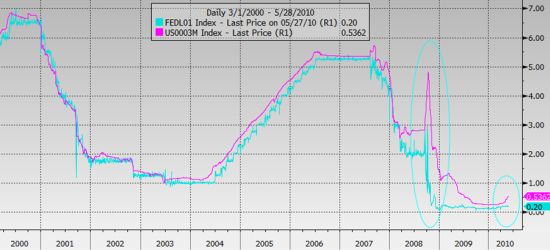

Jak je patrno z grafu níže, první příznaky finanční krize byly viditelné právě na mezibankovním trhu již v roce 2007, kdy se tržní úroková sazba (3M USD LIBOR - fialová) začala poprvé viditelně odpoutávat od jednodenní úrokové sazby cílované americkou centrální bankou (Fed Fund Effective – světle modrá). Abnormální odchylky pak bylo dosaženo v říjnu 2008, kdy trhy zasáhla panika po pádu Lehman Brothers. Kvůli strachu ze ztrát, způsobených rostoucí neschopností amerických domácností splácet své dluhy, hromadily banky likvidní aktiva, aktivita na mezibankovním trhu klesala na nulu a nastalo obávané uvěrové zadrhnutí (credit crunch). Tuto situaci se centrálním bankám podařilo vyřešit agresivní měnovou politikou a od loňského září byl rozdíl mezi oběma sazbami znovu minimální. Od konce letošního dubna se však začíná opět zvyšovat, což je nepříjemným důkazem návratu nedůvěry, která pozvolna narůstá. V porovnání s rokem 2008 je rozdíl mezi oběma sazbami stále poměrně malý (30 bazických bodů). I tak z něj lze ale leccos vyvozovat.

Graf: Vývoj sazeb 3M USD LIBOR a Fed Fund Effective

Předně to, že protože centrální banky přestávají mít opět plnou kontrolu nad úrokovými sazbami, jakékoli případné zpřísňování měnové politiky, o kterém trh ještě nedávno živě spekuloval, se může nadále odsunovat někam do budoucna. V bankovním sektoru navíc evidentně není tolik přebytečné likvidity jako v minulém roce, a pokud vlády nezačnou skutečně drasticky šetřit, financování těch nejrizikovějších států se může notně zkomplikovat. Jejich případná záchrana, financovaná bohatšími zeměmi eurozóny a MMF, by pak nemusela být pouhým příslibem na papíře, ale realitou. Světová ekonomika a finanční trhy by se následně musely vypořádat s další těžkou zkouškou. Jeden důležitý rozdíl by tu ale byl. Tentokrát by předmětem nedůvěry nebyly pouze soukromé, ale nově i státní dluhy.

Autor článku působí jako analytik společnosti X-Trade Brokers.

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

S některými ojetinami je tolik problémů, že je evropská platforma odmítá prodávat. Na seznamu jsou i slavná jména

S některými ojetinami je tolik problémů, že je evropská platforma odmítá prodávat. Na seznamu jsou i slavná jména

Test Renault Austral: Fakt chcete opět škodovku?

Test Renault Austral: Fakt chcete opět škodovku?

Denně v pohotovosti: 10 nejznámějších poválečných československých autobusů

Denně v pohotovosti: 10 nejznámějších poválečných československých autobusů