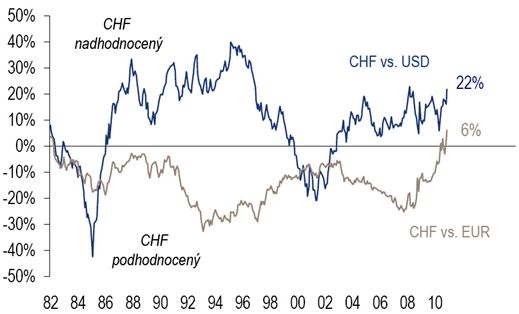

Švýcarský frank (CHF) dosáhl na sklonku roku rekordních hodnot. Měnový kurz vážený podle objemu obchodu vzrostl v roce 2010 o 15 % a v porovnání se začátkem finanční krize v říjnu 2007 je o 30 % vyšší, na úrovni, kde je frank nadhodnocený oproti euru a US dolaru (viz první graf). Co je hlavním motorem posilování a co se bude dít dále?

Proč švýcarský frank?

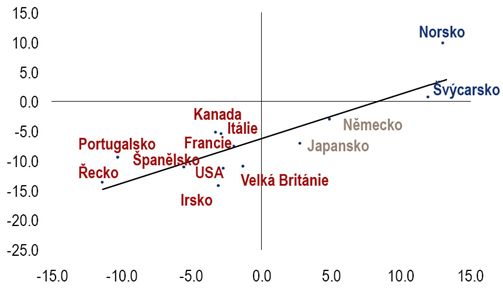

Nejsnazší vysvětlení vychází z reputace švýcarského franku jakožto „bezpečného přístavu“, kterou vyzdvihla finanční krize a zejména evropské problémy se zadlužením. Tato reputace není danost, ale výsledek dlouhodobé geopolitické stability a finanční disciplíny. S přebytkem rozpočtu a běžného účtu zároveň (viz druhý graf) má Švýcarsko více než dostatek domácích úspor k financovaní svých potřeb a nepotřebuje se spoléhat na ochotu zahraničních investorů nakupovat švýcarská aktiva. Veřejný dluh je v porovnání se srovnatelnými státy pozoruhodně nízký (45 %) a zatímco dluh soukromého sektoru je vysoký (176 % HDP oproti 95 % v Německu a 172 % ve Španělsku) a vychýlený směrem k hypotékám (jako ve Španělsku), hodnota nemovitostí k bydlení je oproti výši dluhu více než dvojnásobná, což vytváří dostatečný polštář pro případ kolapsu realitního trhu. A konečně, finanční stabilita byla rychle obnovena úspěšnou záchranou banky UBS na konci roku 2008 a v průběhu krize nebylo nikdy narušeno zprostředkování úvěrů.

Graf: Zhodnocení CHF podle dlouhodobé parity kupní síly (PPP)

Výpočet Lombard Odier

V situaci, kdy se většina rozvinutých zemí potýká s bilancí a problémy bankovních systémů, lze sílu švýcarského franku považovat především za „známku výjimečné kvality“ kvůli dobrým makroekonomickým ukazatelům Švýcarska.

Graf: Poměr běžného účtu k HDP (horizontální osa) vs. poměr rozpočtového deficitu k HDP (vertikální osa), v %

Intervence SNB byly ve výsledku kontraproduktivní

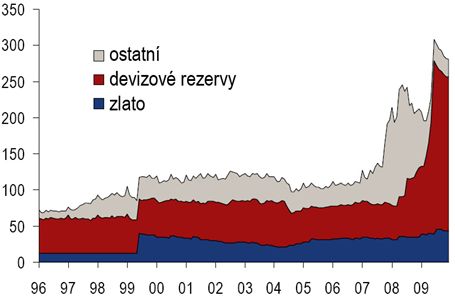

Svojí roli v posilování franku sehrál i další faktor, a to reakce Švýcarské národní banky (SNB). SNB mezi březnem 2009 a květnem 2010 masivně intervenovala, aby odvrátila deflační rizika plynoucí z posilování franku proti euru (70 % švýcarského dovozu pochází ze zemí eurozóny). Tyto nesterilizované devizové intervence nejen nezastavily posilování měny, ale zároveň podstatně ovlivnily bilanci SNB a zvýšily riziko nafukování realitní bubliny. Takřka ztrojnásobení devizových rezerv (viz poslední graf) a silný podíl eura v nich (nyní 55 % celkových měnových rezerv) vyvolalo problémy s řízením rizik.

Ztráty na devizových rezervách – ačkoli v tuto chvíli jsou pro SNB spíše politickým problémem – za první tři čtvrtletí roku 2010 dosáhly 21 miliard CHF a centrální banka zaznamenala celkovou ztrátu ve výši 8,5 miliardy CHF (oproti zisku téměř 7 miliard CHF v předchozím roce), přičemž se ztenčují její prostředky k absorbování budoucích ztrát (nyní pouze 20 % devizových a zlatých rezerv oproti 74 % před intervencemi). Takto omezené prostředky pravděpodobně od května odrazují centrální banku od dalších kroků navzdory přetrvávajícím deflačním rizikům, což ponechává otevřené dveře spekulacím. Testování „prahu citlivosti“ SNB spekulanty může být jedním z důvodů, proč frank nadále posiloval při sílící chuti trhu riskovat.

Jednostranné intervence SNB byly tedy ve výsledku kontraproduktivní a výrazně omezily její manévrovací prostor. Další bude otázkou vážení dopadů na bilanci SNB a dlouhodobých inflačních rizik (trh nemovitostí) oproti okamžitým deflačním rizikům plynoucím z posilování franku. Zatímco deflace je podle našeho názoru jednoznačné riziko, myslíme si, že problémy s bilancí a příznaky přehřátí na regionálních trzích nemovitostí u jako faktor převáží a SNB se prozatím bude držet stranou. Stejně tak, pokud nedojde k tomu, že velké, ničivé kurzové pohyby způsobí systémová rizika, současné zklidnění zvýšené měnové konkurence snižuje pravděpodobnost, že SNB přistoupí ke koordinované akci s dalšími centrálními bankami.

Graf: Bilance Švýcarské národní banky - aktiva (v miliardách CHF)

Zdroj: DataStream, OECD, SNB, výpočty Lombard Odier

Kam se bude ubírat další vývoj?

V roce 2011 bude s pokračujícím globálním rebalancováním přetrvávat vysoká volatilita měnového trhu. Nadměrné spekulace zaměřené na švýcarský frank naznačují, že je v krátkém období pravděpodobné opětovné oslabení. Útěk do bezpečí zůstane hlavní silou, zejména ve vztahu k euru, protože problémy jednotlivých zemí nejsou ani zdaleka vyřešené a SNB má omezené možnosti. Frank proto může ocitnout daleko v pásmu nadhodnocení, zejména vůči euru. Naše frankové účty proto nejsou vystavené riziku vzhledem k euru, zatímco eurové účty nesou riziko vůči franku.

Autor článku působí jako hlavní investiční manažer Lombard Odier.

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem