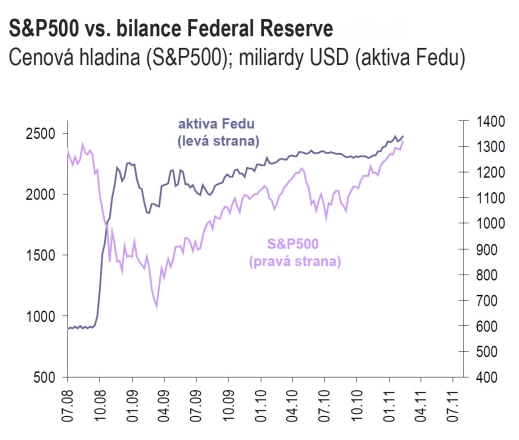

V úvahu je rovněž nutné vzít průběh hospodářského cyklu. V kontrastu s průmyslovými cykly 50. a 60. let minulého století založenými na zboží a kreditními cykly 80. a 90. let se domníváme, že dnešní ekonomický cyklus je řízený likviditou, a to především likviditou centrálních bank. Likvidita centrální banky dnes představuje důležitý zdroj financí pro ekonomiku: stoupající likvidita teče do nových projektů a refinancování aktiv, což stimuluje jejich ceny, zatímco snižování likvidity ceny aktiv snižuje a podkopává reálný ekonomický růst. Jak je patrné z grafu níže, bilance amerického Fedu a výnosy S&P500 byly v posledních letech těsně provázané: vysoké výnosy z akcií provázely expanzivní politiku centrální banky a jejich snižování restriktivní politiku či omezování expanze.

Fáze první - posilování všech typů aktiv

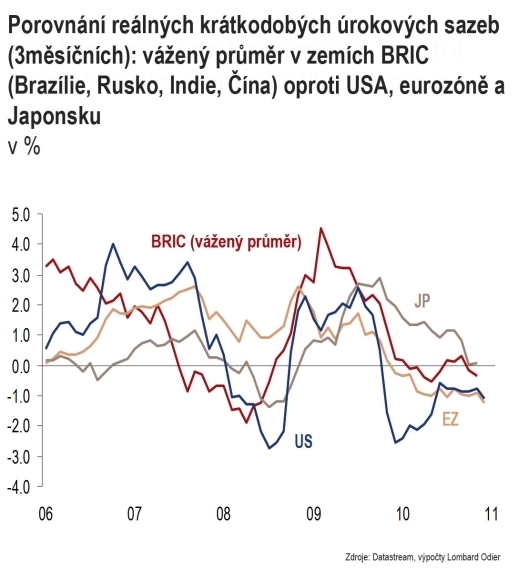

První fáze aktuálního cyklu likvidity od roku 2009 do roku 2010 byla charakterizována výraznou globální měnovou expanzí s extrémně uvolněnými měnovými podmínkami. Mohutné monetární expanze jak v rozvíjejících se ekonomikách (půjčky čínských bank) tak v rozvinutých (1. a 2. vlna kvantitativního uvolňování v USA), spolu s nízkými nebo zápornými reálnými úrokovými sazbami ve většině zemí (viz dolní graf), zejména v rozvíjejících se zemích navzdory vysokým úrovním růstu, vedly k masivní ekonomické a finanční reflaci. V této fázi směřovala likvidita do všech typů aktiv, byť ne simultánně, což vedlo k posilování vládních dluhopisů, zlata, úvěrů, komodit, akcií i nemovitosti a v důsledku ovlivnilo reálnou ekonomiku růstem cen potravin.

Fáze současná - nejistota

V současné době vstupujeme do druhé fáze, jak se obvykle stává, když se cyklus likvidity blíží vrcholu. Rozvíjející se země zpřísňují monetární podmínky ve snaze čelit inflačním tlakům způsobeným růstem cen potravin. Bank of England stojí rovněž před dilematem, zda bojovat proti importovaným inflačním tlakům vyvolaným depreciací libry, avšak s rizikem utlumení růstu. A v červnu skončí druhá vlna kvantitativního uvolňování v USA, což povede de facto ke snížení likvidity, pokud Fed nezahájí ještě expanzivnější program kvantitativního uvolňování. Klíčová otázka zní, zda je soukromá složka světové ekonomiky v rozvinutých i rozvíjejících se zemích dostatečně silná, aby se vyrovnala s méně příznivými monetárními podmínkami. Vzhledem k loňskému oživení debat o recesi ve tvaru W po ukončení 1. vlny kvantitativního uvolňování a současnému oslabení na akciových trzích rozvíjejících se zemí zatím nedokážeme udělat jednoznačný závěr.

Třetí fáze, aneb co bude dál?

Zatímco ceny vládních dluhopisů a zlata již zjevně začaly zohledňovat zpřísňování monetární politiky, kreditní spready a cyklické komodity by mohly brzy následovat. Očekáváme, že akcie postupně také začnou reagovat na globální omezování likvidity, zejména po 2. vlně kvantitativního uvolňování a před spuštěním případné třetí, která by odstartovala nový cyklus. Domníváme se, že budeme svědky velmi podobného obrázky jako po ukončení 1. vlny kvantitativního uvolňování v březnu 2010. Z hlediska investic by mohly výnosy vládních dluhopisů dále růst, takže je brzy na prodlužování durace nebo zvyšování expozice, ale v každém případě začínají být atraktivnější, alespoň z hlediska cyklu. Do konce 1. poloviny roku 2011 by akciové trhy měly začít předvídat konec 2. vlny kvantitativního uvolňování. Investoři, kteří chtějí využít zbytku růstové fáze vrcholícího cyklu likvidity by se proto měli zajistit proti následnému poklesu. Cyklická příležitost nakupovat akcie by měla nastat v druhé polovině tohoto roku, kdy se do cen promítne konec 2. vlny kvantitativního uvolňování a než nastane případná vlna třetí.

Autor článku působí jako hlavní investiční manažer Lombard Odier.

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou