V době rostoucích státních dluhů a většího důrazu na vydávání obligací v nominální hodnotě, strukturální pokles trendového tempa růstu při zadluženosti států překračující 90 % – jak ukázali Reinhart a Rogoff (2010) – podstatně zesiluje pokušení vlád a centrálních bank řešit problémy se zadlužením pomocí inflačních překvapení. Někteří analytici připisují prudký vzestup ceny zlata v posledních letech snaze investorů zajistit se proti takovým inflačním překvapením. Roy Jastram ve své knize “The Gold Constant” dokázal, že zlato je neefektivní jako zajištění proti skutečné inflaci ve velmi dlouhém časovém horizontu. Platí však totéž v případě neočekávané – či překvapivé – inflace?

Jak měřit neočekávanou inflaci?

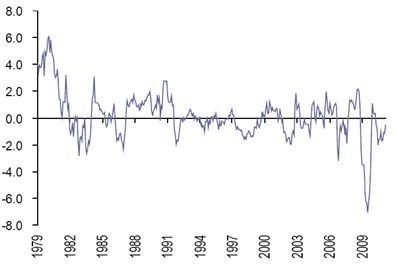

Jedním ze způsobů, jak měřit neočekávanou nebo překvapivou inflaci, je vypočítat rozdíl mezi aktuální inflací a nějakým měřítkem spotřebitelských cenových očekávání do budoucna. V grafu od aktuální inflace odečítáme průměr očekávaného budoucího vzestupu cenové hladiny za 12 měsíců zjištěný ze spotřebitelského výzkumu University of Michigan. Zatímco na konci 70. let byla inflační překvapení kladná a v posledních letech záporná, po většinu období byl rozdíl mezi očekávanou a skutečnou inflací velmi malý.

Graf: Neočekávaná inflace: meziroční změna indexu spotřebitelských cen MINUS střední hodnota v předešlém roce očekávané inflace podle průzkumu Univerzity of Michigan - v %

Jak účinně dokáže zlato zajistit proti neočekávané inflaci?

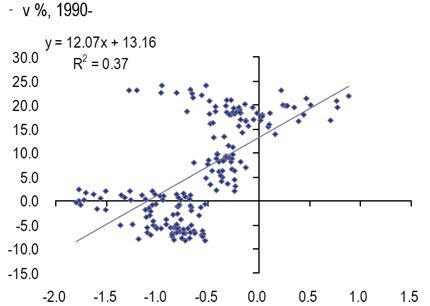

Zlato je nejen málo efektivní jako zajištění proti inflaci v dlouhodobém horizontu, ale má i velmi omezenou schopnost predikovat budoucí inflační trendy (viz C. Steindel et al: „The unreliability of Inflation Indicators“, duben 2000). Jak účinně tedy dokáže zlato zajistit proti neočekávané inflaci nebo inflačním překvapením? Graf níže znázorňuje pětiletou neočekávanou inflaci (skutečná minus očekávaná) na ose X a realizované výnosy z investic do zlata na ose Y. Pozitivní sklon křivky ukazuje, že čím více inflačních překvapení v pozitivním směru, tím větší výnosy ze zlata, což odráží přizpůsobování ceny zlata vyšší než očekávané inflaci, zatímco nižší než očekávaná inflace je spojená s nižšími výnosy ze zlata, kdy investoři přehodnocují, jaká by cena zlata měla být s ohledem na inflaci nižší než očekávanou. V pětiletém období neočekávaná inflace vysvětluje 37 % výkyvů v cenách zlata, což naznačuje, že zlato má daleko k efektivnímu nástroji k zajištění proti inflačním překvapením – je účinné pouze částečně nebo omezeně, pokud vůbec.

Graf: Anualizované pětileté výnosy ze zlata (osa Y) versus anualizovaná pětiletá neočekávaná inflace (osa X)

Fungují akcie lépe?

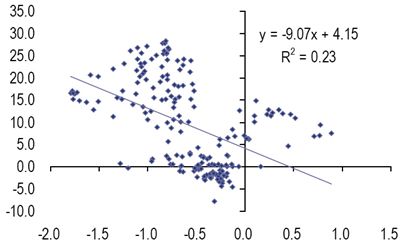

Pokud provedeme regresi jednoletých výnosů z akcií a neočekávané inflace ve stejném jednoletém období, zjistíme, že koeficient determinace R2 je 0,01, což znamená, že neexistuje téměř žádný vztah mezi těmito dvěma proměnnými. Pokud prodloužíme časový horizont na 5 let, výsledky jsou nepřesvědčivé, jak ukazuje poslední graf, který poměřuje anualizované pětileté výnosy z akcií (osa Y) a pětiletou neočekávanou inflaci (skutečná minus očekávaná - osa X). R2 je vyšší (0,23), což znamená, že existuje úměra – byť slabá – mezi inflačními překvapeními a akciovými výnosy v pětiletém období, avšak tato úměra je nepřímá – čím vyšší nebo pozitivnější inflační překvapení, tím nižší nebo zápornější výnosy z akcií. Jinými slovy změny akciových výnosů mají opačný smysl než inflační překvapení. Akcie S&P500 tedy v jednoletém ani pětiletém období nefungují příliš dobře jako zajištění proti inflačním překvapením.

Graf: Anualizované pětileté výnosy S&P500 (osa Y) versus pětiletá neočekávaná inflace (osa X) - v %, 1990 -

Zatímco zlato jednoznačně funguje lépe jako prostředek k zajištění proti inflačním překvapením v pětiletém horizontu, jeho zajišťovací schopnost je přinejlepším pouze částečná a podle dostupných údajů cena zlata sama o sobě je velmi chabým indikátorem budoucích inflačních trendů.

Autor článku působí jako vedoucí investičního oddělení Lombard Odier.

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou