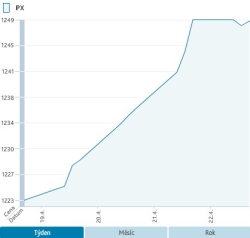

Pražský index PX zakončil týden na úrovni 1 252 bodů, což znamenalo mezitýdenní růst o 0,9 %. Jak již zmíněno výše tak hlavním tématem uplynulého týdne, který byl zkrácený pro mnoho trhů díky svátku Velkého pátku, byla akce ratingové agentury S&P vůči výhledu ratingu USA a americká výsledková sezóna.

Zprvu rozpačitá data z firemního sektoru, informace o potenciální restrukturalizaci řeckého dluhu a další utahování měnové politiky v Číně přinesla na trh prodejní náladu. Avšak druhá polovina týdne přinesla dobrá data z firemního sektoru, kde těžaři, ale i velké technologické firmy podaly dobré výsledky s vylepšeným výhledem.

Z domácích zpráv připomeneme čtvrteční zveřejnění provozních dat Unipetrolu, která víceméně trhy nepřekvapila, když ceny byly již dříve známy a objemy byly v souladu s očekáváním. Co jsme vnímali intenzivněji, bylo vyjádření společnosti k očekávanému provoznímu zisku EBIT za 1Q11, který dle Unipetrolu bude silnější nežli před rokem (517 mil. Kč) a to i přes větší nepříznivý vliv neočekávané odstávky na EBIT v 1Q než jsme projektovali (-110 mil. Kč. vs. oček. -70 mil. Kč). Tato zpráva pro nás znamenala pozitivní překvapení. Akcie uzavřela pátek na úrovni 186,5 Kč (-0,1 % t/t).

Nesmíme opomenout ani úterý, kdy byl Philip Morris ČR (PMČR) naposledy obchodován s nárokem na hrubou dividendu 1260 Kč (12,2% hrubý div. výnos). Současně ve čtvrtek výsledky Philip Morris Int. přinesly i komentář k českému trhu, který nás lehce negativně překvapil díky silnějšímu poklesu tržní pozice PMČR než jsme očekávali. Titul v pátek zakončil na 9 225 Kč (-10,8 %).

Tabulka: Vývoj vybraných indexů v 16. týdnu

| Akciové trhy | Cena v pátek po 16:00 | d/d | w/w |

|---|---|---|---|

| USA - Dow Jones | 12,506 |

0,42% |

1,30% |

| Německo - DAX | 7,295 | 0,64% | 1,60% |

| ČR - PX | 1,252 | -0,26% | 0,94% |

| Maďarsko - BUX | 23,949 | -0,58% | -1,01% |

| Polsko - WIG20 | 2,908 | -0,61% | -0,32% |

Technickou zajímavostí tohoto týdne je skutečnost, že pátek byl posledním obchodním dnem, kdy se současná emise NWR obchodovala v systému Pražské burzy SPAD. Nadále se bude emise obchodovat v systému KOBOS, než dojde k jejímu přesídlení do Velké Británie (technický krok). Od 6.5. by mělo být obnoveno obchodování s „novou“ emisí NWR v obou systémech. Titul zakončil týden na úrovni 277 Kč (+0,9 %).

Tabulka: České akcie v 16. týdnu

| ČR akcie | Cena v pátek po 16:00 | d/d | w/w | |

|---|---|---|---|---|

| AAA Auto | 26,1 | 0,38% | -0,38% | |

| CETV | 344,1 | 0,17% | -4,15% | |

| ČEZ | 906,1 | -0,63% | 2,85% | |

| ECM | 46 | -7,94% | 0,07% | |

| ERSTE | 858 | -0,09% | -0,53% | |

| FORTUNA | 108,5 | 0,46% | 0,65% | |

| KIT | 187 | 1,91% | -3,11% | |

| KoBa | 4,255 | 0,12% | 1,92% | |

| NWR | 276,9 | 0,36% | 0,87% | |

| ORCO | 215 | 0,47% | -3,37% | |

| PEGAS | 445 | -0,98% | 0,59% | |

| PMCR | 9,225 | 1,21% | -10,78% | |

| TELEFONICA O2 | 415 | -0,95% | 2,44% | |

| UNIPETROL | 186,5 | -0,21% | -0,05% | |

| VIG | 985 | 0,61% | -0,51% |

Již v pondělí se vyjádřila německá kancléřka Merkelová ve smyslu ústupu Německa od jaderné energetiky do roku 2022 a zaměření se na obnovitelné zdroje. Další komentáře ohledně postoje Německa vůči jaderné energii po havárii ve Fokušimě dále podporují ceny elektřiny. ČEZ ve čtvrtek oznámil, že díky zvýšeným cenám elektřiny dle očekávání pokračoval v předprodeji své produkce v letech 2012/13. Již je předprodáno 87 % kapacity na 2012 a 32 % na 2013 po únorových datech 65 a 18 %. Akcie uzavřely pátek na úrovni 906 Kč (+2,9 %) a ČEZ se tak stal nejvíce rostoucím titulem uplynulého týdne.

Nejvíce klesajícím titulem byl PMČR. Tato akcie byla ovlivněna obchodováním bez nároku na dividendu. Bez tohoto vlivu byla nejhůře perforující akcií týdne CETV (-4,2 %, 344 Kč). V tomto případě se domníváme, že se již začíná zapracovávat očekávání na výsledky na 1Q11, které jsou tradičně sezónně spíše slabé.

Tabulka: Měnové páry v 16. týdnu

| Měny | Cena v pátek po 16:00 | d/d | w/w |

|---|---|---|---|

| CZK/EUR | 24,12 | -0,10% | 0,47% |

| CZK/USD | 16,58 | -0,14% | 1,30% |

| USD/EUR | 1,455 | 0,02% | -0,82% |

V příštím týdnu se trh zaměří na pokračující výsledkovou sezónu v USA a na další komentáře kolem potenciální restrukturalizace řeckého dluhu. Z titulů dávajících výsledky zmíníme např. Ford, Amazon (úterý), Coca-Cola, PepsiCo, Exxon Mobile či Microsoft (čtvrtek) a Chevron (pátek). Jen připomínáme, že BCPP je stejně jako některé další burzy v pondělí zavřená.

Z domácího trhu se bude sledovat rozjezd domácí výsledkové sezóny. Ve středu zveřejní svá čísla CETV. Jak již zmíněno je 1Q11 vždy sezóně spíše slabší. Očekáváme provozní zisk EBITDA 15 mil. USD (0,8 mil. USD v 1Q10. Důležitější bude výhled na rok 2011, kde obdobně jako trh očekáváme EBITDA kolem 165 mil. USD. Právě výhled bude bezpochyby kurzotvornou informací.

Ve středu zveřejní svá čísla Erste bank. Očekáváme čistý zisk na úrovni 263 mil. EUR (+3 % r/r). Naše projekce indikuje poměrně slabší oživení na některých trzích, než se původně očekávalo, pro trh pak může být negativním faktorem očekávané slabší úrokové výnosy, které souvisí s přetrvávajícím nepříznivým vývojem v Rumunsku. Konečně v pátek zveřejní svá čísla Unipetrol, ale zde díky vyhlášení provozních dat v uplynulém týdnu (viz. komentář výše) se domníváme, že nebude následovat výraznější tržní reakce. Náš odhad na provozní zisk EBIT je 543 mil. Kč (+5,1 %).

Z makroekonomických událostí bude v USA příští týden zveřejněna sada dat z trhu nemovitostí (prodeje domů, žádosti o hypotéky). Ve středu bude FED rozhodovat o úrokových sazbách. Změna se opět neočekává, a tak se bude spíše čekat na následný komentář. Ve čtvrtek bude zveřejněn první odhad HDP za první kvartál, kde jsou očekávání nastavena na 1,8 % z 3,6 % za 4Q10. Ve stejný den jsou pak na programu pravidelná týdenní data z trhu práce a týden zakončí v pátek ukazatel spotřebitelského sentimentu univerzity Michigan (očekávání na úrovni 70 bodů).

Celkově jsme pro příští týden poměrně pozitivní a očekáváme, že výsledková sezóna bude nadále spíše podporou pro trhy. Sledovat se bude určitě HDP USA za 1Q11, ale především komentář pana Bernankeho (guvernér FED) po středečním zasedání FEDu, kde se spekuluje, že by mohla být nastíněna strategie ke končícímu měnovému uvolňování americké centrální banky (QE2). Tento komentář by mohl potenciálně mít výrazný vliv na trhy.

Autor působí jako analytik společnosti J&T Bank. ![]()

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou