Deštivé červencové počasí posledních pár týdnů je poměrně symbolické pro situaci, která v poslední době panuje na finančních trzích. Nad těmi se v minulých týdnech začaly rovněž stahovat mračna, když se jedno po druhém vynořovala staronová témata, která obchodníkům na klidu rozhodně nepřidávala. Hlavním a mediálně nejvděčnějším byla diskuse nad navýšením dluhového stropu v americkém Kongresu.

Přestože šlo o vyjednávání s předem jasným výsledkem, diskuse byla natolik vyhrocená a chaotická, že dokázala obchodníky značně znervóznět, a to obzvláště poté, co se do ní přidaly ratingové agentury, které Spojeným státům hrozily snížením ratingu. Bez ohledu na to, že si toto téma uzurpovalo hlavní strany téměř všech novin a zpravodajských serverů, jsme si ale jisti, že minulé týdny přinesly řadu důležitějších událostí. Těmi, které mohou mít dlouhodobě největší dopad na trhy, jsou rapidní zpomalení americké ekonomiky a s tím spojená otevřenost Fedu vůči třetímu kolu kvantitativního uvolňování (QE3).

S tím, že QE2 vystřídá QE3 počítáme již delší dobu. I nás samotné ale překvapilo, jak rychle s touto myšlenkou šéf americké centrální banky přišel. Ben Bernanke totiž v polovině července ve svém projevu na půdě Sněmovny reprezentantů poprvé veřejně připustil, že by americká centrální banka mohla přistoupit k dalšímu rozvolnění měnové politiky v případě, že by ekonomika nerostla dostatečně rychle na to, aby její růst dál přispíval ke snižování míry nezaměstnanosti. Tato slova pronesl ani ne týden poté, co z amerického pracovního trhu přišla šokující data, podle kterých v červnu v USA vzniklo jen 18 tis. pracovních míst (oček.: +97 tis.) a míra nezaměstnanosti vzrostla o desetinu na 9,2 %. Ještě v březnu se přitom pohybovala na 8,8 %.

Přestože Bernanke svůj komentář druhý den v Senátu částečně mírnil, ani on ještě nemohl tušit, jaká záplava negativních dat se na Spojené státy valí. Stagnace maloobchodních tržeb, zmírnění inflačních tlaků, pád spotřebitelské důvěry, zhoršení situace na trhu s bydlením, kontrakce nových objednávek, to vše korunováno výsledky HDP za 2Q podle kterých americká ekonomika rostla jen o 1,3 % (oček.: +1,7 %), a nevídanou revizí růstu HDP v 1Q z původních 1,8 % na pouhých 0,4 %!

Zejména výsledky HDP, kdy v 2Q prakticky nerostla spotřeba domácností, jsou jasným vzkazem směrem k obchodníkům, že QE3 klepe na dveře. Spotřeba domácností totiž rostla o pouhých 0,1 %, což je nejméně od 2Q 2009 a hluboko pod výsledky z předchozích dvou čtvrtletí, kdy se zvyšovala o 3,6 % resp. 2,1 %. Mnohem horší, než se na první pohled zdá je přitom také situace na trhu práce, kde míra nezaměstnanosti roste i navzdory nepřetržitě klesající míře participace, která nyní dosahuje pouhých 64,1 % a která tak vytrvale snižuje základnu, z níž je míra nezaměstnanosti počítána. Pokud by míra participace odpovídala 66 % v roce 2008, nezaměstnanost by v současnosti nedosahovala 9,2 % ale téměř 12 %. Přísun čerstvých dat z minulých dnů nám proto více než kdy jindy připomíná, že příchod QE3 může být mnohem rychlejší, než s čím počítala i ta nejodvážnější očekávání na trhu (včetně našich, která QE3 předpokládala začátkem roku 2012).

Dluhová krize v Evropě: Nákaza se šíří na samotné jádro eurozóny

Utvrdit v názoru, že je další monetární stimul, ať už ze strany Fedu, nebo ECB, nevyhnutelný, se mohli obchodníci také díky dalšímu prohloubení dluhové krize v eurozóně. Konec QE2 ve Spojených státech totiž vedl téměř okamžitě k růstu výnosů z Evropských státních dluhopisů.

Zastavení nákupů dluhopisů americkou centrální bankou, která během pouhých osmi měsíců zdvojnásobila své portfolio státních dluhopisů, paralelně ukončilo příliv čerstvé likvidity na dluhopisový trh a téměř okamžitě vedlo k růstu požadovaných výnosů na těch nejvíce rizikových bondech. Právě v ukončení QE2 lze spatřovat příčinu dramatického růstu výnosů z italských a španělských dluhopisů, které u desetiletých splatností během pár červencových dnů vystoupaly krátce až k 6 % a 6,3 %. Přestože výnosy posléze klesly zpět k 6 %, začátkem srpna se nacházejí i nadále vysoko nad úrovněmi, kolem kterých se pohybovaly před měsícem. Jejich další růst je přitom více než pravděpodobný, vzhledem k očekávanému navýšení dluhového stropu v USA a následné záplavě trhu čerstvým americkým dluhem, který budou, namísto americké centrální banky, muset vstřebat soukromí věřitelé.

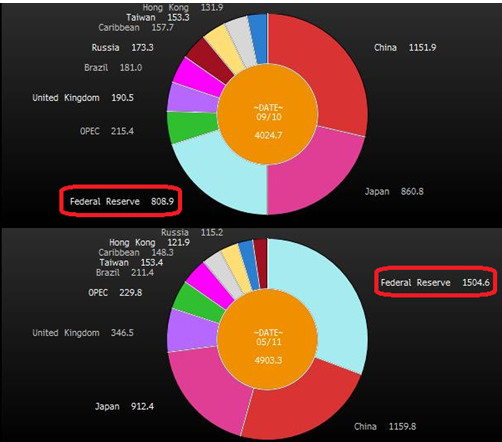

Deset největších věřitelů americké vlády drželo v září 2010 dluhopisy ve výši 4 028 mld. dolarů. Dnes je to 4 903 mld., tedy o 875 mld. dolarů více. Z toho jen americký Fed navýšil své portfolio o 695 mld., Čína koupila dluhopisy za pouhých 8 mld. a japonské a britské subjekty nakoupily bondy za 52 a 156 mld. dolarů. Očekáváme proto, že výpadek poptávky Fedu a příliv nového dluhu z USA, přispěje ke všeobecnému růstu požadovaných výnosů, který bude obzvláště citelný na dluhopisech nejvíce rizikových dlužníků. Bez QE3, nebo intervence ECB, která by začala ve velkém nakupovat dluhopisy evropských zemí, proto vidíme další prohlubování dluhové krize Evropě jako velmi pravděpodobné.

Rostoucí pravděpodobnost zahájení třetího kola kvantitativního uvolňování, v kombinaci s prohlubující se dluhovou krizí v Evropě, se jako červená nit táhly celým červencovým obchodováním. Jedním z důsledků byl prudký růst ceny zlata, nebo mírný výprodej na akciových trzích, které sice ztratily v USA 2,15 % (S&P 500), i tak si ale podržely naprostou většinu zisků, které nabraly od konce minulého roku. Již jsme si zvykli na to, že vývoj akciových indexů v posledních měsících nijak nekoresponduje se stavem reálné ekonomiky a stejný jev na trzích zdá se panuje i nadále, kdy jsou potenciální tlaky na pád ceny akcií zcela tlumeny očekáváním dalšího uvolnění měnové politiky, jejíž expanzivní charakter byl v podstatě jediným důvodem růstu cen akcií, komodit a ostatních finančních aktiv z posledních několika měsíců.

Papírové zlato dál vévodí měnovému trhu

Papírové zlato – i tak lze v poslední době přezdívat švýcarskému franku, který byl v červenci jednou z hlavních světových měn, která byla schopna udržet krok se zlatem, jenž si po osmiprocentním růstu sáhlo na nové historické maximum. Vidina třetího kola kvantitativního uvolňování v USA, v kombinaci s prohlubující se dluhovou krizí v eurozóně, totiž vytvořila dokonalý mix, který hrál do karet především švýcarské měně, která jako jeden z mála bezpečných přístavů dokázala prudce zpevňovat jak na páru s dolarem, tak k euru.

Na páru s dolarem frank zpevnil během minulého měsíce o 7,7 %, zatímco k euru si připsal 8,6 %. K oběma měnám atakoval nová historická maxima a jeho dlouhodobý růst je jasným důkazem toho, jak silně negativní dopad má měnová politika Fedu a stále nevyřešená dluhová krize v eurozóně na obě hlavní světové měny. Frank i nadále těží ze zdravé fiskální politiky (Švýcarsko má vyrovnaný rozpočet a snižuje svůj veřejný dluh), robustního hospodářského růstu, který jde ruku v ruce s minimální mírou nezaměstnanosti a především z konzervativní měnové politiky Švýcarské centrální banky, která se nepouštěla do podobných experimentů, jako Fed, ECB, nebo Bank of England. Tyto příznivé fundamenty by franku měly zajistit dostatečně příznivé prostředí k tomu, aby v růstu pokračoval i v dalších měsících, a to bez ohledu na jeho aktuální překoupenost.

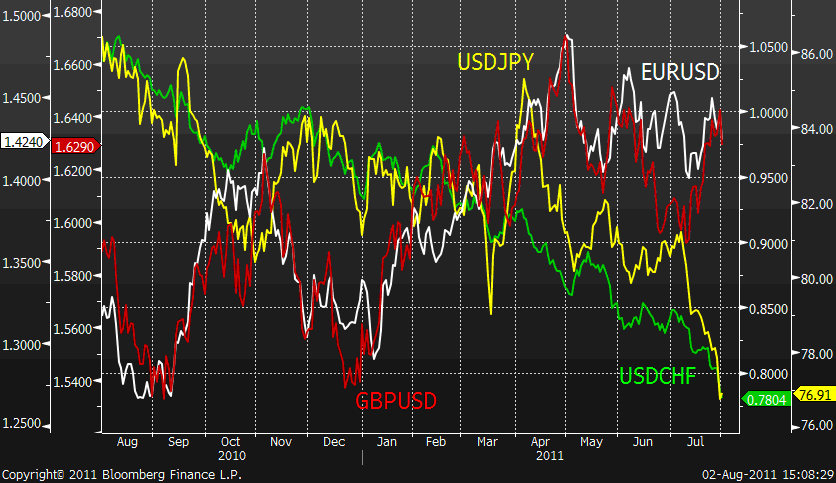

Co se hlavních měnových párů týká, dolar v červenci dokázal mírně posilovat na páru s eurem, ke kterému zpevnil o 6,69 % k ceně 1,4330 EURUSD, i když se ještě v polovině měsíce prodával dokonce na 1,3820 EURUSD. Právě v polovině července ale dolarovým býkům došel dech, když na trhu začala rezonovat slova Bena Bernankeho, který připustil možnost QE3. Obavy z QE3 budou v srpnu zřejmě největší překážkou dalšího růstu americké měny, která může v dalších týdnech reagovat velmi podrážděně zejména na jakákoli negativní ekonomická data a známky poklesu inflačních tlaků (obojí velmi pravděpodobné).

Vybrané měnové páry v uplynulých 12 měsících

I přes viditelná rizika pro dolar je ale výhled pro evropskou měnu možná ještě o něco horší. Důvodem je nízká poptávka po evropských dluhopisech, která by mohla být ještě nižší poté, co začnou finanční trhy již v tomto měsíci zaplavovat Spojené státy novým dluhem. Situace na měnovém páru EURUSD proto může být v nadcházejících týdnech velmi proměnlivá, i tak by měl ale EURUSD podle našeho názoru svým „zig-zag“ pohybem pokračovat v pozvolném klesajícím trendu.

Britské libře se podařilo získat pevnější půdu pod nohama, když problémy ostrovní ekonomiky v minulých týdnech ustoupily na okraj zájmu obchodníků, a to i přesto, že také Bank of England již několikrát naznačila svou ochotu k dalšímu monetárnímu stimulu. Na posledním zasedání banky totiž nedošlo k žádné změně její pozice, což částečně uklidnilo librové býky a ti mohli začít s poněkud bázlivými nákupy britské libry. Ta se po svém květnovém a červnovém pádu na páru s dolarem tentokrát dokázala vrátit zpět k ceně 1,64 GBPUSD, i ona však může mít značné problémy s udržením svých pozic, obzvláště pokud se bude nadále zvyšovat averze obchodníků vůči riziku.

Náš výhled do tohoto měsíce tak zůstává i nadále nakloněn bezpečným přístavům, jakými jsou na devizovém trhu CHF, JPY a částečně i USD.

Jaroslav Brychta, hlavní analytik XTB.cz ve spolupráci s FXstreet.cz

Electra dorazila do Česka a tentokrát to není ta Baťova. Hlavní roli hrají elektromobily

Electra dorazila do Česka a tentokrát to není ta Baťova. Hlavní roli hrají elektromobily

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém