Tomas Berggren, akciový analytik Saxo Bank

Italské a francouzské banky se můžou stát fénixem na poli evropském bankovním poli. Opětovný růst kurzu může ve skutečnosti skrývat skvělou investiční past, protože tři dekády úvěrové expanze jsou u konce.

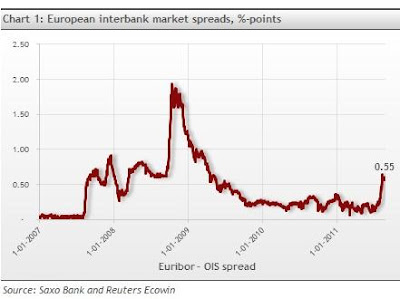

Část poklesů, které nedávno proběhly v bankovním sektoru, byly založeny na realitě, část poklesů proběhla bez zřejmého podnětu. Lze tedy, jakmile se trh stabilizuje a vyrazí opět vzhůru, koupit výhodně za nízkou cenu? Z našeho pohledu rozhodně ne v Itálii a Francii, zvláště když mezibankovní trh zůstává pod velkým tlakem se sazbami na úrovních, kde byly před těsně před krizí na konci roku 2007 (viz graf 1).

Před námi je několik rizik

Bankovní systém je z povahy věci komplexní záležitost. Několika ukazatelům by však investoři měli věnovat zvýšenou pozornost. Tady jsou:

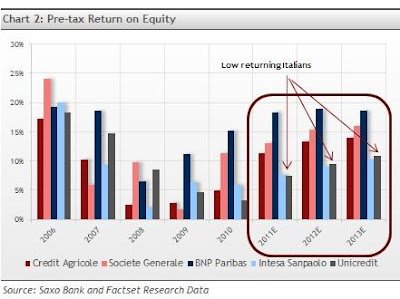

1. snižování úrovně ROE (ukazatel návratnosti kapitálu, viz graf 2)

2. od krize 08-09 stagnují úrokové marže (a nižší vyplácené provize) (viz graf 3)

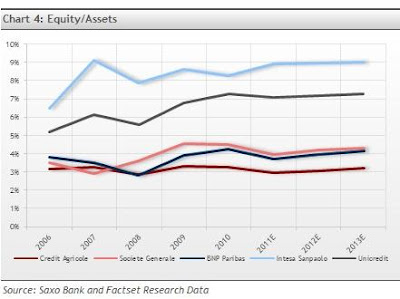

3. stále stejná úroveň poměru aktiv ke kapitálu v rozvaze (graf 4).

Tyto vlastnosti spolu s výraznými aktivitami mimo domácí trh, pohledávkami vztahujícími se částečně k zemím PIIGS (Portugalsko, Itálie, Irsko, Řecko, Španělsko) určují dnes rizikový profil evropských bank. Italské a francouzské banky běžně vykazují tyto charakteristiky.

Zaměřeno na geografii

Velké italské a francouzské banky jsou mimo svoje domácí trhy vystaveny poměrně velkému úvěrovému riziku, některé trhy, kterých se účastní, jsou dokonce exotické. Navíc obě země čelí tlakům spojeným s vládními dluhy a jak rostou náklady na financování tohoto vládního dluhu, rostou tyto náklady také domácím bankám. Právě na to se nyní trh detailně dívá. Ratingové agentury se zaměřují na kvalitu “věřitele poslední instance” a jejich schopnost případné záchrany.

Vysokou volatilitu lze čekat i nadále

Od začátku rozruchu ve finančním sektoru od začátku srpna pozorujeme na evropském bankovním sektoru velké obchodní rozpětí. Úvodní volný pád cen akcií vyústil ve vysokou korelaci mezi takzvaně spolehlivými bankami a těmi, které které byly dříve označeny jako držitelé toxických aktiv. Později jsme zažili “útok na francouzské banky”, zejména na Société Generale a to díky neověřeným zprávám o potřebě financování a možné insolvenci. Regulátor trhu odpověděl dočasným zákazem spekulací na pokles u všech akcií ze sektoru financí.

Proto si myslíme, že investoři tak snadno svůj negativní pohled na francouzské a italské banky nezmění.

1.9. Italské a francouzské banky mají problém; a ani Bernanke to nedokáže změnit

01.09.2011 | , Saxo Bank

INVESTICE

Zdroj: Finance.cz

Zdroj: Finance.cz

Články ze sekce: INVESTICE

AUTA

Mototechna nejdřív prodávala kola nebo zbraně. Postupně vyrostla v megalomansky vedený moloch

Mototechna nejdřív prodávala kola nebo zbraně. Postupně vyrostla v megalomansky vedený moloch

Youtuber našel zapomenutý autosalon, který ukrýval skvosty jako je Porsche 356 nebo Porsche 928

Youtuber našel zapomenutý autosalon, který ukrýval skvosty jako je Porsche 356 nebo Porsche 928

Kdo se považuje za chodicí technickou encyklopedii, ať se přihlásí. Máme tu kvíz, který prověří vaše znalosti

Kdo se považuje za chodicí technickou encyklopedii, ať se přihlásí. Máme tu kvíz, který prověří vaše znalosti

Test Renault 4 E-Tech: Retro s pořádnou dávkou moderny

Test Renault 4 E-Tech: Retro s pořádnou dávkou moderny

Slavný konstruktér se narodil před 150 lety: Ferdinand Porsche zanechal stopy doslova v každé zemi světa

Slavný konstruktér se narodil před 150 lety: Ferdinand Porsche zanechal stopy doslova v každé zemi světa