Dluhová krize v eurozóně vstoupila v druhé polovině roku do své další (závěrečné?) fáze. Po problémech malých zemí, které byly schopny větší členské země zachraňovat z vlastní kapsy, se nákaza přesunula na Španělsko a Itálii a její šíření až k jádru eurozóny pokračovalo i v listopadu. Výnosy z belgických dluhopisů se koncem listopadu přiblížily nebezpečně blízko šesti procentům, spread francouzských nad německými bondy byl nejvyšší za posledních dvacet let a prudkého růstu se dočkaly také výnosy z dluhopisů evropského záchranného fondu (EFSF), což jasně dokazuje, že rizikovost eurozóny jako celku narůstá, zatímco schopnosti její „sebezáchrany“ dál slábnou.

Evropská dluhová krize v minulém měsíci začíná dosahovat vskutku absurdních rozměrů, což nejlépe dokresluje výsledek listopadové emise dluhopisů evropského záchranného fondu. Ten prodával dluhopisy na pomoc Irsku v objemu 3 miliard euro, a jak za několik dnů odhalil britský deník The Sunday Telegraph, poptávka po dluhopisech byla tak nízká, že EFSF musel část z těchto dluhopisů, v objemu několika stovek milionů euro, financovat z vlastních zdrojů. Zájem o dluhopisy EFSF, který měl být hlavním pilířem boje eurozóny s dluhovou krizí, tak rapidně klesá, jelikož jsou to ty samé země, jenž má EFSF zachraňovat, které zároveň ručí za splacení jeho dluhopisů. EFSF si dnes na trhu půjčuje za 4 % a jeho funkce levného zdroje financování pomoci pro slabší země eurozóny se pozvolna vytrácí.

Rizikovost eurozóny jako celku je dnes tak vysoká, a kapacity k další socializaci rizika tak omezeny, že zbývají pouze dvě poslední možnosti, jak se k současným problémům postavit. Prvním (dlouhodobým) řešením jsou drastické úspory, které by vedly k okamžitému vyrovnání rozpočtů. Vzhledem k nepopularitě těchto opatření a nulové politické vůli začít skutečně šetřit, ale vidíme tuto variantu do budoucna jako zcela nereálnou.

Druhé (krátkodobé a velmi pravděpodobné) východisko spoléhá na větší angažovanost Evropské centrální banky v nákupech státních dluhopisů členských zemí eurozóny. Přestože další monetizace dluhu může situaci v eurozóně do budoucna pouze zhoršit, jedná se při absenci vůle k bolestivým škrtům o jediné řešení, které může dočasně zajistit levné financování pro Itálii, Španělsko a další z větších členských zemí eurozóny.

ECB pomáhá již dnes

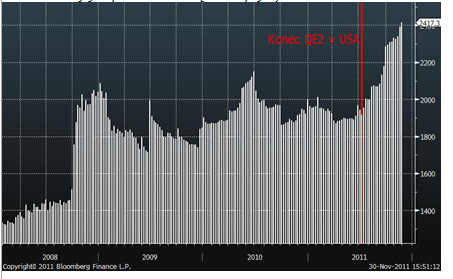

O tom, že se řešení dluhové krize bez pomoci ECB neobejde, svědčí i několik posledních měsíců. Téměř bezprostředně po ukončení QE2 v USA, kdy Fed na dluhopisový trh přestal dodávat likviditu, se totiž role „tiskárny peněz“ ujala právě Evropská centrální banka. Ta byla okolnostmi přinucena začít hasit vznikající požár na evropském dluhovém trhu, když začala opět ve velkém s nákupy dluhopisů problémových zemí eurozóny. Jen v minulém měsíci tak ECB nakoupila bondy za 30,5 miliardy euro a od srpna do konce listopadu tak nafoukla své dluhopisové portfolio o 128,5 mld. euro (176 mld. USD, 44 mld. USD/měsíc). To je přibližně dvoutřetinové tempo, jakým pumpovala na finanční trhy likviditu v období listopad 2010 – červen 2011 americká centrální banka.

Není to přitom pouze nakupování státních dluhopisů, kterým ECB podpírá finanční trhy. Vysoká expozice evropských bank vůči státnímu dluhu zemí eurozóny začíná nepříjemně doléhat na evropský bankovní sektor. Evropské banky mají stále větší problém obstarat si finance na mezibankovním tru a financovat své dluhy ze soukromých zdrojů, o čemž svědčí i skutečnost, že v tomto roce prodaly vlastní dluhopisy za 413 miliardy euro, což jsou pouhé dvě třetiny splatného dluhu za rok 2011.

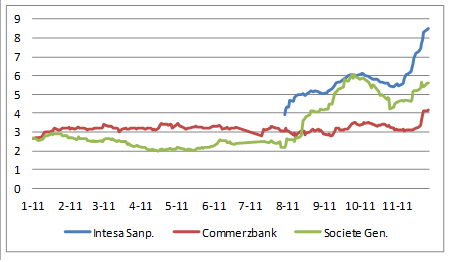

Výnosy dluhopisů vybraných bank se splatností v lednu 2014. Například italská Intesa musí díky vysoké expozici vůči italskému dluhu za tříletou půjčku nabízet 8,5 %

Obtíže komerčních bank s vlastním financováním tak tlačí ECB do pozice věřitele nejen národních vlád, ale i jednotlivých bank. Například celkový objem hlavních refinančních operací (MRO) koncem listopadu dosahoval 245 miliardy euro, což je nejvíce od poloviny roku 2009. Ještě letos v dubnu přitom MRO dosahovaly pouze 100 miliard euro.

Právě díky refinančním operacím, kombinovaným s pokračujícími nákupy státních dluhopisů, tak v minulých měsících bilance Evropské centrální banky doslova explodovala, když se během čtyř měsíců zvýšila o 400 miliard euro na 2,4 bilionu. Je to proto především ECB, které vděčí evropské burzovní indexy za to, že v listopadu ztratily pouze 1 % ze své hodnoty (DAX).

Bilance ECB a její exploze od konce QE2 ve Spojených státech

Také do dalších měsíců bude měnová politika tím hlavním, co bude ovlivňovat situaci na finančních trzích. Nezačne-li americký Fed pod tlakem slábnoucí ekonomiky znovu nakupovat státní dluhopisy v rámci QE3, bude to zejména ECB, která bude nucena na trhy dodávat i nadále likviditu, aby udržela dlouhodobé úrokové míry v eurozóně pod kontrolou.

Do doby, než některá z centrálních bank nepřijde s monetárním stimulem nad rámec současných opatření (např. QE3 v USA, nebo podstatně větší nákupy dluhopisů ze strany ECB) vidíme prostor k dalšímu růstu cen akcií jako velmi omezený a naopak očekáváme, že rostoucí napětí na dluhopisovém trhu v Evropě bude tlačit ceny většiny rizikových aktiv a měn dolů.

Euro dál likviduje zisky z první půloviny roku

Dva faktory v minulém měsíci zapříčinily, že se evropská měna na páru s dolarem dostala pod silný prodejní tlak a pokračovala v likvidaci zisků, které k dolaru nabrala během první poloviny roku. Tím prvním byla prohlubující se dluhová krize, která tlačila Evropskou centrální banku do dalších nákupů státních dluhopisů. Druhým se stala vysychající dolarová likvidita v Evropě.

Zatímco situaci na dluhopisovém trhu se zdárně vyřešit nepodařilo a ta proto bude na euro negativně doléhat i nadále, problémy s dolarovou likviditou v Evropě vyřešil americký Fed teprve včera (30. listopadu), kdy se rozhodl snížit úročení dolarových swapů, které uzavřel již v roce 2008 s ECB a dalšími centrálními bankami ze 100bp. nad OIS na 50bp. nad OIS. Evropské banky si tak od prosince budou moci půjčovat dolary od ECB za přibližně 0,60 % namísto původních 1,10 %, čímž se sazba de facto srovnává s tržní sazbou na mezibankovním trhu, díky čemuž evropským bankám odpadá problém s refinancováním dolarových půjček.

Obrázek zachycuje vývoj 3M EURUSD bazického swapu, který v listopadu klesnul na nejnižší úrovně od roku 2008, což evropským bankám výrazně prodražilo dolarové financování. Růst zpět na 118bp. zajistilo až rozhodnutí Fedu snížit úročení swapových linek pro ostatní centrální banky

Evropským bankám tak díky Fedu částečně odpadnul problém s dolarovým financováním, dluhová krize však zůstává i nadále s námi a budou-li jedinou evropskou odpovědí i nadále nákupy státních dluhopisů Evropskou centrální bankou, měla by euro udržovat pod prodejním tlakem i v nadcházejících týdnech. Výhled pro evropskou měnu se přitom může výrazněji změnit k lepšímu až teprve tehdy, když ve snaze podepřít americkou ekonomiku začne s uvolňováním měnové politiky také Fed.

Vývoj vybraných měnových párů v uplynulých 12 měsících. Na páru s librou dolaru pomáhala rostoucí averze k riziku a pokračující QE2 v Británii, k japonskému jenu dolar zpevnil díky masivní intervenci Bank of Japan ze začátku listopadu a vůči franku se americké měně dařilo především díky měnové politice SNB, která franku efektivně brání v dalším růstu na páru s eurem. Jinými slovy, každá ze tří zmíněných měn doplácí na měnovou politiku vlastní centrální banky, a dokud se s další expanzí nepřidá také americký Fed, výhled pro dolar zůstane pozitivní.

Jaroslav Brychta, hlavní FX analytik společnosti X-Trade Brokers ve spolupráci s FXstreet.cz

Electra dorazila do Česka a tentokrát to není ta Baťova. Hlavní roli hrají elektromobily

Electra dorazila do Česka a tentokrát to není ta Baťova. Hlavní roli hrají elektromobily

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Svatý grál ctitelů supersportů: Lamborghini Miura slaví 60 let

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Dobrá zpráva pro důchodce. Od příštího roku mohou jezdit bez papíru

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Test Mitsubishi Outlander PHEV 4×4 Intense (2025): Čekání se vyplatilo

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém

Dacia Bigster, o které pořád sní spousta českých zákazníků, se vyrábí. S dieselem stojí zhruba 600 tisíc, ale je tu problém