V dnešním díle si představíme další ze strategií, které kombinují pozici na podkladovém aktivu a vanilla opci. Tentokrát ovšem opci nebudeme vypisovat, ale nakupovat – opce totiž může posloužit nejen jako prostředek ke zvýšení zisků díky obdrženým opčním prémiím, ale lze ji na druhou stranu využít také jako výborný instrument k zajištění v případě, že se nacházíme v dlouhé pozici (tj. spekulujeme na nárůst) na určitém podkladovém aktivu (akcii, komoditě) a obáváme se poklesu jeho ceny, která by nám způsobila nemalé ztráty. V takovém případě je vhodné použít strategii Protective Put, která ke stávající long pozici na podkladovém aktivu navíc přiřazuje nákup ochranné (protective) put.

Ptejte se v online chatu na vše, co vás zajímá ohledně obchodování a opcí

- Jsou opce určeny jen profesionálům nebo jsou vhodné i pro začátečníky?

- Jaká výše kapitálu je optimální pro začátek?

- V jakých situacích na trhu lze opce nejlépe využít?

- Jak využít opcí při tvorbě obchodního portfolia?

- Jaké jsou nejčastější chyby začínajících obchodníků?

Na opce se můžete od 10.4. ptát v našem on-line chatu s odborníkem pana Jana Rohrbachera, account managera a dlouholetého opčního obchodníka společnosti X-TRADE BROKERS.

Jak jíž víme z úvodních dílů tohoto opčního seriálu, strategie long put je vlastně spekulace na pokles ceny podkladového aktiva. Čím více cena podkladu poklesne, tím vyšší zisk s touto strategií docílíme. Na druhou stranu je ztráta z tohoto obchodu omezena na výši zaplacené opční prémie – pokud tedy cena podkladu posílí při expiraci nad úroveň realizační ceny nakoupené put opce, realizujeme maximální ztrátu ve výši vynaložené prémie na nákup této opce.

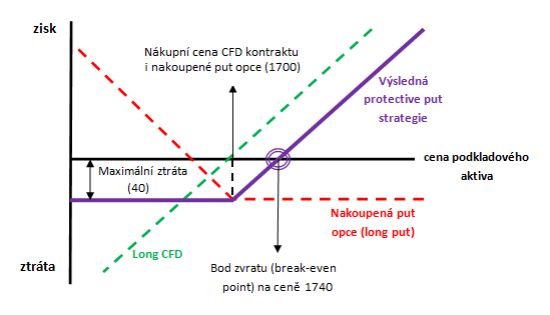

Z toho je tedy zřejmé, že kombinací dlouhé pozice na podkladovém aktivu a nákupem put opce vytváříme ochrannou strategii. Pro lepší pochopení strategie Protective Put poslouží jistě následující graf:

Levý horní graf ukazuje, jakým způsobem se bude vyvíjet zisk nebo ztráta na dlouhé pozici na podkladovém aktivu. Je logické, že v případě nárůstu ceny nad naši nákupní cenu (tj. na grafu bod zvratu) budeme z této pozice realizovat zisk. V opačném případě bude tento obchod ztrátový.

Na pravém horním grafu je zobrazena opční pozice long put. Zaplacená opční prémie nám umožňuje participovat na případném poklesu podkladového aktiva v podstatě neomezeném rozsahu (resp. omezeném nulovou cenou podkladu), naopak naše případná ztráta je omezena pouze do výše vynaložené opční prémie.

Konečně na spodním grafu jsou obě tyto strategie složeny dohromady a jejich součtem vzniká fialová křivka, která je tedy finálním vyjádřením zisků a ztrát pro strategii Protective Put. Z grafu je tedy patrné, že nákupem ochranné put opce omezíme riziko ztráty na přijatelnou úroveň, pokud cena podkladového aktiva výrazně poklesne.

Důležité je rovněž při této strategii umět vypočítat bod zlomu (break-even point). Jeho hodnotu jednoduše získáme tak, že k nákupní ceně na podkladovém aktivu přičteme náklad za nakoupenou put opci (v bodovém vyjádření).

Lépe celou strategii pochopíte z následujícího příkladu:

Příklad:

Nakoupili jsme 1 lot CFD na zlato (GOLD) za 1700 USD za trojskou unci. Nacházíme se tedy na tomto instrumentu v dlouhé pozici - máme na trh býčí náhled a spekulujeme na jeho další posílení. Jsme si ovšem vědomi možné ztráty v takové situaci, kdy by cena zlata výrazně oslabila a chceme se proti této eventualitě co nejlépe jistit. Ideální možností je v tomto případě nákup ochranné put opce (long put).

Velice důležitá je volba realizační ceny (strike) této opce. Čím vyšší bude strike nakoupené put opce, tím vyšší cenu (prémium) za tuto opci zaplatíme. Je tedy dobré zvážit při otevírání této strategie, zda chceme naši pozici zajistit v plné výši (v takovém případě volíme strike, který je identický s cenou nakoupeného podkladového aktiva, tj. v našem případě 1700) nebo budeme pozici jistit částečně (v této situaci zvolíme takový strike, který je nižší než cena nakoupeného podkladu, tj.<1700).

Řekněme, že zvolíme zajištění naší pozice v plné výši, tj. nakoupíme put opci s realizační cenou 1700. Expirační den volíme dle toho, jak dlouho si myslíme, že dané riziko případného poklesu bude trvat. Pro tyto účely zvolíme expirační dobu na 3 měsíce. Za opci zaplatíme opční prémium ve výši 40 bodů.

Při expiraci mohou nastat následující situace:

- Cena zlata vzroste, např. na hranici 1900 USD za trojskou unci. Nakoupená put opce v tomto případě vyprší bezcenná a strategie bude v zisku od bodu zvratu na ceně 1740. Nákup ochranné put opce byl tedy v tomto případě zbytečný, pouze nám posunul bod zvratu o 40 bodů. Celkový zisk z dlouhé pozice na podkladovém aktivu bude tedy roven rozdílu aktuální ceny a nákupní ceny, tj. 200 (1900-1700). Od této sumy je samozřejmě zapotřebí odečíst náklady na pořízení ochranné opce (40), čili výsledný zisk z této pozice bude činit 160 bodů.

- Zlato by se naopak propadlo např. na cenu 1500 USD za trojskou unci. V tomto případě by nakoupená put opce v době vypršení byla 200 bodů In-the-Money a vytvořila by zisk, který by nám měl pokrýt ztrátu na podkladovém aktivu. Strategie se nám tedy vyplatila a splnila svůj účel ochránit naši dlouhou pozici na zlatě.

Zatímco na dlouhé pozici jsme utrpěli ztrátu ve výši 200 bodů, nakoupená opce nám naopak těchto 200 bodů vydělá. Nesmíme však zapomenout, že jsme za opci zaplatili prémii ve výši 40 bodů. Celkový efekt je sice stále náklad ve výši 40 bodů, nicméně bez použití ochranné opce by naše ztráta byla 5x vyšší a dosáhla 200 bodů. - Cena zlata se v době expirace zastaví na hladině mezi nákupní cenou naší dlouhé pozice a bodem zvratu (1740), řekněme např. na ceně 1730. V takovém případě opce vyprší jako bezcenná a dlouhá pozice na zlatě nebude natolik zisková, aby pokryla ztrátu z nakoupené put opce.

Zisk na dlouhé pozici bude roven 30 bodům (1730-1700), pořizovací náklady na ochrannou opci byly 40 bodů, celková ztráta bude tedy činit 10 bodů.

Podstatné však pro všechny zmíněné situace zůstává stále fakt, že veškeré ztráty jsou omezeny maximálně na výši zaplacené opční prémie za nakoupenou ochrannou opci.

Následující graf zobrazuje naši strategii Protective Put na zlatě. Nákupní cena CFD kontraktu na zlato činila 1700, s rostoucí cenou zlata bude pozice ve vyšším zisku, s klesající cenou budeme naopak ve vyšší ztrátě (na grafu je pozice zobrazena zelenou barvou). Na stejné ceně jsme nakoupili naši ochrannou put opci (červená barva), zisk je v tomto případě v podstatě neomezený s klesající cenou podkladového aktiva, ztráta je naopak omezená do výše zaplaceného opčního prémia. Výsledná strategie Protective Put (fialová barva) se tedy vyznačuje neomezenou možností zisku a limitované výše ztráty (40).

Bod zvratu tedy v tomto případě bude činit 1740, neboť k nákupní ceně CFD kontraktu (1700) je nutné přičíst zaplacenou opční prémii (40).

Ani v tomto díle nesmíme opomenout základní specifikační tabulku strategie.

| Maximální zisk | Neomezený |

| Maximální ztráta | Omezená [Strike – (Kupní cena podkl.aktiva + zaplacená prémie)] |

| Bod zvratu | Nákupní cena podkladového aktiva + zaplacená opční prémie |

| Časový rozpad | Negativní efekt, čas je nepřítel kupujícího opce |

Konkrétní obchodní tipy

Existuje několik situací, ve kterých se dá strategie Protective Put efektivně využít. Ukážeme si dvě nejznámější.

- Ochrannou put opci ke stávající dlouhé pozici na podkladovém aktivu lze používat místo standardního limitního příkazu Stop Loss. Vhodný je především pro dlouhodobější obchody a v situacích, kdy se dá očekávat, že bude podkladové aktivum provázeno zvýšenou volatilitou, která by nás v případě použití standardního příkazu Stop Loss mohla „vyhodit“ z pozice. Protective Put nás ušetří dilematu s nastavením Stop Lossu, který vždy musíme balancovat tak, aby nebyl příliš blízko a nedošlo k předčasnému uzavření pozice a zároveň aby nebyl příliš daleko a my zbytečně neprodělali. Hlavní výhodou strategie totiž je, že vůbec nezáleží na tom, jak se pohybuje cena v průběhu životnosti opce, ale zajímá nás pouze koncový stav při expiraci.

- Druhým případem je současná situace na trhu. Každý investor se potýká s takzvaným časováním vstupu do pozice, tedy nalezení nějakého lokálního dna s cílem nakoupit co levněji. Ideálním řešením je právě použití strategie Protective Put ve chvíli, kdy budeme očekávat lokální dno (například blízko významného supportu). V tomto případě je vhodnou volbou vstoupit do long pozice na CFD a zároveň na long put opci na stejné podkladové aktivum a stejný objem. V případě, že by se aktivum opravdu odrazilo od supportu a začalo růst, začneme vydělávat po překonání zaplacené opční prémie. Pokud by ale support neudržel nápor medvědů a cena pokračovala v pádu, vydělávali bychom naopak na put opci a ztráta by byla limitována výší zaplacené opční prémie.

Po přečtení dnešního dílu byste měli vědět, v jakých situacích je možno využít strategie Protective Put, jak takovou strategii postavit a umět si spočítat jednotlivá specifika. V příštím, pátém díle Opčního edukačního seriálu se podíváme na klasické strategie Straddle a Strangle.

Autor článku z rubriky Opční edukační seriál působí jako analytik společnosti X-Trade Brokers.

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Brzdná dráha se v mrazu dramaticky prodlužuje, ukazují testy. Řidiči to podceňují

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou